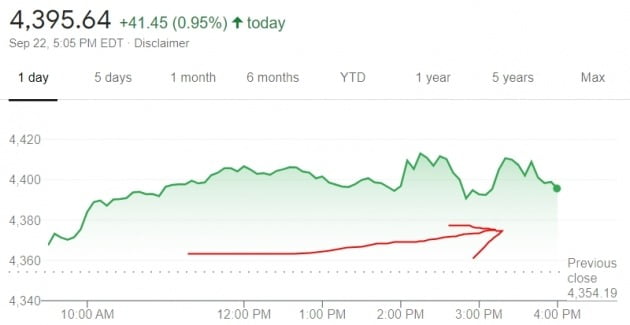

15일(현지시간) 뉴욕증시의 주요 지수는 일제히 상승했습니다. 미국 중앙은행(Fed)이 연방공개시장위원회(FOMC)를 열었는데, 대체적으로 완화적인 태도를 견지한 게 주요 배경으로 꼽힙니다.

15일(현지시간) 뉴욕증시의 주요 지수는 일제히 상승했습니다. 미국 중앙은행(Fed)이 연방공개시장위원회(FOMC)를 열었는데, 대체적으로 완화적인 태도를 견지한 게 주요 배경으로 꼽힙니다.다우지수는 전날 대비 1.00% 오른 34,258.32, S&P500지수는 0.95% 상승한 4,395.64, 나스닥지수는 1.02% 뛴 14,896.85로 장을 마쳤습니다.

Fed는 성명서에서 “매달 1200억달러에 달하는 자산매입 프로그램을 곧 축소할 수 있을 것”이라면서도 이날 테이퍼링 일정을 공개하지 않았습니다.

주가가 전반적으로 오르면서 ‘월가의 공포지수’로 불리는 시카고옵션거래소(CBOE) 변동성지수(VIX)는 14.33% 하락한 20.87을 기록했습니다.

아래는 오늘 아침 한국경제TV ‘투자의 아침’과의 생방송 인터뷰 내용입니다.

제롬 파월 의장이 FOMC 성명서 발표 직후 기자회견에서 “내년 중반에 테이퍼링을 완료할 수 있다”고 밝혔는데, 이는 매달 150억달러씩 줄여나가야 맞출 수 있는 일정입니다. 시장 예상보다 조금 빠르다는 시각도 있습니다.

올해 미국 경제성장률 전망치는 대폭 낮췄습니다. 지난 6월 전망에서 올해 7.0% 성장할 것으로 내다봤으나, 이번에 5.9%로 1.1%포인트나 한꺼번에 조정했습니다.

개인소비지출(PCE) 근원 물가 전망치는 올해 말 3.7%로, 종전 예상치였던 3.0%보다 크게 높였습니다. 델타 변이가 확산하면서 물가가 더 뛰고 성장은 둔화할 것으로 본 겁니다.

개인소비지출(PCE) 근원 물가 전망치는 올해 말 3.7%로, 종전 예상치였던 3.0%보다 크게 높였습니다. 델타 변이가 확산하면서 물가가 더 뛰고 성장은 둔화할 것으로 본 겁니다.중요한 건 기준금리의 인상 시점인데, Fed 내 18명의 위원 중 절반인 9명이 내년 첫 금리 인상을 예고했습니다. 6월의 7명보다 두 명 늘었습니다.

이에 따라 오는 12월에 나올 경제 전망과 점도표가 더욱 중요하게 됐습니다.

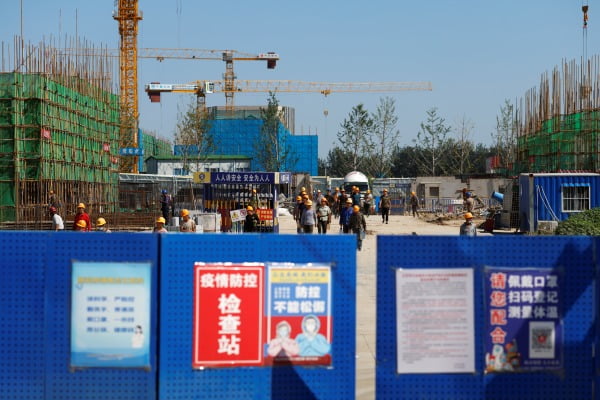

월가의 전문가들은 2008년 글로벌 금융위기를 촉발했던 리먼브러더스 사태와는 다른 경로를 밟을 것으로 보고 있습니다. 리먼은 자산이 순식간에 휴짓조각으로 바뀔 수 있는 금융 파생상품 위주로 보유했던 반면 헝다그룹 자산은 대부분 부동산입니다. 그룹 자산은 총 2200억달러 규모인 것으로 알려져 있습니다.

헝다그룹이 어느 정도 현금을 확보할 수 있다면 현재 진행 중인 부동산 개발을 마무리지어 빚을 상환할 수 있고, 최악의 경우에도 부동산을 팔아 채권자들에게 나눠줄 수 있을 것이란 관측이 나옵니다.

중국에선 정부 통제가 강력하기 때문에 헝다 그룹이 파산 위기에 처하더라도 다른 부문으로 급속히 전이될 가능성이 낮다는 지적도 있습니다. 이 때문에 파월 의장은 이날 기자회견에서 “헝다 사태는 중국 내 금융계에 타격을 줄 수 있지만 미국엔 직접적 영향이 거의 없을 것”이라고 밝혔습니다.

이런 가운데 헝다그룹은 23일의 이자 납입일에 일부 이자를 지급하겠다고 밝혔습니다. 위안 및 달러 채권 중에서 위안화 채권에 대해서만 지급 의사를 보인 겁니다. 만약 달러 채권에 대한 이자를 못 내면 한 달간의 유예기간을 거치긴 하지만 파산 수순을 밟을 것으로 보입니다.

헝다 사태가 적어도 중국 내 경기에 악영향을 끼치면서, 올해 성장률을 끌어내릴 것이란 전망이 많습니다. 투자은행 뱅크오브아메리카는 올해 중국의 성장률 전망을 종전 8.3%에서 8.0%, 내년 전망은 6.2%에서 5.3%로 각각 끌어내렸습니다.

결론적으로 헝다 사태는 글로벌 위기를 촉발할 정도로 확대되지 않겠지만 중국 경기엔 상당히 부정적인 영향을 끼칠 것이란 게 중론입니다.

FOMC는 마무리됐지만 파월 의장과 에스더 조지 캔자스시티연방은행 총재 등은 24일로 예정된 미국기업연구소(AEI) 행사에서 강연합니다. 로레타 메스터 클리블랜드연은 총재도 같은 날 공개 발언합니다. 조지와 메스터 총재는 내년 FOMC 멤버입니다.

다음주 경제 지표 중 관심을 가질 만한 건 개인소비지출(PCE) 근원 물가입니다. Fed가 통화 정책을 결정할 때 핵심 지표로 삼기 때문인데요, 7월엔 작년 동기 대비 3.6% 뛰었습니다. 1991년 7월(4.2%) 이후 약 30년 만에 최고치였습니다.

8월 들어 소비자물가가 완화했지만 소폭에 그쳤기 때문에 PCE 근원 물가 역시 여전히 3%를 상회했을 것으로 보입니다.

<미국 PCE 근원 물가 추이>

4월 3.1%

5월 3.4%

6월 3.5%

7월 3.6%

*자료: 미 상무부

델타 변이 확산과 소비 동향도 눈여겨봐야 합니다. 페덱스 등 일부 기업의 실적 둔화가 현실화하고 있기 때문입니다. 시장에선 경기 및 기업 실적이 지난 2분기에 최고점을 찍었고, 이번 분기부터 서서히 둔화하고 있는 것으로 보고 있습니다.

다음주에 발표되는 9월의 소비자신뢰지수, 시카고 구매관리자지수, ISM 제조업지수 등을 확인하면 실마리를 찾을 수 있을 전망입니다.

지금까지 뉴욕에서 한국경제신문 조재길이었습니다.

<다음주 주요 경제·실적 발표 일정>

27일(월) 내구재 주문(8월, 전달엔 -0.1%)

28일(화) 컨퍼런스보드 소비자신뢰지수(9월, 전달엔 113.8) / 상품수지(8월, 전달엔 -864억달러) / S&P 케이스실러 주택가격지수(7월, 전달엔 작년 동기 대비 18.6%)

30일(목) 시카고 구매관리자지수(9월, 전달엔 66.8) / 신규 주간 실업수당 청구건수 / 실질 국내총생산 수정치(2분기, 예비치는 6.6%)

10월 1일(금) 개인소비지출(PCE, 8월, 전달엔 0.3%) / PCE 근원 가격지수(8월, 전달엔 0.3%) / ISM 제조업지수(9월, 전달엔 59.9%) / 실질 가처분소득(8월, 전달엔 0.7%) / 실질 소비지출(8월, 전달엔 -0.1%)

뉴욕=조재길 특파원 road@hankyung.com

관련뉴스