캐피털사의 부동산 프로젝트 파이낸싱(PF) 자산 잔액이 빠르게 늘고 있다. 영업자산 내 부동산 PF 비중이 20%를 웃도는 캐피털사까지 나타나고 있다. 부동산 경기가 역대 최고 호황을 누리면서 아직까진 큰 투자 리스크(위험)가 없지만 부동산 경기가 침체되면 투자 리스크가 단기간 내 증폭될 수 있다는 지적이다.

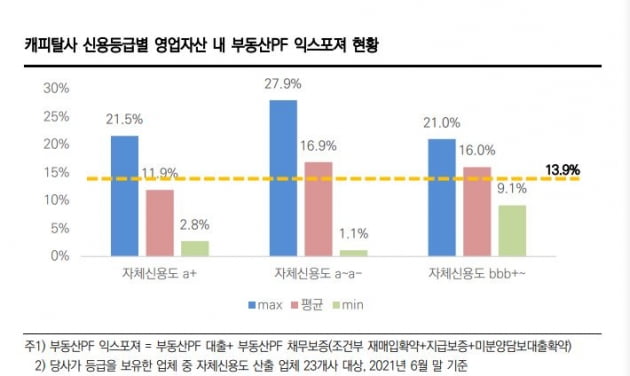

한국신용평가는 17일 캐피털사의 부동산 익스포저(위험노출액)를 점검하고 이같이 밝혔다. 한국신용평가가 평가하고 있는 자체 신용도 산출 대상 캐피털사 중 자체 신용도가 a+인 12곳과 a 이하 11곳의 합산 부동산 PF 자산 잔액은 2017년 5조7000억원에서 올 6월 말 15조7000억원으로 약 2.7배 증가했다. 영업자산 내 부동산 PF 비중이 20%를 웃도는 캐피털사도 다수 확인됐다.

캐피털사의 영업자산은 크게 자동차금융, 소비자금융, 기업·투자금융으로 나뉜다. 부동산 관련 익스포저는 기업금융 부문의 부동산 PF 대출, 부동산담보대출 그리고 투자금융 부문 내 유가증권 형태의 부동산 투자 자산으로 구성된다.

전문가들은 어떤 종류의 자산이든 특정 부문에 대한 집중이 과도하면 경기 변동에 따라 대규모 부실화가 가능하다고 우려하고 있다.

윤소정 한국신용평가 선임연구원은 "향후 부동산 경기가 어느 시점에서 정체되기 시작하면 지역적으로 혹은 변제순위상 위험도가 높은 경우 투자 리스크가 빠르게 부각될 수 있다"며 "위험 분산 차원에서 부동산 부문별 자산 비중과 집중 위험 리스크를 관리할 필요가 있다"고 말했다.

한국신용평가는 주거용보다 비주거용 부동산, 특히 분양률이 저조한 상가, 지식산업센터, 숙박시설 등의 위험도를 높게 보고 있다.

윤 연구원은 "최근 빠르게 취급이 늘고 있는 물류센터의 향후 수급 전망을 면밀하게 점검하고 있다"며 "업체별로는 고레버리지(자기자본 대비 총자산) 전략을 쓰면서 부동산 관련 자산 비중이 높게 나타나는 캐피털사를 주시하고 있다"고 덧붙였다.

김은정 기자 kej@hankyung.com

관련뉴스