대기업에 다니는 30대 직장인 B씨는 최근 좋은 전세 매물을 발견해 기존 전셋집 계약이 만료되기 전에 이사를 가기로 결심했다. 다행히 집주인은 이자 비용을 B씨가 부담하는 조건으로 대출을 받아서라도 보증금을 돌려주는데 흔쾌히 동의했으나, 문제는 대출규제 여파로 집주인이 추가 대출을 받기 어렵다는 점이었다. 더군다나 새집의 전세가격은 기존보다 6000만원가량 높았다. B씨는 결국 통사정을 하며 사인 간 대출에 손을 댈 수밖에 없었다.

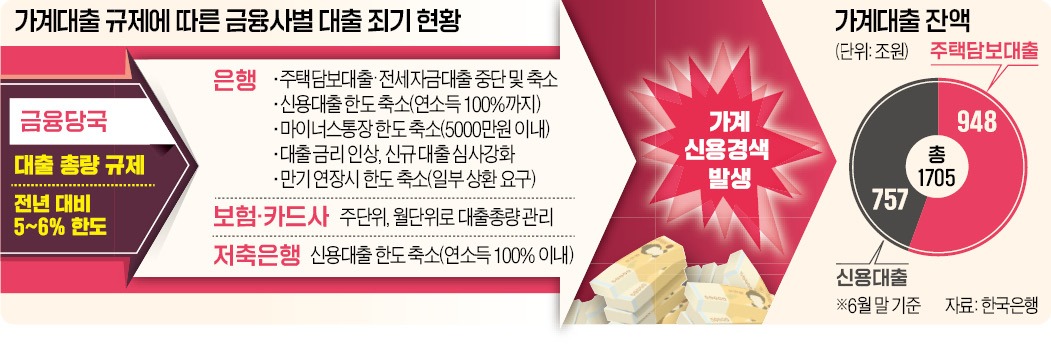

대기업에 다니는 30대 직장인 B씨는 최근 좋은 전세 매물을 발견해 기존 전셋집 계약이 만료되기 전에 이사를 가기로 결심했다. 다행히 집주인은 이자 비용을 B씨가 부담하는 조건으로 대출을 받아서라도 보증금을 돌려주는데 흔쾌히 동의했으나, 문제는 대출규제 여파로 집주인이 추가 대출을 받기 어렵다는 점이었다. 더군다나 새집의 전세가격은 기존보다 6000만원가량 높았다. B씨는 결국 통사정을 하며 사인 간 대출에 손을 댈 수밖에 없었다.가계대출을 죄겠다는 금융당국의 강력한 드라이브 속에 개인들이 돈을 제때 구하지 못하는 ‘신용경색’ 현상이 점차 심화되고 있다. 전셋집을 옮기거나 내집 장만을 하려는 과정에서 ‘자금난’을 겪는가 하면 만기도래한 신용대출의 ‘일부 상환’ 압박에 시달리는 금융소비자가 늘어나고 있다. 당국이 더 센 규제 카드를 만지작거리고 있는데다 금리 상승까지 겹쳐 금융 실수요자의 ‘돈맥경화’ 현상은 더 심해질 전망이다.

카드론(장기신용대출) 문턱도 높아졌다. 정부가 ‘풍선 효과’를 차단하겠다며 제2금융권에도 대출 관리 압력을 넣은 결과다. 윤창현 국민의힘 의원이 금융감독원으로부터 제출받은 자료에 따르면 8개 전업카드사의 카드론과 현금서비스 취급액은 지난 7월 이후 꾸준히 하향세를 그리고 있다. 카드론 신규 취급액은 6월 마지막주 1조866억원에서 7월 첫째주와 둘째주 각각 8000억~9000억원대로 떨어졌고, 8월 마지막주는 7984억원을 기록했다. 카드사 현금서비스도 비슷한 흐름이다. 은행에 이어 제도권 금융 소비자의 ‘최후의 보루’로 여겨지는 카드론 문턱마저 높아지면 대출 실수요자의 어려움이 커질 수 있다는 우려가 나올 수밖에 없다.

이런 연쇄적인 대출 한파는 은행·카드사뿐 아니라 저축은행 보험회사 등 전 금융권이 동시에 총량 관리에 들어가면서 더 심해지는 모양새다.

신용점수가 1000점 만점에 909점인 직장인 C씨는 최근 전세보증금 반환을 위해 주거래은행에서 추가 신용대출을 받으려다 거절당하고 보험사에서 4000만원을 연 8%대 금리에 빌렸다. 은행에서 기대했던 연 3%대 금리의 두 배가 넘는다. C씨는 “올 상반기까지만 해도 은행에서 추가 대출이 가능하다는 답변을 받았는데 대출 규제로 순식간에 한도가 잘렸다”며 “어쩔 수 없이 2금융 대출을 받았지만 이자는 물론 신용점수 하락도 부담”이라고 하소연했다.

전문가들은 이런 가계대출 급증과 이를 막으려는 일률적인 총량 규제, 그로 인한 ‘때아닌 신용 경색’이란 일련의 현상을 정부가 초래한 것이라고 지적한다. 코로나19 사태로 역대 최저로 떨어진 초저금리와 막대하게 풀린 유동성으로 대출 수요는 그 어느 때보다 크다. 한국은행에 따르면 7월 말 은행의 요구불예금 잔액은 388조7500억원으로 2001년 관련 통계 작성 이후 사상 최대 규모다. 한 은행 관계자는 “저비용성 예금이 풍부해 은행으로선 대출을 싼 금리에 내줄 수 있지만 대출 규제를 지키려면 금리를 올릴 수밖에 없는 상황”이라고 말했다.

여기에 무섭게 치솟는 집값과 급진적인 대출 규제는 “가능할 때 받아 놓자”는 가수요까지 자극하고 있다. 김상봉 한성대 경제학과 교수는 “주택 청약 당첨자와 전세 보증금 실수요자, 생계형 대출 등이 총량규제로 차단되는 부작용이 있다”며 “가계부채 관리는 분명 필요하지만 실수요자 피해를 막기 위한 정교한 접근이 필요하다”고 말했다.

빈난새/이인혁 기자 binthere@hankyung.com

관련뉴스