키움증권은 5일 셀트리온의 3분기 실적이 시장의 기대치에 못 미칠 것이라고 분석했다. 코로나19 항체 치료제 렉키로나의 유럽 계약이 지연되고, 램시마SC의 매출이 증가하는 속도가 예상보다 느려졌기 때문이다.

이에 따라 셀트리온에 대한 투자의견을 기존 ‘매수’에서 ‘시장수익률 상회(아웃퍼폼)’로 하향조정했다. 목표주가는 기존 35만원에서 28만원으로 낮췄다.

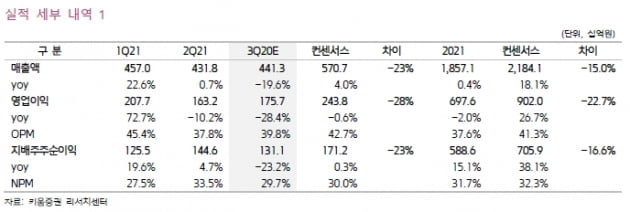

셀트리온의 3분기 매출과 영업이익은 각각 4413억원과 1757억원으로 예상했다. 시장 기대치에 비해 각각 23%와 28%를 밑도는 수치다. 작년 같은 기간에 비해서도 각각 19.6%와 28.4% 감소할 것이란 전망이다.

셀트리온이 3분기에 체결한 공급 계약은 총 2715억원이다. 전분기보다 약 4% 늘었다. 렉키로나는 유럽 승인 및 정부 비축 물량 계약이 예상보다 지연되며 공급 계약이 크게 늘지 않았다. 렉키로나는 순차심사(롤링 리뷰)를 마치고 지난 1일 유럽의약품청(EMA)에 정식 품목허가를 신청했다.

램시마SC의 매출도 예상에 비해 더디게 증가하고 있다고 판단했다. 셀트리온헬스케어의 램시마SC의 2분기 누적 매출은 약 660억원이다. 셀트리온의 공급 물량인 약 5300억원에 미치지 못해 재고가 남았다고 봤다.

램시마SC도 하반기에 추가 매출이 발생하지 않을 것으로 예상했다.

허혜민 연구원은 ”램시마SC는 예상보다 둔화된 침투 속도를 보여주고 있다“며 ”판매 매출 대비 재고가 충분히 있다고 판단돼 하반기 매출 추정에서 제외했다“고 말했다.

다만 하반기에는 진단키트 매출이 새롭게 적용될 것으로 예상했다. 셀트리온은 미국 정부에 코로나19 진단키트 공급하는 업체로 선정됐다. 내년 9월까지 최대 6억2600만달러(약 7382억원) 규모다.

허 연구원은 ”진단키트 계약은 마진이 낮고 고마진인 램시마SC 및 렉키로나 매출이 부진한 점은 아쉬운 부분“이라며 “하지만 경제활동 재개(리오프닝)에 따른 램시마SC의 우호적 영업환경 개선은 여전히 기대할 수 있다”고 말했다.

박인혁 기자

관련뉴스