당분간 주식시장의 강한 단기 반등을 기대하기 어렵다는 전망이 나왔다.

국제금융센터는 7일 최근 글로벌 증시 부진을 점검한 뒤 이같이 밝혔다. 세계 증시는 올 10월 들어 빠르게 하락하고 있다. 국내 코스피도 올 7월 고점을 기록한 이후 반도체 업황 전망 둔화, 코로나19 델타 변이 바이러스 확산 등으로 부진을 모습을 보였다.

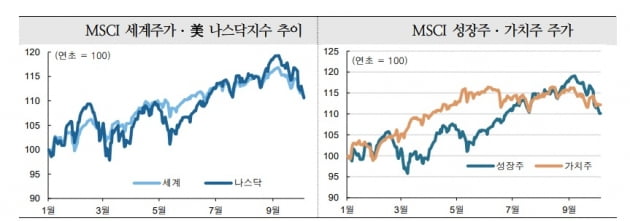

국제금융센터는 "그동안 세계 주가 강세를 견인해온 기업 이익 성장세가 둔화하는 가운데 인플레이션과 금리 상승, 중국의 경제 성장 부진 전망 등으로 주식 투자 심리가 위축됐다"고 설명했다. 최근 물가상승세와 미 중앙은행(Fed)의 핵심 인사들이 내놓은 매파적 발언, 통화정책 긴축 경계감 등이 미 장기 국채금리 급등세로 이어지고 있다. 이에 따라 위험자산 선호 심리가 후퇴하고 있다.

신용위험이 부각된 중국 헝다그룹은 보유자산 매각으로 자금 유동성을 확보 중이지만 향후 정부의 부동산 규제 강화 기조가 지속된다는 점을 보면, 부동산·연관 산업 내 추가적인 충격이 있을 수 있다.

상황이 이렇다 보니 해외 투자은행(IB)들은 중국 경제지표 부진과 부동산 경기 둔화, 공급망 차질을 감안해 성장률 전망을 하향 조정하고 있다. 해외 IB들은 당분간 성장주가 약세를 보이면서 연말까지 증시 변동성이 이어질 가능성이 높다고 보고 있다. 물론 과거에 비해 주식에 대한 비우호적인 여건이 강화됐지만 실적 상승 여력을 감안하면 주식 자산 비중 축소는 시기상조란 의견도 나온다.

이은재 국제금융센터 부전문위원은 "신흥국 증시는 인플레이션 상승과 미국의 유동성 축소, 중국의 규제 불확실성 여파가 선진국에 비해 클 수 있다"면서도 "중국 부동산 개발 기업 사태가 시스템 위험으로 불거질 가능성은 낮아 현재 주가 낙폭이 과도하다는 시각도 있다"고 설명했다.

국제금융센터는 해외 IB들의 전망을 종합적으로 분석해 "현재 주식시장을 둘러싼 투자 환경은 글로벌 유동성의 점진적 축소, 이익 성장세 둔화, 부채 위험 등으로 2020~2021년 상반기 대비 부정적"이라고 판단했다. 이어 "올 상반기처럼 강한 단기 반등을 기대하긴 어렵다"고 덧붙였다. 추가적인 주가 상승을 위해선 양호한 실적 성장이 뒷받침돼야 한다는 설명이다.

김은정 기자 kej@hankyung.com

관련뉴스