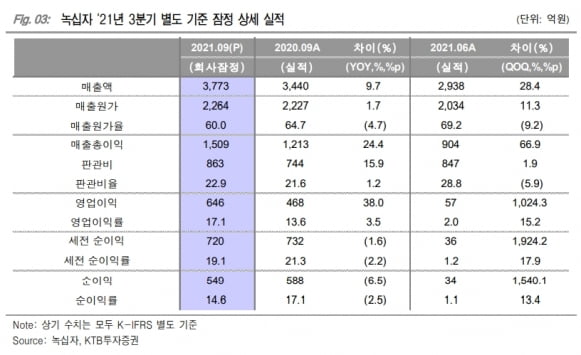

GC녹십자는 3분기 연결 재무제표 기준 매출 4657억원, 영업이익 715억원을 기록했다. 전년 동기 대비 각각 11.0%와 40.9% 늘어난 수치다. 영업이익률은 15.4%다.

회사에 따르면 분기 매출이 4600억원을 넘은 것은 이번이 처음이다. 영업이익은 최근 10년 동안 가장 높은 수치란 설명이다.

실적을 이끈 건 국내 독감백신 및 ‘헌터라제’의 해외 매출이다. GC녹십자의 3분기 국내 매출은 3254억원이다. 이 중 독감백신 매출은 925억원이다. 전년 동기 대비 18.1% 늘었다. 김형수 한화투자증권 연구원은 “주요 경쟁사의 부재와 트윈데믹에 대한 접종수요가 독감백신의 성장을 이끌었다”고 말했다.

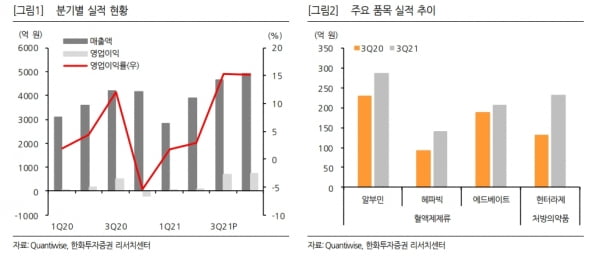

내수 혈액제제 및 ETC 사업부도 고르게 성장했다. 내수 혈액제제 매출은 882억원으로 전년 동기 대비 14.8% 늘었다. ETC는 21.9% 증가한 803억원의 매출을 냈다.

김 연구원은 “3분기 기준 혈액제제류 매출의 60% 가량을 차지하는 ‘알부민’ ‘헤파빅’ ‘애드베이트’의 매출이 전년 동기 대비 각각 25.3% 50.9% 10.9% 늘었다”며 “ETC 내에서 ‘신바로’ ‘다비듀오’ ‘뉴라펙’ 등 자체개발 제품 비중을 67%까지 확대해 수익성을 높였다”고 했다.

해외에서는 헌터라제의 러시아 매출이 증가했다. 전년 동기 대비 123.1% 늘어난 174억원을 기록했다.

4분기에도 양호한 실적을 낼 것이란 전망이다. 대신증권은 GC녹십자가 4분기에 전년 동기 대비 33.2% 증가한 5549억원의 매출과 흑자전환한 333억원이 영업이익을 기록할 것으로 추정했다. 모더나 백신 유통 관련 매출은 3분기에 약 25~30% 반영됐으며, 4분기부터 본격적으로 인식될 것이란 예상이다.

이혜린 KTB투자증권 연구원은 “만성 적자 분기였던 4분기에도 호실적이 예상되는 가운데, 완제의약품(DP) 위탁생산(CMO) 수주도 진행 중”이라며 “4분기 매출에서 내수와 수출 독감백신 및 모더나 백신의 국내 유통이 절대적 비중을 차지할 것”이라고 했다.

다만 내년 성장을 이끌 동력(모멘텀)이 필요하다는 지적이 나온다. 서근희 삼성증권 연구원은 “코로나19 백신 DP 계약 체결, 모더나 국내 유통 계약 연장, SK바이오사이언스의 인플루엔자 백신 판매 여부에 따라 실적의 상향 조정이 가능하지만, 내년에는 성장성을 이끌 수 있는 모멘텀이 필요하다”고 했다.

이어 “현재 지연되고 있는 코로나19 백신 DP 본계약이 확정되면 2022년 새로운 성장 모멘텀으로 반영되면서 주가가 회복될 것”이라며 “다만 계약 시점의 불확실성으로 인해 단기 주가 흐름은 다소 부진할 것“이라고 예상했다.

전염병대비혁신연합(CEPI) 계약물량 인식 지연과 영업가치 하향 등으로 삼성증권, 한화투자증권, KTB투자증권은 GC녹십자의 목표주가를 각각 33만원, 36만원, 40만원으로 내렸다.

김예나 기자

관련뉴스