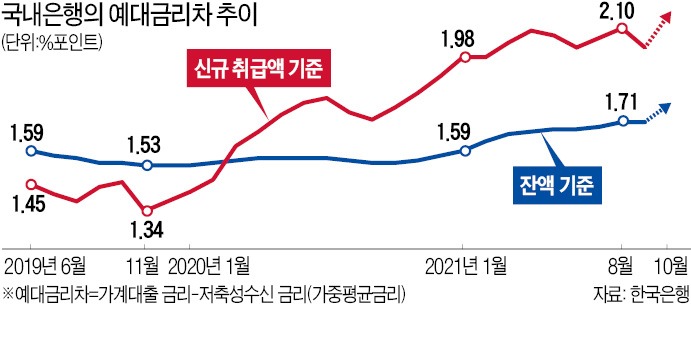

11일 한국은행이 집계하는 예금은행 가중평균금리를 분석한 결과 금융당국의 가계대출 총량 규제가 본격화된 지난 8월 국내 은행의 신규취급액 기준 예대금리차(가계대출 금리-저축성수신 금리)는 2.1%포인트였다. 2010년 10월(2.22%포인트) 후 약 11년 만의 최대치다.

8월 말 한국은행의 기준금리 인상이 예금금리에 반영된 9월에는 예대금리차가 2.02%포인트로 하락했지만 일시적인 현상에 불과하다는 게 전문가들의 분석이다.

신규취급액 기준 예대금리차는 예금·대출금리 시황을 가장 잘 반영하는 지표로 꼽힌다. 이 수치는 2019년 1.3%포인트대까지 떨어졌다가 지난해부터 급격히 상승세로 돌아섰다. 저금리 여파로 대규모 부동자금이 수시입출식 예금으로 흘러들면서 예금금리가 더 떨어졌고, 하반기부터 금융당국의 신용대출 규제가 시작되면서 대출금리가 올랐기 때문이다. 올 들어 대출 규제가 전방위로 강화되면서 예대금리차는 3월을 기점으로 2%포인트대로 완전히 올라섰다. 예대금리차가 7개월 연속 2%포인트를 웃돈 것도 2010년 이후 처음이다.

더욱이 최근 들어 더 급격해진 은행들의 대출금리 인상 효과는 아직 제대로 나타나지도 않았다는 게 전문가들의 분석이다. 서영수 키움증권 연구원은 “현재까지의 예대금리차 개선은 대출금리 상승보다는 저원가성 예금 증가로 인한 조달비용 하락 효과 때문”이라며 “하반기 이후 대출금리 인상 효과가 반영되면서 잔액 기준 평균 대출금리도 올라 예대금리차 상승을 주도할 것”이라고 분석했다. 실제 은행의 전체적인 예대마진을 보여주는 잔액 기준 예대금리차는 지난해까지도 정체 상태였다가 올 들어 상승세로 돌아서 8~9월 1.71%포인트까지 올랐다. 2012년 9월(1.72%포인트) 후 최대다.

대출금리는 총량 규제와 시장금리 상승세가 겹치며 이례적으로 치솟고 있다. 신용대출 금리가 하루 만에 0.2%포인트 오르는 일도 예사다. 주요 은행의 혼합형 주택담보대출 금리는 지난 3일 연 3.97~5.38%로 불과 한 달 새 1%포인트가량 급등했다. 금리 상승분의 최소 30%는 은행들이 자체적으로 우대금리를 깎고 가산금리를 올린 영향으로 분석된다.

은행들은 “대출 총량 규제에 맞추려면 금리를 올릴 수밖에 없다”는 입장이지만 소비자들의 불만은 커지고 있다. 규제에 편승해 상환능력과 무관하게 대출 금리는 올리고 예금이자는 적게 주면서 ‘폭리’를 취하고 있다는 얘기다. 정부는 이에 대해 “시장에서 정해지는 가격에 정부가 개입하기 어렵다”는 견해를 유지하고 있다.

신성환 홍익대 교수(전 금융연구원장)도 “정부가 총량 규제나 금리 결정에 개입하기보다는 금융사들이 자체적으로 리스크 관리를 강화할 수 있도록 유도하는 방향이 옳다”고 말했다.

빈난새 기자 binthere@hankyung.com

관련뉴스