이 기사는 11월 26일 09:04 “마켓인사이트”에 게재된 기사입니다.

두산건설의 신용도 향방에 시장 안팎의 관심이 쏠리고 있다. 국내 신용평가사가 두산건설의 계열 분리를 포함한 재무구조 개선 작업이 신용도에 미치는 영향을 점검하기 시작해서다.

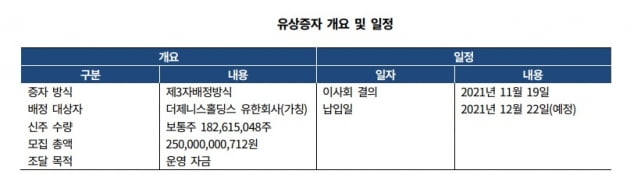

26일 증권업계에 따르면 국내 신용평가사인 한국기업평가는 최근 두산건설의 유상증자가 신용도에 미치는 영향을 분석했다. 두산건설은 지난 19일 이사회 결의를 통해 2500억원 규모 제3자 배정 유상증자 실시를 결정했다.

한국기업평가는 "이번 결정이 재무구조 개선엔 긍정적이지만 두산그룹과 연계가 희석돼 그간 두산건설의 신용도를 지지해왔던 계열 지원 가능성이 약화될 것"이라고 평가했다. 향후 두산건설의 신용등급 방향성은 본원적인 영업실적 회복이 좌우할 것이란 설명이다.

이번 유상증자 실시 후엔 두산건설의 부채비율이 올 9월 말 기준 429%에서 236%로 하락하게 된다. 증자 대금이 유입되면서 유동성 위험도 완화돼 두산건설의 자체 신용도엔 긍정적으로 작용한다. 하지만 두산건설의 최대주주가 두산중공업에서 더제니스홀딩스유한회사로 변경(보통주 지분율 54.8%)돼 두산그룹 소속에서 제외된다.

한국기업평가는 "유상증자 진행 상황을 보면서 두산건설의 사업 경쟁력과 재무안정성 개선 수준을 따져봐야 한다"며 "올 들어 원가율이 개선됐지만 잔존 영업채권에서 추가 손실 가능성이 있다"고 했다. 한국기업평가는 두산건설의 기업어음 신용등급으로 B-를 부여하고 있다.

김은정 기자 kej@hankyung.com

관련뉴스