코로나19 사태로 시작된 ‘기준금리 0%대 시대’가 막을 내렸다. 한국은행이 지난달 25일 기준금리를 연 0.75%에서 연 1%로 올린 데 이어 내년에도 추가 금리 인상에 나설 것이란 전망이 유력하다. 미국을 필두로 주요국 중앙은행도 돈줄 죄기를 서두르고 있다. 코로나19 오미크론 변이 확산에 따른 시장 변동성에도 불구하고 인플레이션이 심각해질 수 있다는 우려가 더 크기 때문이다. 제롬 파월 미국 중앙은행(Fed) 의장은 지난달 30일 인플레이션 압력이 높아지고 있다며 테이퍼링(자산 매입 축소)을 앞당겨 끝낼 수 있다고 예고했다. 미국을 필두로 선진국의 금리 인상 시기가 더 빨라질 것이란 전망도 많아졌다.

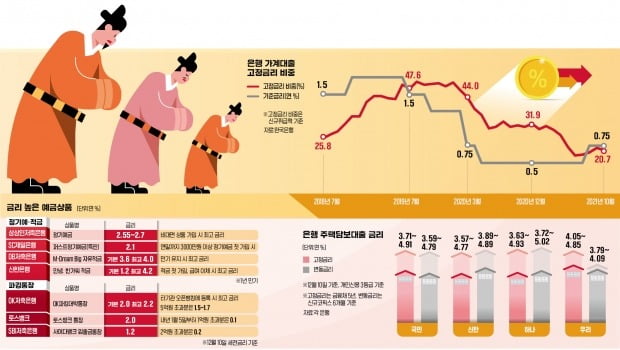

초저금리에 익숙했던 금융 소비자는 달라진 금리 환경에 맞춰 자금 운용 계획을 재점검할 시점이 됐다. 특히 새로 대출을 받을 땐 고정금리 상품을 적극적으로 고려할 필요가 있다. 은행 주택담보대출 금리는 이미 변동형 금리가 고정형 금리를 추월해 빠르게 높아지고 있다.

전문가들은 앞으로 지속될 금리 인상 혜택을 누리려면 가입 기간을 짧게 설정하라고 조언한다.

금리 상승기에 새로 대출을 받을 땐 고정금리가 변동금리보다 단연 유리하다. 변동금리 상품은 준거가 되는 코픽스(COFIX·자금조달비용지수) 또는 단기 금융채에 따라 3개월~1년마다 기준금리가 재산정돼 금리 인상분이 고스란히 대출 이자에 반영된다. 반면 고정금리 상품은 기준금리에 변동이 없어 추가적인 금리 인상의 영향을 줄일 수 있다.

이미 은행 주택담보대출은 변동금리와 고정금리 대출 간 금리 차가 빠르게 좁혀지고 있다. 일부 은행에선 고정금리보다 변동금리가 높아지는 현상도 나타났다. 지난 10일 기준 신한은행의 금융채 5년 만기 기준 혼합고정형 주택담보대출 금리는 연 3.57~4.77%, 신규 코픽스 기준 변동형 금리는 연 3.89~4.89%다. 하나은행도 고정형 주택담보대출 금리가 연 3.63~4.93%, 변동금리가 연 3.72~5.02%였다. 국민·우리은행은 아직 고정금리가 변동금리보다 높지만 격차는 좁아지고 있다.

한 은행 관계자는 “내년에도 한은이 기준금리를 최소 두 차례(0.5%포인트) 인상할 수 있다는 예상이 나오는 만큼 신규 대출은 고정금리를 선택하는 게 유리하다”고 말했다.

중도상환수수료도 변수다. 전세대출은 기간에 따라 상환금액의 최대 0.7~0.9%, 주택담보대출은 3년이 지나지 않았다면 최대 1.2% 정도를 수수료로 내야 한다. 갈아타는 금리와의 격차가 수수료보다 낮다면 배보다 배꼽이 더 커질 수 있다. 다만 대부분 은행은 주택담보대출의 경우 소비자가 변동금리에서 고정금리로 처음 갈아탈 때에 한해 중도상환수수료를 부과하지 않으니 확인해보는 게 좋다.

최근 인터넷은행과 저축은행에선 복잡한 조건 없이 하루만 맡겨도 연 2%대 이자를 주는 수시입출식 예금, 이른바 ‘파킹통장’이 인기다. OK저축은행의 ‘OK파킹대박통장’은 이달 9일부터 기본 연 2.0%, 최고 연 2.2% 이자(5억원까지)를 준다. 우대금리는 다른 시중은행 또는 증권사 앱 오픈뱅킹에 해당 계좌를 등록만 하면 받을 수 있다. 은행권에선 토스뱅크가 조건 없이 연 2% 금리를 준다. 현재는 예치액에도 제한이 없지만 내년 1월 5일부터는 1억원까지만 연 2%, 초과분부터는 연 0.1%만 적용된다.

빈난새 기자 binthere@hankyung.com

관련뉴스