필자가 지난 칼럼에서 양도소득세와 관련되어 개정이 예상된다고 언급한 바 있습니다. △1세대1주택 비과세 한도 12억 상향 △장기보유특별공제 계산시 최종1주택 보유기간 기산일과 동일하게 주택 보유기간 계산 △양도차익별 장기보유특별공제율 차등적용 등입니다.

필자가 지난 칼럼에서 양도소득세와 관련되어 개정이 예상된다고 언급한 바 있습니다. △1세대1주택 비과세 한도 12억 상향 △장기보유특별공제 계산시 최종1주택 보유기간 기산일과 동일하게 주택 보유기간 계산 △양도차익별 장기보유특별공제율 차등적용 등입니다.개정 예정이었던 조항 중 실제 국회를 통과한 규정은 '1세대1주택 비과세 한도를 기존 9억에서 12억으로 상향한다'는 것 뿐이었습니다. 12억 한도 상향 조항의 시행시기는 2022년이 아닌 '2021년 12월8일' 이후 양도하는 분부터 적용됐습니다.

기존에 9억원에서 12억원이 된 겁니다. 이는 고가주택 기준이 그만큼 올라간 것으로도 해석할 수 있습니다. 그렇다면 12억인 경우와 9억인 경우 세금에 있어 얼마만큼의 차이가 날까요? <표>로 예를 들어보겠습니다. 5억원에 취득한 아파트를 15억원에 매매할 경우입니다. A주택의 보유기간은 6년, B주택의 보유기간은 10년입니다.

<표>에서 보듯 이번에 비과세 기준을 상향함으로서 나타나는 양도소득세 차이는 매우 크다는 것을 알 수 있습니다. A주택의 경우 양도소득세가 6560만원에서 2365만원으로 4195만원이 줄게 됩니다. 장기보유주택인 B주택의 경우, 1537만원에서 541만원으로 996만원이나 감소하게 됩니다. 그만큼 1주택자의 양도소득세 부담이 하향됐다는 점을 알 수 있습니다.

실거주 목적의 1주택자에 대해서는 보유와 거래에 대한 세금을 줄여주는 법 개정이 이뤄져왔습니다. 이미 1세대1주택자에 대해서는 종합부동산세 기준이 11억원으로 상향이 됐습니다. 이번에 추가적으로 양도소득세 비과세 기준을 12억원으로 상향된 겁니다.

당초 개정안에 포함된 내용 중에는 다주택들에게 상당한 부담으로 작용될 것으로 보이는 규정이 포함되어 있었습니다. ‘최종1주택 보유기간 기산일’에 대한 규정을 장기보유특별공제의 보유기간 및 거주기간 계산에도 적용(2023년1월1일 양도분부터 적용)한다는 내용입니다.

A주택을 처분함으로써 유일하게 B주택 1채만 남게 된 시점부터, B주택의 보유기간과 거주기간을 새롭게 계산한다. 이 내용이 최종1주택 보유기간 기산일에 관한 규정인데요. 해당 규정은 장기보유특별공제의 보유기간과 거주기간계산시에도 동일하게 적용한다는 의미입니다.

물론, 이 규정은 개정안으로 제출되었지만 통과하지 못했습니다. 그래서, 개정 전의 내용대로, A주택의 처분과 관계없이 B주택의 당초 취득일부터 보유기간을 계산하고, B주택의 거주기간을 계산하면 된다는 의미입니다.

만약 이 개정안이 통과됐다면, 세부담이 될 수 있었던 조항이었습니다. 하지만 해당 조항은 통과되지 않았습니다.

당초 보유기간별, 거주기간별 최대 40%의 장기보유특별공제율을 적용하던 규정을 양도차익의 규모에 따라 보유기간별 공제율을 차등 적용하는 안 역시 금번 국회를 통과하지 못했습니다.

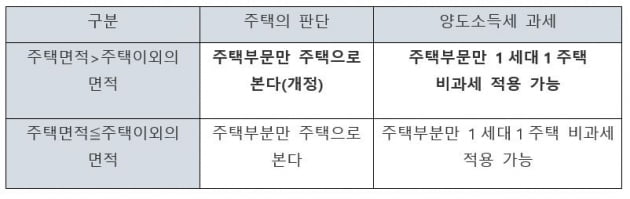

또한 내년 1월1일 이후 양도하는 고가겸용주택의 주택 외의 부분에 대해서는 양도소득세 비과세를 받지 못합니다. 이 조항은 이번에 개정된 사항이 아닙니다. 이미 2020년 2월에 개정되어 그 시행 시기만 2022년 1월1일 이후 양도하는 분부터 적용될 예정이었습니다. 여기서 주의할 점은 고가의 기준입니다. 고가주택 기준이 9억원에서 12억원으로 상향됐으므로 12억원을 의미합니다.

현행 법령은 주택면적이 주택 이외의 면적보다 큰 경우의 겸용주택은 주택 외의 부분도 주택으로 보아 비과세를 받을 수 있습니다. 그러나 2022년부터는 12억원을 초과하는 고가 겸용주택의 1세대1주택 비과세를 적용함에 있어서 주택과 주택 외의 면적에 따른 현행 규정이 다음과 같이 변경됩니다. 내년 1월1일 이후 양도하는 고가겸용주택의 양도소득세 부담이 늘어나는 것은 불가피해보입니다.

여러 개정이 될 것으로 보였던 내용 중 국회를 통과한 내용과 통과되지 못한 내용을 정리해보았습니다. 양도소득세 규정이 복잡하기 때문에 처분이나 취득을 계획하고 있는 경우에는 사전에 전문가와의 상담을 통해서 합리적인 절세 방안을 마련하시기 바랍니다.

<한경닷컴 The Moneyist> 강주배 케이텍스서비스 대표 세무사

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

관련뉴스