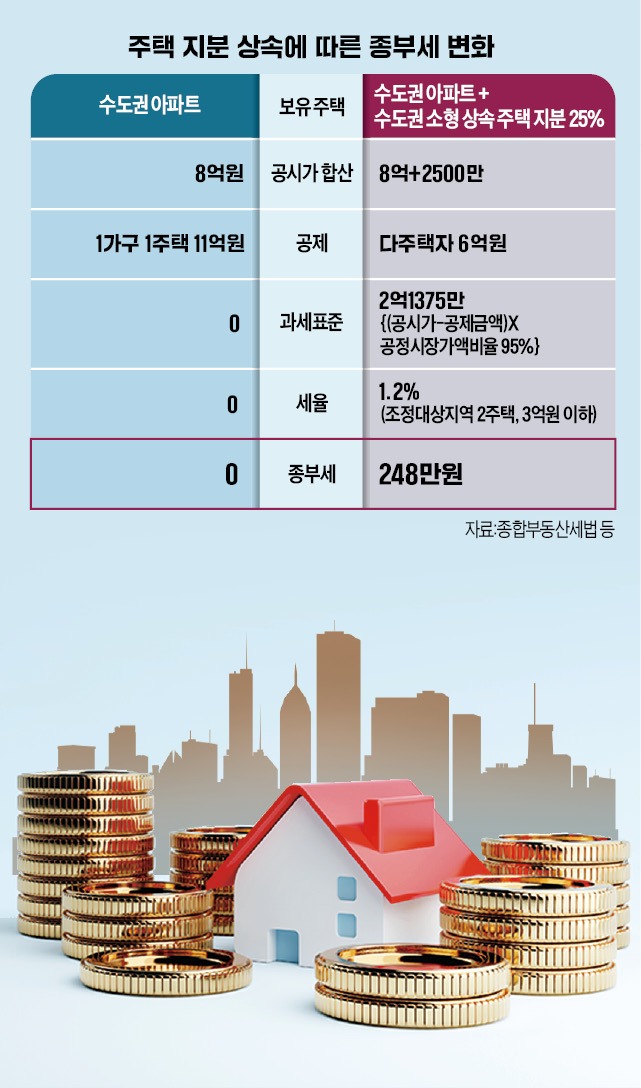

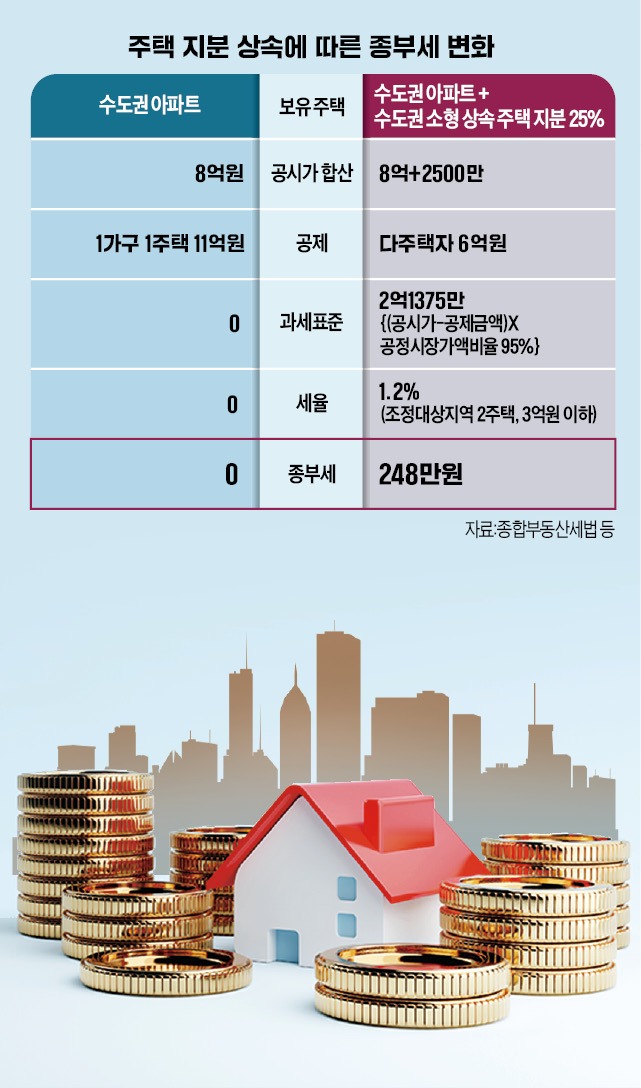

수도권에 공시가격 8억원짜리 아파트를 보유한 A씨는 최근 국세청에서 250만원가량의 종합부동산세 납부 고지서를 받았다. 집 가격이 기존 종부세 기준인 공시가 9억원에 미치지 못한 데다 최근 법 개정을 통해 기준이 11억원 이상으로 상향되면서 자신은 종부세 대상이 아닐 거라고 생각했던 터라 날벼락을 맞은 듯했다.

현행 종부세법은 상속받은 주택 가액이 3억원 이하면서 지분율이 20% 이하일 때 다주택자 세율 대신 1주택자 세율을 적용받는다. 하지만 A씨의 상속 주택은 지분이 25%여서 종부세 대상 주택에서 제외되지 않았다. 게다가 두 주택이 다 경기도 조정대상지역에 포함되면서 3주택자 이상 혹은 조정지역 2주택에 적용되는 ‘3억원 이하 1.2%’의 세율을 적용받았다. A씨는 상속 주택이 없었다면 종부세는 내지 않고 재산세와 지방교육세 등 155만원가량의 보유세만 내면 됐다. 하지만 상속 주택이 주택에 포함되면서 종부세만 248만원을 내게 됐다.

상속 주택이 종부세 과세 대상 제외 요건을 충족하더라도 또 다른 문제가 남아 있다. 지분율 20% 이하, 가액 3억원 이하를 동시에 충족해 세율은 1주택 세율을 적용받더라도 1가구 1주택자에게 적용되는 장기보유특별공제와 고령자 공제 등이 사라지기 때문이다. 65세 B씨는 서울 소재 아파트에 20년째 거주 중이다. 현재 공시가는 13억원, 지난해 공시가는 11억원 수준이다. 같은 집에 오래 산 데다 60세 이상 고령자 공제를 적용 받아 지난해 종부세를 17만원가량 냈다.

올해는 공시가격이 13억원이 되면서 종부세를 40만원 낼 것으로 예상했다. 하지만 지난 2월 아버지가 돌아가시면서 6남매에게 전남에 있는 단독주택을 6분의 1씩 상속하면서 장기보유특별공제와 고령자 공제가 사라져 종부세 합산금액은 181만원 수준으로 뛰었다. 3억원 이하, 지분율 20% 이하 주택이어서 다주택자 세율 적용은 면했지만 각종 1가구 1주택자 공제가 사라지면서 세 부담은 지난해보다 10배 넘게 늘어났다.

지방 주택은 수요자가 많지 않다는 문제도 있다. 이때는 팔리지 않는 주택을 멸실 처리하는 것도 한 방법이다. 다만 주택을 멸실 처리한 후 남은 토지가 비사업용토지로 분류될 경우 추후 비사업용토지에 대한 양도소득세 중과 규정에 따라 양도세가 10%포인트 중과되므로 이 점을 고려해야 한다.

정부는 최근 언론 등이 지적한 사항을 반영해 종부세법 시행령을 개정, 불합리한 사례를 보완하겠다는 방침이다. 우선 상속주택의 종부세 주택 수 제외 요건인 ‘3억원 이하인 동시에 지분율 20% 이하’를 둘 중 하나만 충족하게 하거나 요건 자체를 완화하는 방안을 실무 검토한 것으로 알려졌다. 상속 주택으로 인해 1가구 1주택자에게 주어지는 공제가 없어지는 문제와 관련해서는 구체적인 논의가 진전되지는 않은 것으로 알려졌다.

김소현 기자 alpha@hankyung.com

1억원도 안 되는 상속 주택이 복병

A씨가 종부세를 내게 된 것은 지난해 말 돌아가신 할아버지에게서 물려받은 경기지역 소재 소형 주택 때문이다. 공시가격 1억원 수준인 주택을 아버지 50%, 자신과 형이 25%씩 물려받았다. A씨가 물려받은 주택 지분은 2500만원 수준에 불과하지만 종부세 과세 대상 주택에서 제외되는 상속 주택 요건을 충족하지 못하면서 A씨는 2주택분의 종부세를 내게 됐다.현행 종부세법은 상속받은 주택 가액이 3억원 이하면서 지분율이 20% 이하일 때 다주택자 세율 대신 1주택자 세율을 적용받는다. 하지만 A씨의 상속 주택은 지분이 25%여서 종부세 대상 주택에서 제외되지 않았다. 게다가 두 주택이 다 경기도 조정대상지역에 포함되면서 3주택자 이상 혹은 조정지역 2주택에 적용되는 ‘3억원 이하 1.2%’의 세율을 적용받았다. A씨는 상속 주택이 없었다면 종부세는 내지 않고 재산세와 지방교육세 등 155만원가량의 보유세만 내면 됐다. 하지만 상속 주택이 주택에 포함되면서 종부세만 248만원을 내게 됐다.

상속 주택이 종부세 과세 대상 제외 요건을 충족하더라도 또 다른 문제가 남아 있다. 지분율 20% 이하, 가액 3억원 이하를 동시에 충족해 세율은 1주택 세율을 적용받더라도 1가구 1주택자에게 적용되는 장기보유특별공제와 고령자 공제 등이 사라지기 때문이다. 65세 B씨는 서울 소재 아파트에 20년째 거주 중이다. 현재 공시가는 13억원, 지난해 공시가는 11억원 수준이다. 같은 집에 오래 산 데다 60세 이상 고령자 공제를 적용 받아 지난해 종부세를 17만원가량 냈다.

올해는 공시가격이 13억원이 되면서 종부세를 40만원 낼 것으로 예상했다. 하지만 지난 2월 아버지가 돌아가시면서 6남매에게 전남에 있는 단독주택을 6분의 1씩 상속하면서 장기보유특별공제와 고령자 공제가 사라져 종부세 합산금액은 181만원 수준으로 뛰었다. 3억원 이하, 지분율 20% 이하 주택이어서 다주택자 세율 적용은 면했지만 각종 1가구 1주택자 공제가 사라지면서 세 부담은 지난해보다 10배 넘게 늘어났다.

처분 등 대책 제한적…법 개정 움직임

세무사들은 상속 주택 지분을 다른 가족에게 증여하거나 처분하는 방법을 권유하고 있다. 현행법상으로는 상속 지분으로 인한 ‘종부세 폭탄’을 피하기 위해 상속 주택 지분을 갖지 않는 게 최선의 방법이란 것이다. 다만 지분을 정리하는 과정에서도 현실적인 어려움이 발생할 수 있는 점은 부담이다. 형제들끼리 의견 차이가 생겨 지분 증여나 처분이 쉽지 않은 상황이 발생할 수 있기 때문이다.지방 주택은 수요자가 많지 않다는 문제도 있다. 이때는 팔리지 않는 주택을 멸실 처리하는 것도 한 방법이다. 다만 주택을 멸실 처리한 후 남은 토지가 비사업용토지로 분류될 경우 추후 비사업용토지에 대한 양도소득세 중과 규정에 따라 양도세가 10%포인트 중과되므로 이 점을 고려해야 한다.

정부는 최근 언론 등이 지적한 사항을 반영해 종부세법 시행령을 개정, 불합리한 사례를 보완하겠다는 방침이다. 우선 상속주택의 종부세 주택 수 제외 요건인 ‘3억원 이하인 동시에 지분율 20% 이하’를 둘 중 하나만 충족하게 하거나 요건 자체를 완화하는 방안을 실무 검토한 것으로 알려졌다. 상속 주택으로 인해 1가구 1주택자에게 주어지는 공제가 없어지는 문제와 관련해서는 구체적인 논의가 진전되지는 않은 것으로 알려졌다.

김소현 기자 alpha@hankyung.com

관련뉴스