20~30년 만기에 원리금분할상환 방식인 은행 주택담보대출(주담대)과 달리 대부분 6개월에서 1년짜리 만기 일시상환 구조다. 잠시 돈을 빌렸다가 소득이나 자산가치가 오르면 1금융권 대출로 갈아타기에 용이하다는 분석이다. 중도상환 수수료를 받지 않는 업체도 여럿 있다. 렌딧과 8퍼센트 등은 대출금 전액 상환 시 중도상환 수수료를 부과하지 않는다. 시중은행에선 0.6%, 저축은행도 2% 안팎의 중도상환 수수료를 내야 한다는 점에서 향후 대환대출을 염두에 둔 고객에게 유리하다.

시가 9억원 이하 주택에 대해서는 구입자금 용도로도 주담대를 받을 수 있다. 은행과 달리 차주별 DSR 40% 규제를 받지 않기 때문에 대출 한도에도 여유가 있다. 수도권의 경우 최대 40%까지 적용되는 LTV 규제도 받지 않는다.

이는 아직 신생 업계인 P2P금융을 배려한 조치라는 분석이다. 실제 총 대출잔액도 1조6000억원에 불과한 실정이다. 협회 관계자는 “가계대출 규제 취지를 감안해 업체들도 자체적으로 무리한 영업을 하지 않고 있다”며 “LTV 60~70% 수준에서 스스로 제한을 두고 있다”고 말했다.

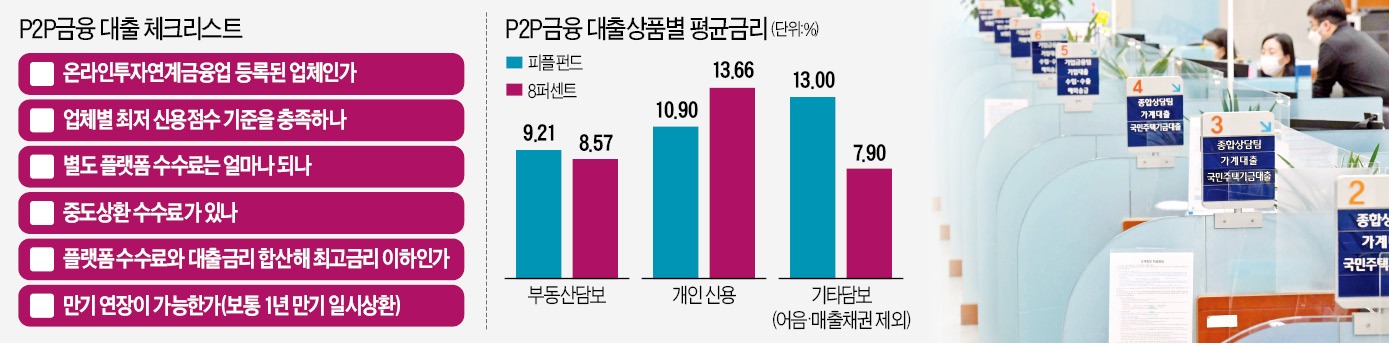

적용 금리는 부동산담보대출은 연 8~10%, 개인 신용대출은 연 10~15% 수준에서 각 차주의 소득이나 재산, 신용점수 등에 따라 결정된다.

신용점수 하락도 P2P 대출 시 감수해야 할 사항이다. 지난 6월 온라인투자연계금융업법 등록 유예기간이 끝난 후로는 P2P금융사들도 개인 신용정보를 한국신용정보원에 제공하고 있다. 한국신용정보원은 모든 금융사로부터 신용정보를 집중하는 공공기관이다. 한국신용정보원에 모인 개인 신용정보는 신용평가사와 1~2금융권으로 전달돼 신용등급에 반영된다.

P2P 대출도 나이스평가정보와 코리아크레딧뷰로(KCB) 신용점수에 반영된다. KCB는 대출 건수와 액수를 반영하고 있으며, 업권에 대한 평가는 저축은행과 동일하다. 나이스평가정보는 업권 해석은 유예하고 있지만 대출 건수를 신용점수에 넣고 있다. P2P금융사에서 대출받으면 저축은행에서 대출받은 것과 비슷한 정도로 신용점수가 떨어질 수 있다는 뜻이다.

나이스평가정보 관계자는 “아직 P2P금융에서 대출받은 개인에 대한 신용 데이터가 충분히 쌓이지 않아 앞으로 계속 조정이 있을 예정”이라며 “현재로서는 신용점수가 하락할 수 있다는 점에 유의해야 한다”고 말했다.

박진우 기자 jwp@hankyung.com

관련뉴스