이재만 하나금융투자 연구원은 “미국 영국 등 주요국 통화정책이 긴축으로 변하는 초기 국면에서 주식시장의 변동성 확대는 불가피해 보인다”며 “현재 달러인덱스가 내년 Fed의 기준금리 인상 가능성을 선제 반영했다는 점을 고려하면 달러 가치가 정점일 수 있다”고 분석했다. 앞서 Fed는 내년 6월로 예정됐던 테이퍼링(자산매입 축소) 종료 시점을 3월로 앞당기겠다고 밝혔고, 영국 중앙은행도 지난 16일 2018년 9월 이후 처음으로 기준금리를 인상했다.

미국 선물시장에서는 이미 달러 고점 징후가 나타나고 있다. 달러인덱스에 대한 투기적 포지션 중 매수 비중은 11월 말 87%로 정점을 찍은 이후 현재 79%까지 떨어졌다.

여기에 중국이 선진국과 달리 완화적 통화정책을 펴고 있는 점도 달러 약세 가능성을 높이는 요인이다. 중국 인민은행은 20일 기준금리 역할을 하는 대출우대금리(LPR)를 20개월 만에 0.05%포인트 전격 인하했다. 중국은 가파르게 오르던 물가가 진정되면서 내수 소비를 늘리기 위해 지난달에도 지급준비율을 내렸다. 이 영향으로 중국의 사회융자총액 증가율과 국내총생산(GDP) 내 민간신용 비중은 5개월 만에 상승 전환했다. 일반적으로 중국의 시중 유동성이 증가하면 달러인덱스는 하락하는 경향이 있다.

증권업계에서는 달러 가치가 떨어지기 시작하면 공매도 비율이 높고, 외국인 보유 비율이 떨어진 기업에 주목해야 한다고 조언했다. 이재만 연구원은 “외국인 수급이 살아나면 국내 증시 외국인 보유비율은 상승 전환, 유가증권시장 공매도 비율은 하락할 가능성이 크다”고 설명했다. 현재 국내 증시 외국인 보유 비율은 33.4%로 지난달 말 저점(32.9%)에서 소폭 반등했다. 유가증권시장 거래대금 대비 공매도 금액 비율은 4.9%로 연중 최고 수준에 근접했다.

올해 외국인 보유 비율이 크게 낮아진 삼성전자에 외국인 자금이 다시 유입될 수 있다는 관측도 나온다. 이달 현재 삼성전자의 외국인 보유율은 51.8%로 전년 동월 대비 3.9%포인트 감소했다. 2010년 이후 가장 낮은 수준이다.

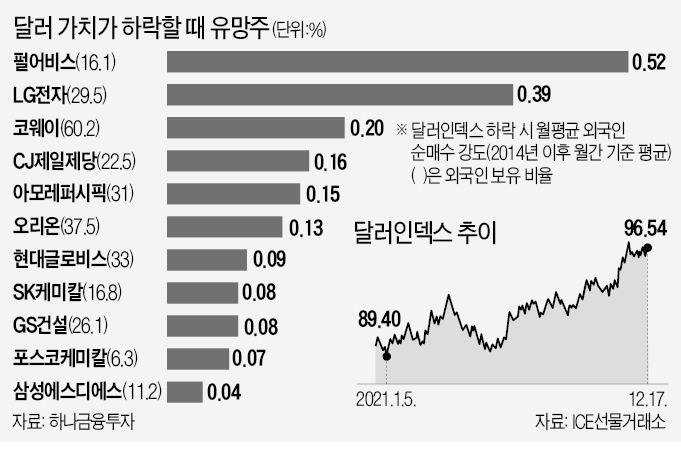

하나금융투자는 MSCI한국지수에 편입된 110개 기업 중 △과거 달러인덱스가 하락할 때 외국인 순매수 강도가 강했고 △현재 거래대금 대비 공매도 금액 비율이 평균보다 높으면서 △올해 외국인 보유 비율이 낮아진 종목을 추천주로 제시했다.

이 같은 기준에 해당하는 종목으로는 펄어비스, LG전자, 코웨이, CJ제일제당, 아모레퍼시픽, 오리온, 현대글로비스, SK케미칼, GS건설, 포스코케미칼, 삼성에스디에스, 셀트리온, 기아 등이 꼽혔다.

설지연 기자 sjy@hankyung.com

관련뉴스