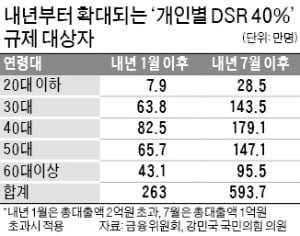

21일 강민국 국민의힘 의원이 금융위원회로부터 받은 자료에 따르면 내년 1월부터 확대 시행되는 개인별 DSR 규제 대상에 포함되는 대출자(대출액 2억원 이상 보유)는 총 263만 명으로 분석됐다. DSR 규제가 더 강화되는 내년 7월부터는 대상자(대출액 1억원 이상)가 총 593만여 명에 이른다. 올 9월 말 기준 가계대출이 있는 사람(1990만 명)의 29.8%에 달하는 규모다.

21일 강민국 국민의힘 의원이 금융위원회로부터 받은 자료에 따르면 내년 1월부터 확대 시행되는 개인별 DSR 규제 대상에 포함되는 대출자(대출액 2억원 이상 보유)는 총 263만 명으로 분석됐다. DSR 규제가 더 강화되는 내년 7월부터는 대상자(대출액 1억원 이상)가 총 593만여 명에 이른다. 올 9월 말 기준 가계대출이 있는 사람(1990만 명)의 29.8%에 달하는 규모다.DSR 규제 대상이 되면 주택담보대출과 신용대출, 카드론 등 모든 대출을 합쳐 매년 갚아야 할 원금과 이자가 연소득의 40%(은행 대출 기준)를 넘을 수 없다. 연소득에 따라 대출 가능 금액이 정해지기 때문에 소득이 적을수록 추가 대출이 어려워지는 구조다. 지금은 규제지역 내 6억원 초과 주택에 대한 주택담보대출과 1억원이 넘는 신용대출에 대해서만 DSR 규제가 적용되고 있는데, 내년 1월부터는 총대출액이 2억원을 넘으면 규제 대상이 된다. 내년 7월부터는 대상이 총합 1억원 초과 대출로 더 확대된다.

이렇게 되면 현재 억대 주택담보대출이나 고액의 신용대출이 있는 사람은 추가 대출이 사실상 어려워질 전망이다. 특히 고정 수입이 없거나 적은 청년층, 집 한 채만 있는 60대 이상 고령층은 대출이 더 불리해진다. 월급으로 생활하는 직장인 대부분은 소득을 급격하게 늘리기 어렵다는 점을 감안하면 일반적인 중산층도 향후 추가 대출 여력이 제한될 것으로 보인다.

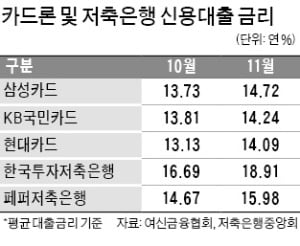

이렇게 되면 현재 억대 주택담보대출이나 고액의 신용대출이 있는 사람은 추가 대출이 사실상 어려워질 전망이다. 특히 고정 수입이 없거나 적은 청년층, 집 한 채만 있는 60대 이상 고령층은 대출이 더 불리해진다. 월급으로 생활하는 직장인 대부분은 소득을 급격하게 늘리기 어렵다는 점을 감안하면 일반적인 중산층도 향후 추가 대출 여력이 제한될 것으로 보인다.최근 들어 가파른 금리 상승세는 대출 문턱을 더 높이는 요인이다. 금융권 관계자는 “대출금리가 높아져 이자가 늘어나면 연소득 대비 원리금으로 계산하는 DSR도 함께 높아진다”며 “내년에는 대출 금리 상승과 DSR 규제가 겹쳐 대출을 받기가 더 어려워질 것”이라고 말했다.

저축은행 대출 금리도 하루가 다르게 뛰고 있다. 저축은행중앙회에 따르면 한국투자저축은행의 가계신용대출 금리는 이 기간 연 16.69%에서 연 18.91%로, 페퍼저축은행은 연 14.67%에서 연 15.98%로 급등했다. 한 저축은행 관계자는 “기준금리 인상 이후 수신금리를 끌어올려 대출금리도 올릴 수밖에 없는 상황”이라고 말했다.

빈난새/이인혁 기자 binthere@hankyung.com

관련뉴스