"지금 뭐라는 거야? 배럴당 37달러가 아니라 배럴당 -37달러라고?"

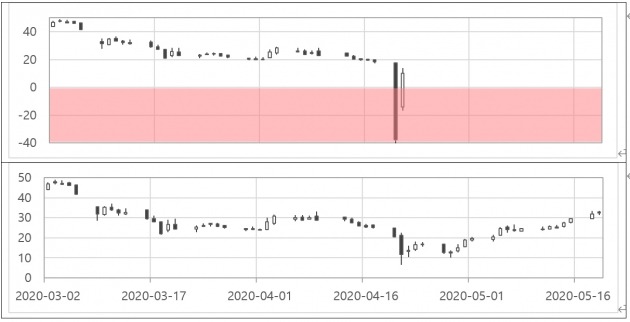

2020년 4월 20일, 전 세계의 원유 선물 투자자들은 황당한 얼굴로 거래 화면을 바라봤다. 5월물 원유선물 가격에 믿을 수 없는 숫자가 찍혀 있었기 때문이다. 이날 오후 5시 장 마감 직전인 오후 2시경 5월물(5월에 인도되는 거래 물량) 서부텍사스유(West Texas Intermediate·WTI) 가격은 배럴당 -37.63달러까지 내려갔다. 이날 장이 마감되고 한시간 후 다시 21일 장 거래가 시작되었는데 시초가는 -14달러였다. 21일 장이 끝날 때는 '플러스(+)'의 가격을 되찾기는 했지만, 시장은 사상 초유의 '마이너스 유가'를 어떻게 해석해야 할 지 몰라 상당한 혼란에 빠져 있었다.

21일을 끝으로 5월물 WTI 선물거래는 종료됐다. 이후에는 6월물이 거래된다. 21일 이후에 5월물을 들고 있는 사람은 현물을 인도받아야 한다는 뜻이다. 끈적이는 검은 기름은 엄청나게 무겁다. 불도 잘 붙는다. 어떻게 인도받아서 어디에 보관해야 할까?

롤오버 비용의 함정?

원유가격이 급락할 때면 원유에 상시적으로 투자하는 금융회사나 정유회사 트레이더에게 “어떻게 원유에 투자하면 되느냐”고 물어보는 개인투자자들이 늘어난다. 그러면 십중팔구 이런 대답을 들을 가능성이 높다. “원유 투자를 할 수는 있는데, 웬만하면 개인이 하지 않는 게 좋다.”당신은 이유를 궁금해할 것이다. 그러면 트레이더는 아마 이렇게 대답하리라. “롤오버 비용이 적지 않게 들기 때문에 원유 가격의 방향을 맞춘다고 해도 수익률은 별로 좋지 않을 수 있다.” 글쎄, 더욱 알쏭달쏭해질 뿐이다. 이 답변의 의미를 이해할 수 있다면, 2020년 4월 원유가격이 ‘마이너스’라는 초유의 사태를 겪게 된 배경도 이해할 수 있다.

2014년 무렵까지 상당기간 동안 원유 가격은 으레 배럴당 100달러를 넘는 것으로 여겨졌다. OPEC 등 산유국들이 산유량을 통제하며 가격을 조절해 온 결과다. 그러나 OPEC의 분열과 셰일 오일의 대규모 생산 등의 영향으로 하락세가 이어졌고 2016년께 배럴당 26달러(WTI 2월 11일 기준, 브렌트유는 1월20일 27달러)까지 폭락했다. 이후 상당부분 가격을 회복했으나 원유가격 마이너스 사태가 난 2020년 봄엔 다시 배럴당 20달러대로 떨어진 상태였다. 코로나19로 인해 비행기도 뜨지 않고 사람들도 이동이 어려워 수요가 급감한 결과였다. 산유국 간 치킨게임도 진행 중이었다. 그러나 이런 상황이 언젠가는 끝날 것이라는 생각을 한 개인투자자들이 적지 않았다. 앞서 증시가 폭락 후 다시 급등한 것을 보며 낮은 가격을 기회라고 여긴 것이다.

사실 원유에 투자하는 것은 생각만큼 쉽지 않다. 1배럴 원유는 158.9리터다. 무게는 0.14t에 달한다. 사람의 힘으로는 들어서 한 발짝 옮기는 것도 불가능하다. 고도의 저장시설이 필요하다. 돼지고기 가격이 폭락한다 해도 평범한 우리들이 돼지고기를 100kg씩 사놓기 어려운 것과 마찬가지다. (허생전의 매점매석도 되는 게 있고 안 되는 게 있다) 충분한 규모로 투자하기 위해서는 해당 물건의 가치를 적절하게 유지할 수 있는 창고를 보유해야 하며 운송과 저장 비용이 적지 않게 들어간다.

원유에 투자하는 방법: 원유 ETF와 ETN

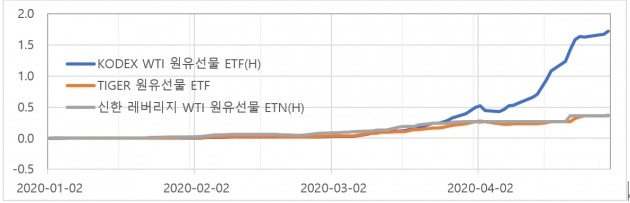

그러나 누구나 돼지고기를 진짜로 사서 쟁여야만 하고, 원유를 사서 쟁여야만 하는 것은 아니다. 선물 매수라는 좋은 대안이 있다. 원유선물이나 돈육선물을 매수(매도)하면 가격상승(하락)에 베팅할 수 있다. 원유 ETN과 ETF는 투자기구 내에 원유선물을 매수하고 개인들이 쉽고 편하게 투자할 수 있도록 상장한 증권이다. 2020년 묻지마 투자의 중심에는 원유 ETN과 ETF가 있었다. 한국거래소에 상장된 대표적인 ETF와 ETN은 KODEX WTI 원유선물 ETF(H)과 TIGER 원유선물 ETF, 그리고 신한 레버리지 WTI 원유선물 ETN(H)이다. 2020년 들어 4월까지 이들 ETF와 ETN에 신규 유입된 개인 순매수금액은 2.5조원에 이른다.

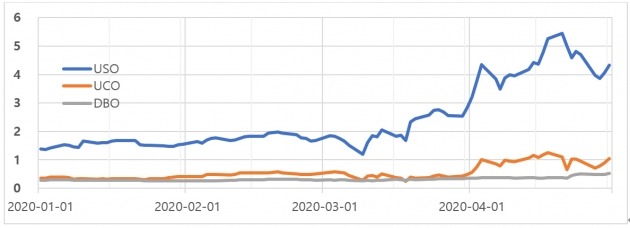

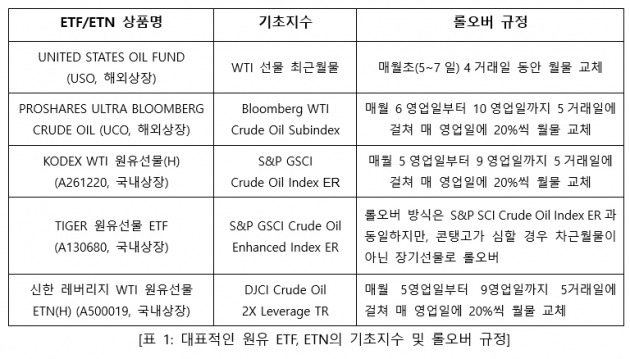

해외에서도 원유투자 열기가 뜨겁기는 마찬가지였다. 가장 대표적인 원유 ETF인 United States Oil Fund(USO)의 시가총액은 2020년 초 1.4조원에서 4월말 4.9조원으로 증가하였다. 같은 기간 USO 가격이 102.48달러에서 18.86달러로 81.6% 폭락한 것을 감안하면 원유 ETN 매수세가 얼마나 대단했는지 알 수 있다. 주지할 점은 해당 ETF와 ETN는 모두 WTI 선물을 기초로 한다는 점이다. ETF와 ETN은 모두 기초지수를 추종하는 형태로 운용되는데, 아래 표와 같이 시가총액 규모가 큰 원유 ETF와 ETN의 기초자산은 모두 WTI 단기선물로 구성되어 있다.

롤오버 비용과 괴리율

그런데 개인투자자들이 선물 투자에 나설 때 간과하기 쉬운 문제가 두 가지 있다. 첫째는 롤오버 비용이다. 선물가격에는 앞서 설명한 원유 저장비용이 포함되어 있는데, 지금처럼 유가가 하락하고 공급이 수요를 초과하는 경우 저장비용이 급격히 올라가기 때문에 롤오버 비용이 커진다. 예를 들어 시장에서 2020년 5월물 과 6월물 선물가격이 각각 20달러, 23달러에 가격이 형성되어 있다면, 롤오버 비용은 그 차이인 3달러다. 이것은 5월물 선물가격 대비 15%에 달한다. 결과적으로 투자자는 5월물 선물을 매수할 당시에는 20달러 이상이면 수익이 발생한다고 생각하지만, 6월물 선물로 롤오버 한 경우 23달러 이상에서만 수익이 발생한다.

롤오버란 상대적으로 만기가 짧은 선물을 매도하고 만기가 긴 선물을 매수하는 거래를 말한다. 선물은 만기가 있어서 장기 투자를 위해서는 장기 선물에 투자하거나 아니면 단기 선물에 투자하고 이를 계속 롤오버 해야 한다. 장기 선물은 상대적으로 유동성이 부족하고 변동성도 낮아 상품성이 떨어진다. 그러다 보니 원유 ETN과 ETF는 대부분 유동성이 풍부한 단기 선물을 롤오버 하는 기초지수를 추종한다.

롤오버 비용에 관한 이슈는 2007년과 2015년에도 개인투자자들이 많이 늘어날 때마다 언급되었던 케케묵은 문제다. ETN 발행사, ETF 운용사, 금융당국에서 여러 차례 경고나 주의, 공지문을 내놓는 이유다.

둘째는 괴리율이다. 마이너스 유가가 나타나던 무렵 괴리율은 ETN에서 매우 심각하게 커졌다. ETF는 투자자가 거래소 시장에서 매수하면 그 매수금액만큼 수량이 늘어나는 구조이다. 반면 ETN은 초기에 특정 수량을 상장하고 시장조성자가 그 물량을 모두 인수하여 양방향 호가를 제시하며 매출을 일으킨다. 만약 시장조성자가 보유한 ETN이 모두 팔리고 나면 시장조성자는 더 이상 매도호가를 제시할 수 없게 된다. 이 때부터는 투자자간 매매가 일어나고 체결가격은 지표가치로부터 멀어지게 된다. 이 문제 또한 과거 여러 차례 발생했던 문제로 롤오버 비용과 마찬가지로 금융당국의 주의 및 거래정지 등이 발생했던 사안이다.

WTI 단기선물 시장이 갑자기 북적였다

마지막 문제는 원유 선물가격이 마이너스에 체결되었다는 점이다. 2020년 5월물 WTI 선물이 최종거래일 하루 전날인 2020년 4월 20일에 -37.63달러로 마감됐는데 같은 날 6월물 선물은 20.43달러로 둘 간의 스프레드, 즉, 롤오버 비용은 마감가격 기준 58.06달러까지 벌어졌다. 유가가 마이너스 영역으로 진입했다는 점은 오랫동안 파생시장을 관찰해 온 필자에게도 매우 이례적이고 의아하게 느껴졌다. 아무리 저장비용이 비싸졌다고 하더라도 58달러 선까지 상승하는 것은 상상하기 어렵다. 무언가 심상치 않은 구조적인 문제가 발생하지 않았을까 하는 의심이 갔다.

결론부터 얘기하자면 마이너스 유가가 발생한 이유는 과도한 자금이 WTI 단기 선물시장에 투자된 까닭이다. 당시의 상황을 엿볼 수 있는 단서는 WTI 선물시장의 미결제약정에 있다. WTI 선물의 만기일(매월 21일) 즈음부터 최근월물의 미결제약정은 감소하기 시작하고 차근월물의 미결제약정은 서서히 증가한다. 롤오버 수요이다. 최근월물의 미결정약정은 한 달이 지난 다음달 21일이 되면 모두 청산되고 0으로 수렴한다. 이것이 선물시장의 롤오버 패턴이다.

그런데 지난 2020년 3월부터 최근월물인 5월물의 미결제약정이 급격히 상승하는 추세가 나타났다. 2월물, 3월물, 4월물의 미결제약정은 각각 44만계약, 48만계약, 43만계약 부근에서 최고점을 형성하였는데 5월물은 2020년 4월초 63만계약에 도달하며 평소보다 40%가량 증가하였다. 유가하락에 따른 투자수요가 반영되었음을 짐작할 수 있다.

실제로 세계 최대규모 ETF인 USO ETF에서만 2020년 4월 2일 기준 124,512계약을 보유하여 5월물 선물 전체 미결제약정(633,727)의 19.6%를 차지하였다. 시가총액이 1.4조였던 연초에는 19,178계약을 보유하여 당시 최근월물이었던 2월물 선물 전체 미결제약정(397,466)의 4.8%에 불과했었다. 전세계에 상장된 원유 ETF와 ETN이 보유한 최근월물 선물계약을 모두 합산한다면 상당한 양이었을 것이다.

WTI 선물시장은 소문난 잔칫집 같이 붐볐다. 그런데 대부분은 실물 원유를 인도받지 않는 투자수요였기 때문에 약 20일이 지나 만기가 되면 5월물을 팔고 6월물을 사는 롤오버를 할 수밖에 없었다. 다른 시장참여자들은 금세 비대해진 5월물 매수세를 알아차렸고 아무도 이들의 포지션을 받아주려 하지 않았다. 그리고 하나 둘씩 잔칫집을 떠나면서 가격이 하락하기 시작했다. 하락은 하락을 불러왔고 마진콜과 반대매매로 연결되어 또 다른 하락을 불러왔다. 발 디딜 틈 없었던 잔칫집에 불이 나서 모두가 일시에 좁은 문으로 탈출하려는 모습이었다. 마지막까지 남아있던 5월물 매수자들은 상상하기 어려울 정도로 안 좋은 가격에 롤오버하거나 청산할 수밖에 없었다. 소문난 잔칫집에 먹을 것 없다는 말이 딱 맞는 상황이었다.

주지할 점은 이러한 현상이 WTI 선물시장에서만 발생했다는 점이다. 전술한 바와 같이 WTI 선물은 대부분의 원유 ETF와 ETN이 기초자산으로 사용한다. 영국 북해산 원유인 Brent 선물시장에서는 미결제약정의 급격한 증가도, 마이너스 유가도 발견되지 않았다.

상장폐지에 몰린 ETF와 잇따른 사고

5월물이 마이너스로 곤두박질 치고 난 뒤 ETF 운용자들의 신경이 곤두섰다. 6월물에서도 똑같은 상황이 재현될 수 있기 때문이다. 이미 6월물 선물가격은 5월물 만기 직후인 4월 21일에 장중 6.5달러까지 하락하였다. 게다가 뉴욕선물거래소에서(NYMEX)는 증거금 정책을 바꾸어 계약당 9.35달러의 정액 증거금을 요구하였다. 선물 가격이 9.35달러이면 증거금율이 100%이고, 6.5달러이면 144%에 달하는 높은 증거금이다. 보통 여타 선물의 증거금이 기초자산 가격의 10~20%인 것과 비교하면 천지차이지만, 선물가격이 마이너스로 갈 수 있다는 점을 고려하면 거래소 입장도 이해가 간다. 반면 ETF 입장에서는 6월물 선물가격이 증거금 수준 이하로 하락한다면 즉시 마진콜이 작동할 상황이었다.

먼저 가장 몸집이 큰 USO ETF가 움직였다. USO는 WTI 최근월물 선물에만 투자하고 이를 매월 초에 4거래일에 나누어 롤오버하는 방식으로 운용해왔다. 그럼에도 불구하고 롤오버 시점을 20여일 앞당겨 4월 20일부터 23일까지 4거래일 동안 6월물 비중을 100%에서 20% 수준으로 낮추고 대신 7, 8, 9월물를 편입하였다. 그리고 28일에는 명목가격을 높이기 위해 8:1로 주식병합을 실시하였다. 삼성자산운용의 'KODEX WTI 원유선물 ETF(H)'도 비슷한 조치를 취했다. 원래 기초지수 룰북(Rule book)에 따르면 매월 5영업일부터 9영업일까지 5영업일 동안 20%씩 월물 교체를 하도록 되어있다. 그런데 삼성자산운용은 사전공시 없이 4월 22일 야간에 6월물 비중을 축소하고 7, 8, 9월물로 롤오버 하였다 . KODEX ETF의 지수사업자인 S&P Dow Jones Indices도 뒤늦게나마 지수구성종목을 6월물에서 7월물로 조기 롤오버하는 조치를 취했다.

KODEX ETF의 투자자들은 삼성자산운용을 상대로 소송을 제기했다. 삼성자산운용의 롤오버 직후 6월물 가격이 상승하면서 제대로 된 수익을 얻지 못했다는 주장이다. 특히 사전공시 없이 롤오버가 이루어지면서 투자자들은 투자판단을 할 수 있는 기회조차 박탈당했다고 항의했다. 삼성자산운용은 이에 대해 6월물 선물시장에서 KODEX ETF의 비중이 9.5%를 차지하는 상황에서 롤오버 계획을 공시하는 순간 선행매매가 일어나며 6월물 가격이 폭락했을 것이라고 해명하고 있다. 이와 관련한 소송은 아직도 진행 중이다.

마이너스 유가, 중국은행 위안유바오 등 영향 추정도

미국에 상장된 바클레이즈의 'iPath Series B S&P GSCI Crude Oil ETN'은 4월 27일 상장폐지를 결정했다. 상장폐지 당시의 시가총액이 약 4천억원으로 작지 않은 규모였다. 그러나 최근 1년간 수익률이 -83%로 27일 종가가 2.66달러에 불과하였고, 주당 5달러 미만이면 자동으로 상장 폐지될 수 있는 상황이었다. 이미 3월말에는 3배 레버리지 상품인 'VelocityShares 3X Long Crude Oil ETN”과 “ProShares UltraPro 3X Crude Oil ETF'가 상장 폐지되었다.

중국에서도 원유 투자가 더 큰 말썽이었다. 중국투자자들이 중국은행(Bank of China)이 설계한 '위안유바오(原油寶)' 등 4대 국유은행이 판매한 금융상품을 통해 원유 선물 투자에 나서면서 보수적으로 추산해도 90억 위안(약 1조 5600만원)을 넘어서는 손실을 봤다 . 특히 중국은행의 위안유바오는 상품 구조상 롤오버 기일을 다른 은행들보다 늦게 잡은 것이 문제라는 지적이 나왔다. 5월물의 롤오버 시점은 유가가 마이너스로 떨어진 바로 4월 21일이었는데 , 가장 늦게까지 남아 있던 투자자들이 바로 중국 투자자들이었음을 암시하는 부분이다.

일련의 사고의 원인은 무엇일까? 간단히 표현하자면 '착시'다. 인식되는 가격(근월물 가격)의 흐름과 실제 내가 그 가격을 따라가기 위해 지불하는 비용(롤오버 비용)이 다르기 때문에 인지와 실제 간에 괴리가 발생하는 것이다.

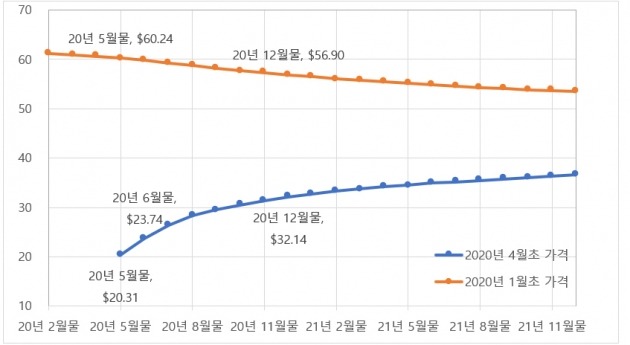

우리가 매일 마주치는 원유가격은 최근월물 선물가격이다. 연초에 60달러였는데 20달러라고 보이니 투자하고 싶은 마음은 당연하다. 매수하고 기다렸다가 30달러가 되면 50%, 60달러까지 올라가면 3배의 투자수익을 기대할 것이다. 이것은 내가 생각하는 원유가격의 흐름(인지)이다. 그러나 4월 초 20달러로 보이던 유가는 실은 5월물 선물 가격이었고, 12월물 가격은 32.14달러였다. 만약 내가 이 돈을 연말까지 묻어두려 한다면, 32달러에 12월물 선물을 매수해야 한다. 12월물 선물이 연초에 57달러였으니 그리 나쁜 투자는 아니다. 아니면 5월물을 매수하고 매월 불확실한 롤오버 비용을 지불해야 한다. 이것이 실제 롤오버 과정의 착시효과를 제거한 실제 원유 선물의 투자 비용(실제)이다.

이런 의미에서 건전한 투자상품은 인지와 실제와의 괴리를 가능한 줄여주는 상품일 것이다. 완전하지는 않지만 TIGER 원유선물 ETF가 그러하다. TIGER ETF의 기초지수는 “S&P GSCI Crude Oil Enhanced Index ER”인데, KODEX ETF의 기초지수와 유사하지만 롤오버 비용을 고려한다는 점에서 다르다. 단기 롤오버 비용이 적절하면(0.5% 이내) 최근월물에서 차근월물로 롤오버 하지만 단기 롤오버 비용이 과도하면 6개월 이상의 장기물로 롤오버한다.

실제로 TIGER ETF는 2020년 4월 초에 5월물 선물을 12월물 선물로 롤오버 하면서 4월 20일의 마이너스 사태로부터는 상대적으로 자유로울 수 있었다. 5월 21일 기준으로 TIGER ETF의 연초대비 투자성과(-59%)도 최근월물에만 투자하는 KODEX ETF(-74%)나 USO ETF(-75%)보다 나았다. 4월초에는 투자했다면 KODEX와 USO ETF는 각각 -18%, -28% 손실이, TIGER ETF는 23% 수익이 났다.

보다 건전한 상품구조는 기초자산도 WTI와 Brent에 나누어 투자하고, 만기 월물도 충분히 분산하여 분산요건을 갖추는 것이다. 그리고 해당 상품이 진입한 평균 가격을 공시하여 인지 왜곡을 줄이는 방법도 필요할 것이다.

마이너스 유가 사태가 일어난 한 달 후 금융위원회는 레버리지 ETF·ETN에 대해 2020년 9월부터 기본예탁금 1000만원 및 위탁증거금 100%를 적용하고, 사전교육 이수를 의무화하는 내용의 'ETF·ETN 시장 건전화 방안'을 발표했다. 예탁금을 올리는 것은 단순히 진입장벽을 높이는 것 뿐, 착시현상으로 인한 투자자들의 오류를 줄이는 것과 큰 관련이 없다. 이 점은 다소 아쉬운 부분이다.

글=K / 정리=이상은 기자 selee@hankyung.com

[편집자 주 : 파생시장 전문가 K씨와 이상은 기자가 파생상품의 다양한 구조와 시장의 흐름을 알기 쉽게 설명하는 '파생시장의 기억'을 마켓인사이트에 연재합니다. 당초 월1회 연재 계획이었으나 개인적 사유로 몇달간 연재가 중단되었다가 재개하게 되었습니다. 독자 여러분께 사과드립니다.]

관련뉴스