국내에서 설정액이 가장 많은 가치주 펀드인 ‘신영밸류고배당’은 지난해 11월 25일 기준 삼성전자(편입 비중 21.85%), SK하이닉스(3.49%), 현대차2우B(3.46%), KT(2.67%), 하나금융지주(2.61%) 등을 담고 있다. 중소형주 중에선 한전KPS(1.83%), 신도리코(1.29%), 오리온홀딩스(1.22%), 한솔제지(0.97%) 등의 비중이 높았다. 최근 한 달 동안 3.05%의 수익률을 기록했다.

한국투자밸류자산운용의 ‘한국밸류 10년투자(주식)’는 삼영무역 비중이 5.12%로 가장 높았다. 이 밖에 동원개발(4.06%), 디티알오토모티브(4.05%), 넥센(3.91%), 영원무역홀딩스(3.10%) 등 중소형 가치주를 대거 담고 있다. KB자산운용의 대표 가치주 펀드인 ‘KB연금가치주’는 골프존(10.36%), 한솔케미칼(6.97%), 티앤알바이오팹(6.60%), 네이버(5.96%), 티와이홀딩스(4.82%) 등에 집중 투자한 것으로 나타났다.

가치주 펀드는 매 분기 자산운용보고서를 발표한다. 가치주 특성상 한 번 투자한 종목을 오래 보유하기 때문에 구성 종목과 편입 비중이 크게 바뀌지 않는다.

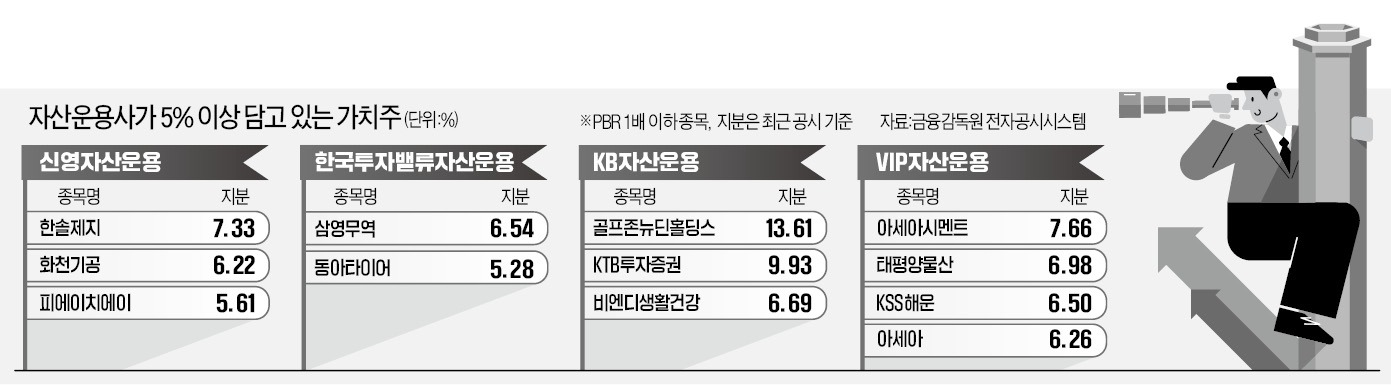

VIP자산운용은 아세아시멘트(7.66%), 태평양물산(6.98%), KSS해운(6.50%), 아세아(6.26%) 등의 지분이 높았다. KB자산운용은 골프존뉴딘홀딩스(13.61%), KTB투자증권(9.93%), 비엔디생활건강(6.69%) 등을 담고 있다. 모두 주가순자산비율(PBR) 1배 이하 종목으로, 각 운용사가 지분을 5% 이상 보유하고 있다고 공시한 종목이다.

자산운용사가 많이 보유하고 있는 종목이라고 해서 무조건 따라 매입해선 안 된다. 전자공시시스템에 공개되는 지분 공시를 자세히 살펴봐야 한다는 조언이다. 이채원 라이프자산운용 의장은 “운용사가 특정 종목의 지분을 4.9% 보유하고 있다가 주가가 급등한 뒤 추가로 사들여서 5% 공시를 낼 수 있다”며 “운용사가 각 종목을 얼마나 보유하고 있었고 어느 가격대에 매수했는지 확인해야 한다”고 조언했다.

지주사 투자도 고려할 만하다. 지주사는 PBR이 낮아 주가 부담이 적고, 배당수익률이 높아 지배구조 관련 위험이 적기 때문이다. 이 의장은 “대주주 지분이 높은 지주사는 회장이 주가를 높이고 싶어 하기 때문에 투자자와 이해관계가 일치한다”며 메리츠금융지주를 유망 종목으로 꼽았다.

최준철 VIP자산운용 대표는 SK를 추천했다. 최 대표는 “지주사에 투자할 땐 지분투자와 자회사 기업공개(IPO) 등을 통해 차익을 실현하는 기업을 눈여겨볼 만하다”며 “SK는 사업 포트폴리오를 미래 성장 산업에 맞게 재편하면서도 실적이 좋은 지주사”라고 했다.

서형교 기자 seogyo@hankyung.com

관련뉴스