신한금융투자는 17일 클래시스에 대해 작년 4분기 실적이 시장 전망치(컨센서스)를 밑돌겠지만 신제품 출시 효과 등 성장 동력이 유효해 투자 매력이 있다고 분석했다.

투자의견 ‘매수’를 유지했다. 목표주가는 기존 2만7000원에서 2만3000원으로 낮췄다.

연결 재무제표 기준 4분기 매출과 영업이익은 각각 247억원과 122억원으로 추산했다. 작년 같은 기간 대비 37%와 36.4% 늘어날 것이란 전망이다. 컨센서스는 각각 10%와 14%를 밑도는 수치다.

집속초음파(HIFU) 신제품인 ‘슈링크 유니버스’에 대한 대기 수요가 발생하며 매출 성장을 제한했다는 설명이다. 슈링크 유니버스는 지난해 10월에 식품의약품안전처로부터 판매 허가를 획득했지만, 심의 등의 준비 절차를 거쳐 이달부터 제품 광고를 시작했다. 신제품으로 교체하려는 수요가 증가하며 일시적인 매출 공백이 생겼다는 것이다. 동절기로 냉각(cooling) 지방분해 제품 수요가 줄어든 점도 영향을 미쳤다고 봤다.

4분기 소모품 예상 매출은 전년 동기 대비 24.1% 성장한 122억원이다. 소모품 매출의 선행지표인 장비 매출은 해외에서 두 자릿수 매출 성장을 이어갔을 것이란 관측이다. 국내에서는 4분기에 시행된 강도 높은 사회적 거리 두기의 영향으로 장비 매출이 전년 동기 대비 역성장할 것으로 봤다.

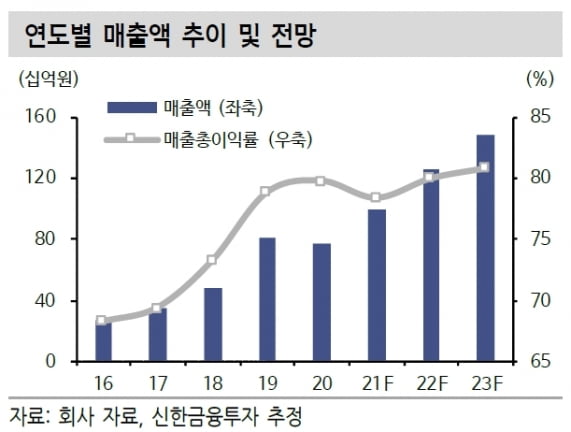

올해 매출과 영업이익은 각각 1259억원과 690억원으로 예상했다. HIFU 장비인 슈링크 유니버스, 고주파(RF) 장비인 ‘볼뉴머’ 등의 신제품 출시 효과 및 브라질 호조가 매출을 이끌 것으로 전망했다.

코로나19 오미크론 변이 유행은 변수가 될 수 있다고 했다. 하지만 세계적인 봉쇄(락다운)로 이어질 가능성은 낮다는 판단이다. 현재 대륙별 백신 접종 완료율이 60% 수준이며 오미크론 변이는 델타 변이 대비 치명률이 현저히 낮다는 점 등이 근거다.

원재희 연구원은 “신제품 출시 효과 및 신규 글로벌 시장 확대에 따라 매출이 늘고 수익성이 개선될 것”이라며 “이를 감안하면 투자 매력은 여전하다”고 말했다.

박인혁 기자

관련뉴스