Fed가 다음날 연방공개시장위원회(FOMC) 정례회의 직후 금리인상과 '양적긴축(QT)'을 시사할 것이라는 전망에 올들어 투자 심리가 움츠러들고 있다. Fed가 오는 3월부터 연내 3∼4회의 금리인상을 단행할 것이란 분석이 지배적이다. 골드만삭스는 5회 이상 인상할 수도 있다고 분석했다.

통상 기준금리 인상은 자산가격 하락으로 이어진다. 자산가격 경로를 타고 주식을 비롯한 자산 가격의 상대 가치가 떨어지기 때문이다. 이자비용이 불어나는 만큼 주식·부동산 투자 유인도 꺾인다.

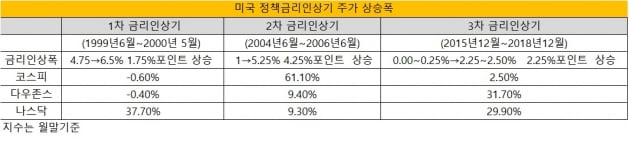

Fed는 물가가 3%로 치솟는 데다 성장률도 3%대로 안정적 흐름을 이어가던 2004년 6월부터 2006년 6월까지 기준금리를 연 1.0%에서 연 5.25%로 4.25%포인트 높였다. 이 기간에 코스피지수는 61.1%, 다우지수는 9.4%, 나스닥지수는 9.3% 상승했다. 당시 금리인상 초기인 2004년 8월에 나스닥지수는 금리인상 직전과 비교해 7.5%가량 빠지는 등 출렁이는 모습을 보이기도 했다. 하지만 이후 회복하고 상승 곡선을 그렸다.

글로벌 금융위기를 수습한 직후인 2015년 12월부터 2018년12월까지 Fed는 기준금리를 연 0.00~0.25에서 연 2.25~2.50%로 2.25%포인트나 높였다. 이 기간 코스피지수는 2.5%, 다우지수는 31.7%, 나스닥지수는 29.9%나 뛰었다. 나스닥지수는 당시에도 초반에는 큰 폭 조정을 받았다. 2016년 2월 말 나스닥지수는 금리인상 전인 2015년 11월 말과 비교해 10.8%나 빠졌다. 하지만 이후 바닥을 다지고 상승 랠리를 이어갔다.

하지만 최근 Fed의 매파 색채가 과거 어느 때보다 짙다. 기업 실적과 직결되는 경기 변수도 상당한 만큼 자산시장이 상승할 것으로 단언하기 어렵다는 분석이 나온다.

Fed가 시중에 국채를 매각해 유동성을 빨아들이는 '양적 긴축' 카드를 꺼내든 시점도 과거 대비 빠르다. Fed는 2015년 12월 금리인상에 나선 2년 뒤인 2017년 10월에 양적 긴축에 나섰다. 하지만 이번에는 금리인상 직후로 예상되는 올 하반기께 양적 긴축에 나설 조짐이다.

김익환 기자 lovepen@hankyung.com

관련뉴스