대한민국 증시 역사상 가장 규모가 큰 공모주인 LG에너지솔루션이 27일 증시에 데뷔한다. 투자자들은 LG에너지솔루션 주가가 어디까지 오를지가 초미의 관심사다. 증권가에서 LG에너지솔루션의 목표주가로 39만~61만원을 제시한 가운데, 일각에선 유통 가능 주식의 상당 부분을 장기투자형 해외 기관이 가져간 만큼 수급적 요인으로 주가가 더 오를 수도 있다고 보고 있다.

27일 LG에너지솔루션이 유가증권시장에 상장된다. 공모가는 30만원이다. 시초가는 상장일 오전 8시30분~9시에 공모가 대비 90~200%(27만~60만원) 범위 내에서 결정된다. 시초가가 공모가의 2배에 형성된 뒤 개장 후 상한가를 기록(일명 ‘따상’)하면 첫날 최대 78만원까지 오를 수 있다.

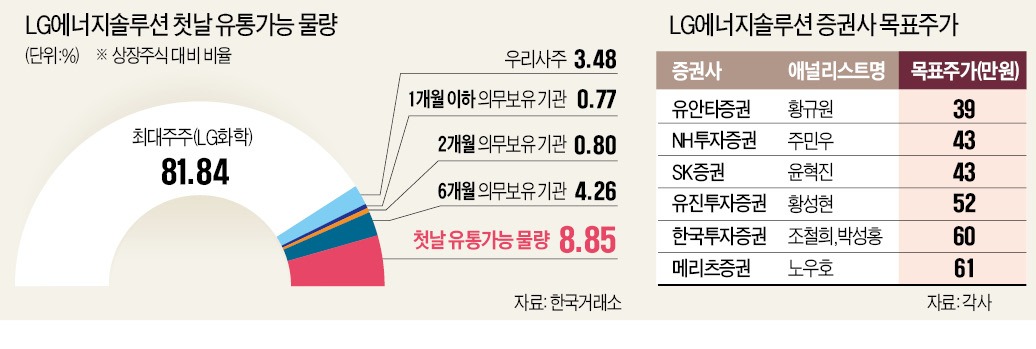

상장이 코앞에 다가온 가운데 증권사들은 LG에너지솔루션 목표주가를 일제히 제시하고 있다. 증권가에서 내놓은 목표주가는 최저 39만원에서 최고 61만원까지 다양하다. 가장 낮은 목표주가(39만원)를 내놓은 황규원 유안타증권 연구원은 “LG에너지솔루션의 상각 전 영업이익(EBITDA)은 2022년 3조2000억원, 2023년 4조4000억원, 2025년 6조7000억원 등으로 빠른 성장이 예상된다”면서도 “주가가 51만원을 넘어서면 세계 1위 배터리업체 CATL보다 비싸진다는 점에서 주의가 필요하다”고 말했다.

반면 가장 높은 목표주가(61만원)를 제시한 노우호 메리츠증권 연구원은 “LG에너지솔루션은 테슬라나 제너럴모터스(GM), 폭스바겐과의 협업을 통해 2025년이면 CATL을 누르고 글로벌 1위 업체로 위상이 높아질 것”이라고 주장했다. CATL에 비해 저평가받을 이유가 없다는 설명이다.

투자자들이 기대하는 ‘따상’은 어려울 것이라는 게 중론이다. 한 펀드매니저는 “LG에너지솔루션이 따상을 기록하면 시가총액이 180조원이 된다”며 “시중 유동성이 그만큼 충분하진 않을 것 같다”고 말했다.

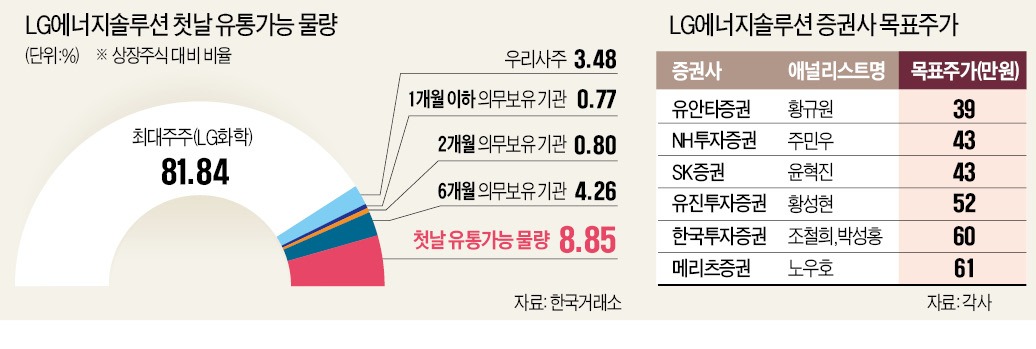

우리사주와 기관의 의무보유 확약 물량을 제외하고 첫날 유통 가능한 주식은 상장 주식수의 8.85%(2072만 주)다. 지난해 상장한 카카오뱅크(22.6%), SKIET(15.04%), SK바이오사이언스(11.63%) 등과 비교하면 유통 가능 물량이 훨씬 적다.

이 유통 가능 주식 중 약 절반(937만7750주)을 차지하는 의무보유 미확약 외국인 투자자 물량도 상장 초기 쏟아질 가능성이 적다는 분석이 나온다.

투자은행(IB)업계에 따르면 LG에너지솔루션의 해외 기관 청약에 싱가포르투자청(GIC), 노르웨이연기금, 캐나다연기금 등 해외 주요 연기금과 피델리티, 블랙록, JP모간 등 장기투자펀드(롱펀드)가 참여한 것으로 알려졌다. 연기금과 롱펀드의 참여 비중은 전체 해외 기관투자가의 80%다. 이들은 의무보유 청약 여부와는 별개로 장기투자 성향이 강한 투자 주체로 분류되는 만큼 단기에 차익 실현에 나설 가능성은 크지 않다는 분석이다.

한 자산운용사 대표는 “LG에너지솔루션 청약에 참여한 외국인투자자의 상당수가 단기에 시세차익을 노리지 않는 ‘롱 온리’ 성향의 펀드”라며 “‘따상’을 기록하긴 어려울지 모르나 유통 가능 물량을 생각하면 단기간에 주가가 적정 주가를 뛰어넘는 수준으로 오를 수 있다”고 내다봤다.

이슬기/고재연 기자 surugi@hankyung.com

목표주가는 39만~61만원

27일 LG에너지솔루션이 유가증권시장에 상장된다. 공모가는 30만원이다. 시초가는 상장일 오전 8시30분~9시에 공모가 대비 90~200%(27만~60만원) 범위 내에서 결정된다. 시초가가 공모가의 2배에 형성된 뒤 개장 후 상한가를 기록(일명 ‘따상’)하면 첫날 최대 78만원까지 오를 수 있다.

상장이 코앞에 다가온 가운데 증권사들은 LG에너지솔루션 목표주가를 일제히 제시하고 있다. 증권가에서 내놓은 목표주가는 최저 39만원에서 최고 61만원까지 다양하다. 가장 낮은 목표주가(39만원)를 내놓은 황규원 유안타증권 연구원은 “LG에너지솔루션의 상각 전 영업이익(EBITDA)은 2022년 3조2000억원, 2023년 4조4000억원, 2025년 6조7000억원 등으로 빠른 성장이 예상된다”면서도 “주가가 51만원을 넘어서면 세계 1위 배터리업체 CATL보다 비싸진다는 점에서 주의가 필요하다”고 말했다.

반면 가장 높은 목표주가(61만원)를 제시한 노우호 메리츠증권 연구원은 “LG에너지솔루션은 테슬라나 제너럴모터스(GM), 폭스바겐과의 협업을 통해 2025년이면 CATL을 누르고 글로벌 1위 업체로 위상이 높아질 것”이라고 주장했다. CATL에 비해 저평가받을 이유가 없다는 설명이다.

투자자들이 기대하는 ‘따상’은 어려울 것이라는 게 중론이다. 한 펀드매니저는 “LG에너지솔루션이 따상을 기록하면 시가총액이 180조원이 된다”며 “시중 유동성이 그만큼 충분하진 않을 것 같다”고 말했다.

“유통 물량 적어 주가 상승 가능”

일각에선 LG에너지솔루션의 유통 가능 물량이 적은 만큼 펀더멘털상의 적정 주가를 훌쩍 뛰어넘는 주가 상승이 나타날 수 있다는 의견도 나온다. LG에너지솔루션이 시가총액 상위를 차지할 것으로 보이는 만큼 시장 전반을 추종하는 인덱스펀드는 기계적으로 사야 하는 물량이 많기 때문이다. 유통물량은 적은데 수요가 많다 보니 주가가 오를 것이란 논리다.우리사주와 기관의 의무보유 확약 물량을 제외하고 첫날 유통 가능한 주식은 상장 주식수의 8.85%(2072만 주)다. 지난해 상장한 카카오뱅크(22.6%), SKIET(15.04%), SK바이오사이언스(11.63%) 등과 비교하면 유통 가능 물량이 훨씬 적다.

이 유통 가능 주식 중 약 절반(937만7750주)을 차지하는 의무보유 미확약 외국인 투자자 물량도 상장 초기 쏟아질 가능성이 적다는 분석이 나온다.

투자은행(IB)업계에 따르면 LG에너지솔루션의 해외 기관 청약에 싱가포르투자청(GIC), 노르웨이연기금, 캐나다연기금 등 해외 주요 연기금과 피델리티, 블랙록, JP모간 등 장기투자펀드(롱펀드)가 참여한 것으로 알려졌다. 연기금과 롱펀드의 참여 비중은 전체 해외 기관투자가의 80%다. 이들은 의무보유 청약 여부와는 별개로 장기투자 성향이 강한 투자 주체로 분류되는 만큼 단기에 차익 실현에 나설 가능성은 크지 않다는 분석이다.

한 자산운용사 대표는 “LG에너지솔루션 청약에 참여한 외국인투자자의 상당수가 단기에 시세차익을 노리지 않는 ‘롱 온리’ 성향의 펀드”라며 “‘따상’을 기록하긴 어려울지 모르나 유통 가능 물량을 생각하면 단기간에 주가가 적정 주가를 뛰어넘는 수준으로 오를 수 있다”고 내다봤다.

이슬기/고재연 기자 surugi@hankyung.com

관련뉴스