코스피지수가 3거래일 연속 강세를 이어가면서 반등 조짐을 보이고 있다. 증권업계에서는 증시가 반등하는 구간에서 자산주를 주목하라는 조언이 나온다. 과거 코스피지수가 급락 후 반등하는 시기에 자산주 포트폴리오가 시장을 웃도는 수익률을 기록했기 때문이다. 특히 올 상반기에는 변동성이 큰 장세가 예상되는 만큼 자산주의 매력이 부각될 전망이다.

전문가들은 이처럼 주가 변동성이 크지 않고 펀더멘털(기초체력)이 튼튼한 자산주를 눈여겨볼 만하다고 조언한다. 증시가 반등하는 구간에서 이미 많이 오른 주도주보다는 저평가 매력이 큰 종목으로 매수세가 몰릴 것이라는 전망이다. 이채원 라이프자산운용 의장은 “시장의 중심이 성장주에서 가치주로 이동하면서 PBR이 낮은 자산주에 유리한 국면이 오고 있다”고 말했다.

금융정보업체 에프앤가이드에 따르면 롯데쇼핑의 시총 대비 현금성 자산 비중은 139.5%에 달한다. SK네트웍스(121.3%), 현대건설기계(88.9%), 태영건설(82.5%), 현대건설(70.2%) 등도 이 비중이 높다. 현금뿐 아니라 기업이 보유하고 있는 부동산이나 주식 가치에 비해 저평가된 종목들도 자산주로 분류한다. 시총 대비 투자 부동산 규모 비중이 높은 종목은 서부T&D(172.4%), 대신증권(165.4%), 효성중공업(107.4%), 롯데쇼핑(102.4%), 한화생명(90.8%) 등이다.

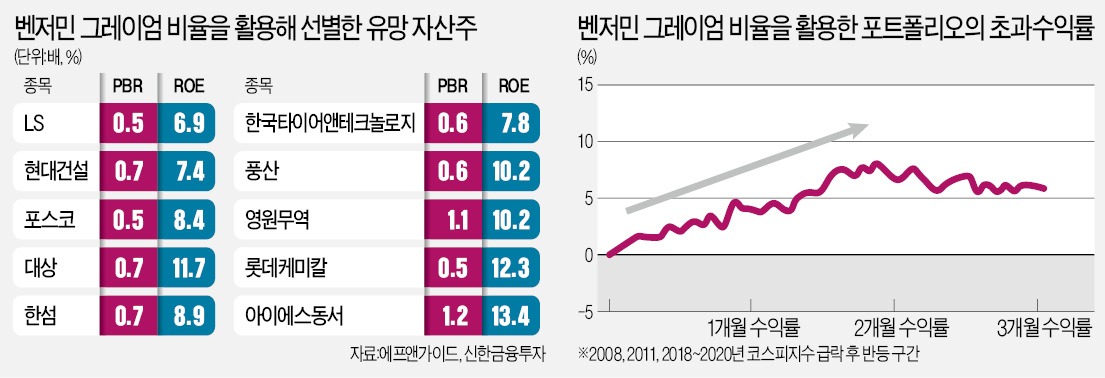

그의 투자 방식은 국내 주식시장에서도 유효한 것으로 나타났다. 벤저민 그레이엄 비율을 이용해 구성한 자산주 포트폴리오는 2008년 글로벌 금융위기, 2011년 미국 신용등급 강등, 2020년 코로나19로 증시가 급락한 뒤 반등하는 구간에서 1개월간 평균 4.2%포인트 초과 수익률(코스피지수 대비)을 기록했다.

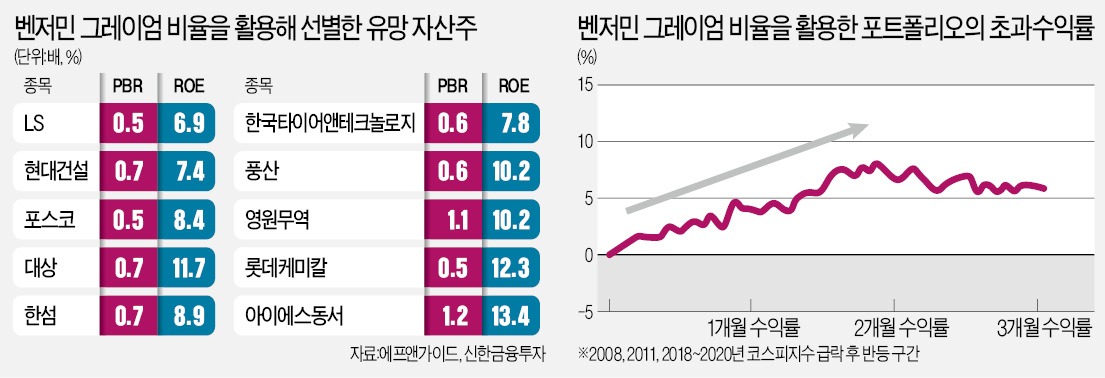

신한금융투자는 LS, 현대건설, 포스코, 대상, 한섬, 한국타이어앤테크놀로지, 풍산, 영원무역, 롯데케미칼, 아이에스동서 등을 유망 자산주로 꼽았다. 이들 종목은 △벤저민 그레이엄 비율 10% 이상 △자기자본이익률(ROE) 컨센서스 5% 이상 △부채 비율 200% 이하 △목표주가 상향 1회 이상 △시총 5000억원 이상 등 조건을 충족한다.

이정빈 신한금융투자 연구원은 “코스피지수는 PBR 1배 선이 무너지지 않은 상황에서 단기적으로 반등을 이어갈 것으로 예상한다”며 “증시가 바닥을 찍고 턴어라운드할 때 자산주 포트폴리오의 주가 상승 모멘텀이 강하게 나타난다”고 설명했다.

서형교 기자 seogyo@hankyung.com

들썩이는 저평가 자산주

LS는 지난 4일 1.76% 오른 5만1900원에 거래를 마쳤다. 최근 3거래일 연속 강세를 이어가며 6.90% 상승했다. 이 회사는 주가순자산비율(PBR)이 0.5배에 불과한 대표적 자산주다. PBR이 낮다는 것은 기업의 자산가치가 저평가됐다는 의미다. 비상장 자회사인 LS전선의 지분 가치만 따져도 LS 시가총액의 96%에 육박한다고 IBK투자증권은 분석했다.전문가들은 이처럼 주가 변동성이 크지 않고 펀더멘털(기초체력)이 튼튼한 자산주를 눈여겨볼 만하다고 조언한다. 증시가 반등하는 구간에서 이미 많이 오른 주도주보다는 저평가 매력이 큰 종목으로 매수세가 몰릴 것이라는 전망이다. 이채원 라이프자산운용 의장은 “시장의 중심이 성장주에서 가치주로 이동하면서 PBR이 낮은 자산주에 유리한 국면이 오고 있다”고 말했다.

금융정보업체 에프앤가이드에 따르면 롯데쇼핑의 시총 대비 현금성 자산 비중은 139.5%에 달한다. SK네트웍스(121.3%), 현대건설기계(88.9%), 태영건설(82.5%), 현대건설(70.2%) 등도 이 비중이 높다. 현금뿐 아니라 기업이 보유하고 있는 부동산이나 주식 가치에 비해 저평가된 종목들도 자산주로 분류한다. 시총 대비 투자 부동산 규모 비중이 높은 종목은 서부T&D(172.4%), 대신증권(165.4%), 효성중공업(107.4%), 롯데쇼핑(102.4%), 한화생명(90.8%) 등이다.

“대상·영원무역 등 주목”

신한금융투자는 자산주 종목을 선별하는 방법으로 벤저민 그레이엄 비율(B-ratio)을 제시했다. 이 지표는 ‘(유동자산-유동부채)/시총’ 식으로 산출한다. ‘가치투자의 아버지’로 불리는 벤저민 그레이엄은 모든 자산이 매각되고 모든 부채가 청산됐을 때도 여전히 남는 것이 있고, 주가에 이익이 다 반영되지 않은 저평가 종목을 선호했다.그의 투자 방식은 국내 주식시장에서도 유효한 것으로 나타났다. 벤저민 그레이엄 비율을 이용해 구성한 자산주 포트폴리오는 2008년 글로벌 금융위기, 2011년 미국 신용등급 강등, 2020년 코로나19로 증시가 급락한 뒤 반등하는 구간에서 1개월간 평균 4.2%포인트 초과 수익률(코스피지수 대비)을 기록했다.

신한금융투자는 LS, 현대건설, 포스코, 대상, 한섬, 한국타이어앤테크놀로지, 풍산, 영원무역, 롯데케미칼, 아이에스동서 등을 유망 자산주로 꼽았다. 이들 종목은 △벤저민 그레이엄 비율 10% 이상 △자기자본이익률(ROE) 컨센서스 5% 이상 △부채 비율 200% 이하 △목표주가 상향 1회 이상 △시총 5000억원 이상 등 조건을 충족한다.

이정빈 신한금융투자 연구원은 “코스피지수는 PBR 1배 선이 무너지지 않은 상황에서 단기적으로 반등을 이어갈 것으로 예상한다”며 “증시가 바닥을 찍고 턴어라운드할 때 자산주 포트폴리오의 주가 상승 모멘텀이 강하게 나타난다”고 설명했다.

서형교 기자 seogyo@hankyung.com

관련뉴스