“코로나19 직후 ‘고용 없는 경기 회복’이 나타날 겁니다.”

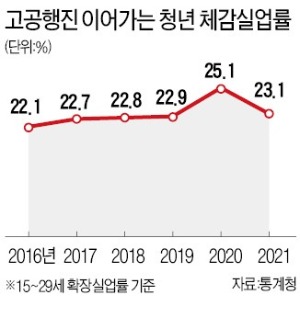

장용성 서울대 경제학부 교수(사진)는 9일 내놓은 ‘거시경제 환경의 구조적 변화-생산, 고용, 물가의 관계를 중심으로’라는 주제의 보고서에서 이같이 밝혔다. 그는 “정보기술(IT)이 고도화하면서 과거에 비해 고용 회복 흐름이 더뎌지고 있다”며 “현장에서 노동을 줄이기 위한 기업의 자동화 투자 등이 늘어난 결과로 추정된다”고 진단했다.

장 교수는 우리 경제가 코로나19 사태 2년이 지나 회복되고 있지만 고용 창출로 연결되진 않고 있다고 평가했다. 그는 ‘오쿤의 계수’로 이를 설명했다. 미국 경제학자 아서 오쿤이 1962년 고안한 지표로 실업률과 경제성장률의 관계를 나타낸다. 가령 오쿤의 계수가 -0.3이면 경제성장률이 1.0%포인트 오를 때 실업률은 0.3%포인트 하락한다는 의미다. 장 교수가 추산한 한국의 오쿤계수는 1990년 이후 -0.33으로 미국의 -1.40과 비교하면 성장에 따른 실업률 하락폭이 훨씬 작았다.

장 교수는 우리 경제가 코로나19 사태 2년이 지나 회복되고 있지만 고용 창출로 연결되진 않고 있다고 평가했다. 그는 ‘오쿤의 계수’로 이를 설명했다. 미국 경제학자 아서 오쿤이 1962년 고안한 지표로 실업률과 경제성장률의 관계를 나타낸다. 가령 오쿤의 계수가 -0.3이면 경제성장률이 1.0%포인트 오를 때 실업률은 0.3%포인트 하락한다는 의미다. 장 교수가 추산한 한국의 오쿤계수는 1990년 이후 -0.33으로 미국의 -1.40과 비교하면 성장에 따른 실업률 하락폭이 훨씬 작았다.그는 부진한 고용과 함께 인플레이션이 동시에 올 수 있다는 경고도 했다. 통상 고용(실업률) 흐름이 나빠지면 물가는 낮아진다는 ‘필립스 곡선’ 이론이 먹히지 않는다는 의미다. 영국 경제학자 윌리엄 필립스가 1958년 제시한 필립스 곡선에 따르면 실업률이 낮아지면 물가가 올라간다. 반대로 실업률이 올라가면 물가가 낮아진다. 이 같은 실업률(가로축)과 물가상승률(세로축)의 상관관계를 그려보면 필립스 곡선은 우하향한다.

장 교수는 하지만 최근에는 실업률과 물가가 동시에 올라가고 있다고 분석했다. 그는 “우하향하던 필립스 곡선이 2000년대 이후 평탄화하거나 우상향하는 흐름이 포착됐다”며 “한국과 미국에서 물가와 실업률이 동시에 오르는 현상이 나타나고 있다”고 말했다. 코로나19 직후 치솟는 물가와 함께 고용 없는 회복이 겹쳤고 그만큼 스태그플레이션(경기 침체 속 물가 상승) 우려가 커졌다는 분석이 나온다.

장 교수는 하지만 최근에는 실업률과 물가가 동시에 올라가고 있다고 분석했다. 그는 “우하향하던 필립스 곡선이 2000년대 이후 평탄화하거나 우상향하는 흐름이 포착됐다”며 “한국과 미국에서 물가와 실업률이 동시에 오르는 현상이 나타나고 있다”고 말했다. 코로나19 직후 치솟는 물가와 함께 고용 없는 회복이 겹쳤고 그만큼 스태그플레이션(경기 침체 속 물가 상승) 우려가 커졌다는 분석이 나온다.장 교수는 스태그플레이션 조짐을 억제하기 위해 정책 당국자들이 1970년대 폴 볼커 전 미국 중앙은행(Fed) 의장의 대응 방식을 유념해야 한다고 조언했다. 볼커 의장은 1979년부터 1980년 말까지 기준금리를 연 10%대에서 연 22%로 올리는 극약 처방으로 두 자릿수 물가를 한 자릿수로 끌어내렸다. 장 교수는 “1970년대에 볼커 의장이 금리를 대폭 인상할 때 주위에서 그를 위기를 불러온 장본인이라고 공격했다”며 “하지만 이후 미국에서 인플레이션이 30년 동안 수면 아래로 내려갔다”고 설명했다.

장 교수는 최근 경제 상황을 고려할 때 한은의 정책 목표에 고용 안정을 추가하는 것에 반대 목소리를 냈다. 그는 “한은의 정책 수단은 기준금리뿐”이라며 “물가 안정과 금융 안정 등 기존 정책 목표도 벅찬 상황에서 고용 안정까지 얹으면 지나친 부담을 주는 것”이라고 말했다. 그러면서 “평탄화된 필립스 곡선 등을 볼 때 기준금리 인하가 고용 창출로 이어질지도 미지수”라고 덧붙였다.

그는 추가경정예산 증액 등 확장 재정정책에 대한 우려도 내놨다. 장 교수는 “가장 걱정되는 부문이 재정정책”이라며 “‘재정의 화폐화(중앙은행이 정부 부채를 떠안는 것)’ 양상이 나타날 수 있고 재정이 물가 상승 압력을 키울 수도 있다”고 지적했다.

김익환 기자 lovepen@hankyung.com

관련뉴스