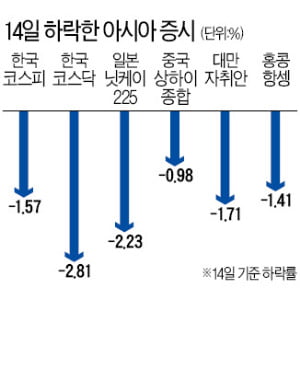

14일 유가증권시장에서 엔씨소프트, 삼성SDI, 현대차 등 업계 간판기업들이 52주 신저가 수준으로 떨어졌다. 낙폭이 더 컸던 코스닥에서는 HLB, 케이엠더블유, 네패스 등 114개 기업이 신저가 기록을 갈아치웠다. 이날 코스피지수와 코스닥지수는 각각 1.57%, 2.81% 하락했다. 주가 하락은 지난 주말 미국에서 한국 등 아시아로 확산됐다. 일본 닛케이225지수는 2.23%, 대만 자취안지수는 1.71% 내렸다. 홍콩 항셍지수와 중국 상하이종합지수도 각각 1.41%, 0.98% 하락했다. 아시아 증시가 러시아의 우크라이나 침공 가능성에 휘청거린 하루였다.

14일 유가증권시장에서 엔씨소프트, 삼성SDI, 현대차 등 업계 간판기업들이 52주 신저가 수준으로 떨어졌다. 낙폭이 더 컸던 코스닥에서는 HLB, 케이엠더블유, 네패스 등 114개 기업이 신저가 기록을 갈아치웠다. 이날 코스피지수와 코스닥지수는 각각 1.57%, 2.81% 하락했다. 주가 하락은 지난 주말 미국에서 한국 등 아시아로 확산됐다. 일본 닛케이225지수는 2.23%, 대만 자취안지수는 1.71% 내렸다. 홍콩 항셍지수와 중국 상하이종합지수도 각각 1.41%, 0.98% 하락했다. 아시아 증시가 러시아의 우크라이나 침공 가능성에 휘청거린 하루였다. 주말 사이 러시아의 우크라이나 침공 가능성이 커지면서 인플레이션을 크게 자극할 수 있다는 점이 악재로 작용했다. 지난 12일 조 바이든 미국 대통령과 블라디미르 푸틴 러시아 대통령은 62분간 긴급 전화회담을 했지만 의미있는 합의는 도출하지 못했다. 미국은 러시아의 우크라이나 침공 시점을 16일로 못 박으며 공포감은 고조됐다.

주말 사이 러시아의 우크라이나 침공 가능성이 커지면서 인플레이션을 크게 자극할 수 있다는 점이 악재로 작용했다. 지난 12일 조 바이든 미국 대통령과 블라디미르 푸틴 러시아 대통령은 62분간 긴급 전화회담을 했지만 의미있는 합의는 도출하지 못했다. 미국은 러시아의 우크라이나 침공 시점을 16일로 못 박으며 공포감은 고조됐다.‘전쟁→러시아발 원자재 공급난→인플레이션 자극→미 중앙은행(Fed)의 긴축정책 강화→스태그플레이션’ 사이클로 이어질 수 있다는 우려가 투자심리를 급격히 위축시켰다.

러시아의 세계 천연가스, 원유 생산 비중은 각각 16%, 12%에 달한다. 우크라이나 사태 해결을 위해 미국 등이 러시아에 경제 제재를 가하면 러시아는 에너지 공급 중단으로 맞설 수 있다. 러시아발(發) 에너지 공급난으로 물가 수준이 더 높아지면 미 Fed의 긴축정책 속도는 최근 예상보다 더 빨라질 수 있다. 최석원 SK증권 지식서비스부문장은 “Fed의 강도 높은 긴축정책이 경기 침체로 이어질 수 있다는 두려움이 증시를 짓누르고 있다”고 설명했다.

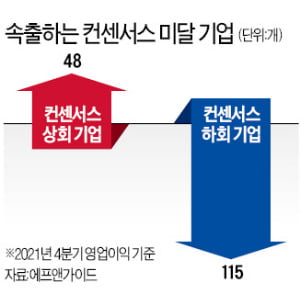

국내 기업의 4분기 실적도 투자 심리에 악영향을 미치고 있다. 금융정보업체 에프앤가이드에 따르면 지난해 4분기 실적을 발표한 164개 기업 중 70.1%(115개)는 추정치를 밑도는 성적을 냈다. 이는 2019년(62.8%)과 지난해(63.0%)를 웃도는 수치다.

금리 인상과 우크라이나 전쟁 우려로 증시 변동성은 커지고 있지만 전문가들은 1~2년 장기투자를 전제로 저점 매수를 고려해야 할 시기라고 조언했다. 실적이 견조한 종목들은 지정학적 리스크가 해소되고 인플레이션이 잠잠해지면 다시 상승할 수 있기 때문이다. 2700선은 고점 대비 약 20% 하락한 수치로 가격적인 이점도 있다. 정용택 IBK투자증권 수석이코노미스트는 “실적이 좋지 않은 종목이 탈락하는 건 약세장의 순기능”이라며 “1년 이상 장기투자를 계획하고 있다면 낙폭이 크면서 실적 좋은 성장주를 분할 매수하라”고 조언했다.

금리 인상과 우크라이나 전쟁 우려로 증시 변동성은 커지고 있지만 전문가들은 1~2년 장기투자를 전제로 저점 매수를 고려해야 할 시기라고 조언했다. 실적이 견조한 종목들은 지정학적 리스크가 해소되고 인플레이션이 잠잠해지면 다시 상승할 수 있기 때문이다. 2700선은 고점 대비 약 20% 하락한 수치로 가격적인 이점도 있다. 정용택 IBK투자증권 수석이코노미스트는 “실적이 좋지 않은 종목이 탈락하는 건 약세장의 순기능”이라며 “1년 이상 장기투자를 계획하고 있다면 낙폭이 크면서 실적 좋은 성장주를 분할 매수하라”고 조언했다.우크라이나 전쟁 위험이 주가에 미치는 영향이 예상보다 적을 것이라는 분석도 나왔다. 황수욱 메리츠증권 연구원은 “과거에 예측된 전쟁이 실제로 발생한 이후에는 주가가 오히려 상승했다”며 “지금은 우크라이나 전쟁 가능성을 반영해 주가가 조정을 받은 만큼 실제 전쟁이 일어나더라도 반등할 가능성이 높다”고 말했다.

반면 현금 비중을 늘리고 추가 하락에 대응해야 한다는 조언도 조심스레 나온다. 이경민 대신증권 투자전략팀장은 “16일 공개되는 1월 미국 소매판매·산업생산지표와 17일 나오는 1월 연방공개시장위원회(FOMC) 의사록이 경기와 통화정책 간 격차를 확대시킬 수 있다”며 “최대한 현금 비중을 확보하고 금융·통신 등 방어주 성격으로 대응해야 한다”고 조언했다.

심성미/서형교 기자 smshim@hankyung.com

관련뉴스