17일 금융투자협회 장외주식시장 K-OTC에서 두올물산은 5.02% 오른 26만1500원에 마감했다. 시총이 25조7595억원이다. 주가가 개별 호재나 수급으로 몇 배씩 급등하는 경우는 흔하지만 시총 500억원의 소형주가 몇 달 만에 25조원으로 커진 것은 전례가 없다. 금융감독원은 이상 급등과 관련해 조사에 나섰다.

두올물산은 2020년 239억원의 매출을 낸 자동차 내장재 제조업체다. 작년 말 그룹 관계사로부터 바이오 지식재산권(IP)을 받아 바이오 사업에 진출했다. 하지만 이 재료가 주가를 500배 가까이 올릴 정도의 호재라고 보기는 어렵다는 게 증권업계 의견이다.

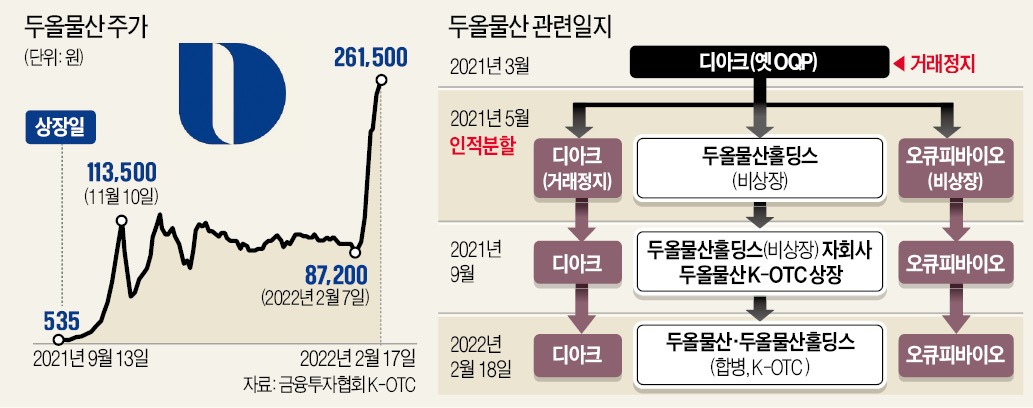

두올물산은 코스닥시장 상장사 디아크(옛 OQP)가 기업을 분할하는 과정에서 생겨났다. 작년 3월 디아크는 회계법인으로부터 ‘감사의견 거절’을 받고 거래가 정지됐다. 이후 작년 5월 세 개 회사로 인적분할했다. 기존 기업을 이어받은 디아크(거래정지)와 두 개의 비상장사로 쪼개졌다. 두 개 비상장사는 두올물산홀딩스와 오큐피바이오다.

경영진은 두올물산홀딩스 자회사로 있던 두올물산을 작년 9월 K-OTC에 상장시켰다. 문제가 커진 것은 경영진이 두올물산과 모회사인 두올물산홀딩스의 합병을 결정하면서다. 두올물산이 모회사를 역합병하는 구조다. 인적분할 전 투자했던 주주들은 디아크(코스닥·거래정지), 두올물산홀딩스(비상장), 오큐피바이오(비상장)를 가지고 있었다. 거래정지됐거나 비상장이기 때문에 시장에 내다팔 수 없었다. 하지만 합병 후에는 비상장 두올물산홀딩스 대신 K-OTC에서 팔 수 있는 두올물산 주식을 갖게 된다.

금감원이 지난 10일 합병 증권신고서를 수리하자 두올물산 주가는 급등세로 전환했다. 전날(2월 9일) 9만8700원이었던 주가는 26만1500원까지 6거래일 연속 올랐다. 합병기일은 18일이다. 합병 기업의 주식이 언제 주주들에게 교부될지는 정해지지 않았다. 주식이 교부되면 공매도 대여자(기존 주주)들은 주식 상환을 요구할 가능성이 높다. 인적분할에 따라 공매도된 주식에 대한 권리와 의무도 3개사로 그대로 이전됐기 때문이다.

공매도 투자자(차입자)들은 기존에 빌린 금액보다 140배가 많은 금액을 돌려줘야 할 위기에 처했다. 디아크의 공매도 잔액은 15억원이다. 대차 주식 수가 80만5570주라는 점을 고려하면 현 주가 기준 2106억원을 되갚아야 한다. 대여자로부터 상환 요청이 들어오면 차입자는 최장 3거래일 안에 주식을 상환해야 한다.

증권업계 관계자는 “상환 기한이 당일로 계약된 곳이 대부분이어서 손실을 본 상태로 주식을 갚아야 할 것”이라고 말했다. 최종 차입자는 대부분 외국인이다. 키움증권 등 국내 증권사들은 외국계 증권사에 공매도를 중개했다. 외국계 대형 증권사들은 이 사실을 본국에 보고하고 대응 방안을 마련 중인 것으로 전해졌다.

일각에서 나오는 감독당국 책임론에 대해 금융감독원 관계자는 “금감원은 합병 신고서 형식과 기재 항목이 맞는지 등을 심사하지 합병 자체는 규제할 권한이 없다”고 말했다. K-OTC 시장 운영자인 금융투자협회 관계자는 “두올물산은 현재는 거래정지 사유에 해당하지 않아 거래정지 등의 조치를 취할 수 없다”고 말했다.

박의명 기자 uimyung@hankyung.com

관련뉴스