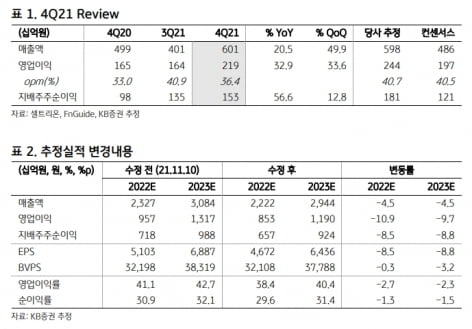

셀트리온의 2021년 4분기 연결 재무제표 기준 매출은 6011억원으로, 전년 동기 대비 20.5% 늘었다. 영업이익은 32.9% 증가한 2190억원이었다. 각각 시장 예상치(컨센서스)에 부합하는 양호한 실적을 달성했다.

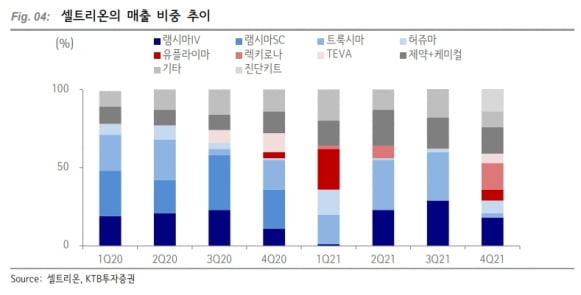

분기 매출은 처음으로 6000억원을 돌파해 사상 최대를 경신했다. 매출 비중은 ‘램시마IV’ 18%, ‘렉키로나’ 17%, 제약 및 합성의약품(케미컬) 17%, 진단키트 14%, ‘허쥬마’ 8%, ‘유플라이마’ 7%, 테바 위탁생산(CMO) 6%, ‘트룩시마’ 3% 등이다.

이지수 KTB투자증권 연구원은 “코로나19 치료제 렉키로나와 코로나19 항원신속진단키트, 탄탄한 바이오시밀러 매출이 성장을 이끌었다”고 말했다.

영업이익률은 36.4%를 기록했다. 김태희 KB증권 연구원은 “상대적으로 수익성이 낮은 진단키트 매출이 크게 발생했음에도, 마진이 높은 미국 ‘인플렉트라’와 자체 개발 신약 렉키로나의 매출이 증가하면서 영업이익률이 확대됐다”고 설명했다.

올해도 바이오시밀러의 탄탄한 성장을 기대했다. 김 연구원은 “미국에서 인플렉트라의 점유율이 꾸준히 상승하고 있고, 유플라이마와 램시마SC는 유럽 시장에 안착할 것”이라고 했다.

하반기에는 아바스틴 바이오시밀러가 출시될 것으로 예상했다. 이 연구원은 “매년 후속 바이오시밀러 제품을 출시해 제품군(라인업)을 확대하고, 성공적인 렉키로나 출시로 입증된 신약개발 역량으로 신약 파이프라인까지 확보할 것”이라고 기대했다.

진단키트 매출도 지속될 것으로 봤다. 김 연구원은 “오는 4월일까지 진단키트 매출 약 4600억원이 발생할 것”이라며 “진단키트 매출 비중 상승으로 수익성은 소폭 하락하겠지만, 30% 후반대의 높은 영업이익률은 유지될 것”이라고 예상했다.

이 연구원은 “오미크론 확산에 따라 미국 홈테스트용 진단키트 수요 증가로 진단키트 매출은 상반기까지 성장을 이어갈 것”으로 전망했다.

KB증권은 셀트리온의 2022년 매출과 영업이익을 각각 2조2218억원, 8528억원으로 추정했다. 각각 전년 대비 17.5%와 13.1% 늘어날 것이란 예상이다. KTB투자증권은 매출 2조1667억원, 영업이익 8358억원, 영업이익률 38.6%를 기록할 것으로 추산했다.

KB증권과 KTB투자증권은 셀트리온에 대한 투자의견 ‘매수’를 유지하고, 목표주가를 각각 23만원으로 낮췄다. 수익성이 낮은 진단키트 매출 증가로 실적 추정치를 조정해 반영했다는 설명이다.

김예나 기자

관련뉴스