증시의 불확실성이 이어지자 배당주 투자에 대한 관심이 높아지고 있다. 상대적으로 변동성이 낮고 안정적인 수익을 확보할 수 있다는 장점이 부각되고 있다. 주가 하락으로 배당수익률이 올라가면서 실적이 뒷받침되는 배당주에 관심이 쏠리고 있다.

실적 배당주로 쏠리는 눈

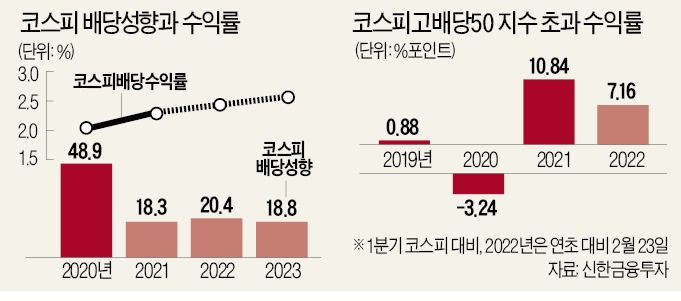

한국거래소에 따르면 올 들어 23일까지 코스피고배당50지수는 1.51%의 하락률을 기록했다. 마이너스지만 이 기간 8.67% 떨어진 코스피지수 수익률을 웃돌았다.코스피고배당50지수는 지난해부터 코스피지수 성과를 넘어서고 있다. 작년 1분기에도 코스피지수 수익률을 10.8%포인트 앞질렀다. 가치주로 투자자들이 이동하는 과정에서 배당주도 같이 관심을 받았다.

올해는 연초부터 주식시장 변동성이 커지면서 상대적으로 수익률 변동폭이 적은 배당주로 수급이 이동하는 모습이다. 성장주보다는 가치주가 선방하고 있고, 배당수익률도 상승하고 있는 추세라 투자 대안으로 주목받고 있다.

신한금융투자에 따르면 올해 유가증권시장 기업의 배당수익률은 2.4% 수준으로 예상됐다. 주가가 떨어지면서 배당수익률이 상승하고 있다. 이익 증가율이 둔화되고 있어 배당성향(순이익 대비 배당금)은 2020년(48.9%)과 비교하면 낮아졌다. 증권업계에서는 올해 배당성향이 작년보다는 올라갈 것으로 보고 있다. ESG(환경·사회·지배구조)가 강화되면서 주주환원정책도 확대되고 있다.

이정빈 신한금융투자 연구원은 “연간 배당수익률이 2%를 웃도는 국면에 접어들었기 때문에 배당주는 여전히 매력적인 투자처”라고 말했다. 오광영 신영증권 연구원도 “경제 재개에 대한 기대가 커지면서 가치주·배당주에 우호적인 시장 환경이 조성되고 있다”고 설명했다.

전문가들은 배당주를 고를 때는 실적을 우선 고려해야 한다고 조언한다. 배당주 중에서도 △1개월, 3개월 순이익 컨센서스 변화율이 올라가면서 △올해 영업이익 증가율이 플러스인 종목 △연간 자기자본이익률(ROE)이 10%가 넘는 종목이 유리하다는 설명이다.

이런 기준에 해당하는 종목으로는 삼성전자, 기아, 하나금융지주, JB금융지주, 한국자산신탁 등이 꼽혔다.

배당주 펀드, 올해 1200억원 순유입

배당주 펀드에도 뭉칫돈이 유입되고 있다. 신영증권에 따르면 지난 한 달 새(15일 기준) 배당주 펀드에는 1215억원이 순유입됐다. 6개월 전 1149억원, 1년 동안 1333억원이 빠져나가던 펀드였지만, 최근 순유입으로 전환했다. 올해 테마 유형별 자금이 가장 많이 유입된 펀드 5위 안에 배당주 펀드가 포함됐다.국내 액티브 주식형 배당 펀드에도 한 달 동안 176억원이 순유입됐다. 특히 신영밸류고배당, 베어링고배당, 미래에셋고배당포커스, 삼성배당주장기 펀드 등의 자금 유입세가 뚜렷하다.

국내 증시가 약세를 보이다 보니 배당주 펀드 수익률도 대부분 마이너스지만 다른 국내 주식형 펀드에 비하면 선방하고 있다. 신영밸류고배당, 베어링고배당플러스, 한국밸류10년투자배당, KB액티브배당 등 주요 배당주 펀드의 1개월 수익률은 -2%대다.

오 연구원은 “한국보다 먼저 스튜어드십 코드를 도입한 국가에서 공통적으로 주주환원정책이 강화되며 배당금과 배당성향이 증가했다”며 “내년은 올해보다 기업 이익이 다소 줄 것으로 보이지만 배당성향 증가로 배당금 증가 트렌드는 이어질 것”이라고 전망했다.

설지연 기자 sjy@hankyung.com

관련뉴스