이 기사는 03월 27일 15:35 “마켓인사이트”에 게재된 기사입니다.

신용평가사들이 롯데제과가 계열사 롯데푸드를 흡수합병한 뒤에도 기존 AA 신용등급을 그대로 유지할 것이라는 전망을 잇따라 내놨다.

한국기업평가는 최근 보고서에서 "최상위권 종합제과업체 롯데제과에 가공식품 포트폴리오를 추가하고 통합하면서 운영효율성이 높아지고 재무안정성 지표가 개선될 것"이라면서도 "합병에 따른 사업적 시너지 효과가 신용도 변화를 야기할 수준은 아니다"라고 전망했다. 한국신용평가 역시 "사업 포트폴리오 및 영업기반 강화나 재무구조 안정화 효과가 신용등급을 상향시킬 수준은 아니다"라고 평가했다. 롯데푸드의 기발행 회사채와 어음은 합병기일로 예정된 오는 7월 흡수합병법인(롯데제과)로 이관될 예정이다.

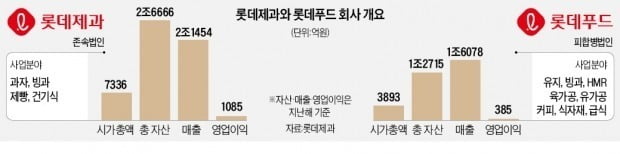

햄·소시지 등 가공식품과 유제품 등을 주력으로 하는 롯데푸드가 롯데제과에 흡수되면서 기업의 외형이 커질 전망이다. 지난해 롯데제과의 매출은 2조1454억원, 롯데푸드는 1조6078억원에 달한다. 빙과류를 제외하면 양 사의 사업영역은 전혀 겹치지 않는다. 빙과류의 경우 두 회사의 시장지배력(2021년 상반기 합산 점유율 45%)이 더욱 높아질 전망이다. 지난해 말 101%로 양호한 수준인 롯데제과의 부채비율은 롯데푸드(부채비율 61.8%)와의 합병으로 더욱 낮아질 것으로 예상된다.

다만 두 회사의 이익률이 낮고 성장이 정체된 것이 약점으로 지적됐다. 롯데제과의 영업이익률은 5.1%, 롯데푸드는 2.4%에 불과하다. 롯데푸드는 작년 매출이 전년 대비 소폭 줄어들었다. 한기평은 "합병 이후 성장 정체를 극복하기 위해 적극적인 신사업 확장을 검토할 것으로 파악된다"며 "향후 투자전략 및 재 무정책에 따라 재무구조의 변화 가능성이 있어 이에 대한 모니터링이 필요하다"고 지적했다.

합병 과정의 인허가 등 절차도 신용평가사들의 모니터링 대상이다. 한신평은 "두 기업의 합병을 위해선 오는 5월 주주총회 특별결의를 비롯해 주식매수청구권 행사, 공정거래위원회 기업결합심사 등의 절차를 거쳐야 한다"고 설명했다.

이현일 기자 hiuneal@hankyung.com

관련뉴스