대상그룹의 비상장 식품계열사인 대상라이프사이언스와 크리스탈팜스가 그룹의 ‘효자’로 떠오르고 있다. ‘맏형’인 대상에 비해 매출·영업이익 규모는 작지만, 높은 수익성(영업이익률)을 앞세워 존재감을 높이고 있다. 증시에서는 “그룹의 순수지주회사인 대상홀딩스에 투자하기를 원하는 투자자라면 이들 비상장 자회사를 주목해볼 필요가 있다”는 분석이 나온다. 건강식품전문업체 대상라이프사이언스와 수입육 도소매업체 크리스탈팜스는 지난해 대상홀딩스 자회사로 편입된 곳이다. 대상라이프사이언스는 ‘뉴케어’라는 브랜드로 당뇨환자를 겨냥한 환자식 시장에서 높은 점유율을 나타내고 있다.

건강식품전문업체 대상라이프사이언스와 수입육 도소매업체 크리스탈팜스는 지난해 대상홀딩스 자회사로 편입된 곳이다. 대상라이프사이언스는 ‘뉴케어’라는 브랜드로 당뇨환자를 겨냥한 환자식 시장에서 높은 점유율을 나타내고 있다.

‘약이 아닌, 식품으로 당을 조절할 수 있다’는 콘셉트로 음식 섭취에 제약이 있는 당뇨환자 등을 타깃으로 삼았다. 자사몰, 대형마트 등으로 뉴케어 유통채널을 확대한 결과 이 회사의 지난해 매출은 2009억원으로 전년보다 58% 불어났다.

주력 제품이 급성장함에 따라 이 회사는 생산설비 확충에도 속도를 내고 있다. 지난해 말에는 생산 규모(2만4500t)가 기존 충남 천안 1공장의 두 배에 달하는 천안 2공장을 준공하기도 했다.

또 하나의 효자 계열사로 뜬 크리스탈팜스는 기업 간 거래(B2B)를 전문으로 하는 축산물 유통업체다. 외국의 육류 생산업체로부터 냉장·냉동 육류를 수입해 이를 절단→소분→포장한 뒤 국내 도소매업체에 판매한다. 크리스탈팜스는 올초 대상홀딩스의 또 다른 자회사인 혜성프로비전으로 합병됐다.

이들 두 업체가 펼치는 사업의 공통점은 일반 소비자를 대상으로 한 사업에 비해 가격 인상 요인을 바로바로 제품 가격에 반영하기가 수월하다는 것이다. 대상라이프사이언스의 지난해 영업이익률은 주력 계열사인 대상(4.4%)보다 2%포인트 이상 높은 6.7%에 달했다.

여기에는 주력 제품인 뉴케어가 가격이 비싸도 소비자들이 어쩔 수 없이 찾을 수밖에 없는 환자식이라는 점이 큰 영향을 미친 것으로 분석된다. 이는 식품업계 전체에서도 가장 높은 수준에 속한다.

크리스탈팜스의 영업이익률 역시 6%를 웃돈다. 세계적으로 인플레이션이 심화하는 가운데 축산물 가격 인상을 상대적으로 쉽게 반영할 수 있는 사업구조를 갖추고 있다.

다만 증시에서 지주회사들이 만년 저평가를 받아온 점은 투자에 부담스러운 요인으로 지목된다. 대주주 비중이 높아 유동물량이 적은 것도 단점 중 하나다.

지난 3월 말 기준 대상홀딩스는 특수관계자 지분율이 67.3%에 달한다. 대상그룹의 차녀 임상민 대상그룹 전무가 37%, 장녀 임세령 대상그룹 부회장이 20%를 들고 있다. 정성한 신한알파운용 센터장은 “2%대 중반 배당수익률과 꾸준히 개선되는 실적은 매력적일 수 있지만 자회사의 가치가 지주회사에 잘 반영되고 있는지 확인해야 한다”며 “대상라이프사이언스와 크리스탈팜스의 존재감이 시장에 부각되면 기업가치가 재평가될 공산이 크다”고 설명했다.

한경제 기자 hankyung@hankyung.com

수익성 높은 비결은

건강식품전문업체 대상라이프사이언스와 수입육 도소매업체 크리스탈팜스는 지난해 대상홀딩스 자회사로 편입된 곳이다. 대상라이프사이언스는 ‘뉴케어’라는 브랜드로 당뇨환자를 겨냥한 환자식 시장에서 높은 점유율을 나타내고 있다.

건강식품전문업체 대상라이프사이언스와 수입육 도소매업체 크리스탈팜스는 지난해 대상홀딩스 자회사로 편입된 곳이다. 대상라이프사이언스는 ‘뉴케어’라는 브랜드로 당뇨환자를 겨냥한 환자식 시장에서 높은 점유율을 나타내고 있다.‘약이 아닌, 식품으로 당을 조절할 수 있다’는 콘셉트로 음식 섭취에 제약이 있는 당뇨환자 등을 타깃으로 삼았다. 자사몰, 대형마트 등으로 뉴케어 유통채널을 확대한 결과 이 회사의 지난해 매출은 2009억원으로 전년보다 58% 불어났다.

주력 제품이 급성장함에 따라 이 회사는 생산설비 확충에도 속도를 내고 있다. 지난해 말에는 생산 규모(2만4500t)가 기존 충남 천안 1공장의 두 배에 달하는 천안 2공장을 준공하기도 했다.

또 하나의 효자 계열사로 뜬 크리스탈팜스는 기업 간 거래(B2B)를 전문으로 하는 축산물 유통업체다. 외국의 육류 생산업체로부터 냉장·냉동 육류를 수입해 이를 절단→소분→포장한 뒤 국내 도소매업체에 판매한다. 크리스탈팜스는 올초 대상홀딩스의 또 다른 자회사인 혜성프로비전으로 합병됐다.

이들 두 업체가 펼치는 사업의 공통점은 일반 소비자를 대상으로 한 사업에 비해 가격 인상 요인을 바로바로 제품 가격에 반영하기가 수월하다는 것이다. 대상라이프사이언스의 지난해 영업이익률은 주력 계열사인 대상(4.4%)보다 2%포인트 이상 높은 6.7%에 달했다.

여기에는 주력 제품인 뉴케어가 가격이 비싸도 소비자들이 어쩔 수 없이 찾을 수밖에 없는 환자식이라는 점이 큰 영향을 미친 것으로 분석된다. 이는 식품업계 전체에서도 가장 높은 수준에 속한다.

크리스탈팜스의 영업이익률 역시 6%를 웃돈다. 세계적으로 인플레이션이 심화하는 가운데 축산물 가격 인상을 상대적으로 쉽게 반영할 수 있는 사업구조를 갖추고 있다.

대상홀딩스 기업가치 개선될까

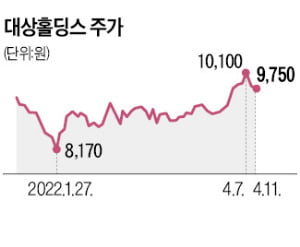

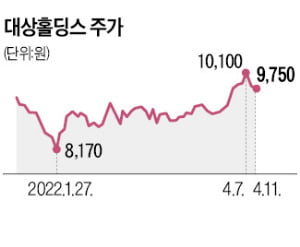

두 회사의 부상은 자회사 중 대상의 비중이 유독 높은 대상홀딩스 기업가치에도 긍정적인 영향을 미칠 것이란 게 전문가들의 분석이다. 대상홀딩스의 지난해 매출 4조2000억원 가운데 3조5000억원이 대상 몫으로 그간 시장에서는 이 비중이 너무 크다는 지적이 제기돼왔다.다만 증시에서 지주회사들이 만년 저평가를 받아온 점은 투자에 부담스러운 요인으로 지목된다. 대주주 비중이 높아 유동물량이 적은 것도 단점 중 하나다.

지난 3월 말 기준 대상홀딩스는 특수관계자 지분율이 67.3%에 달한다. 대상그룹의 차녀 임상민 대상그룹 전무가 37%, 장녀 임세령 대상그룹 부회장이 20%를 들고 있다. 정성한 신한알파운용 센터장은 “2%대 중반 배당수익률과 꾸준히 개선되는 실적은 매력적일 수 있지만 자회사의 가치가 지주회사에 잘 반영되고 있는지 확인해야 한다”며 “대상라이프사이언스와 크리스탈팜스의 존재감이 시장에 부각되면 기업가치가 재평가될 공산이 크다”고 설명했다.

한경제 기자 hankyung@hankyung.com

관련뉴스