채무 상환 유예, 고용지원금 등 정책 지원에 가려져 있던 한계기업 부실 문제가 수면 위로 한계 상황에 이르렀다는 경고음이 울리고 있다. 코로나19에도 역설적으로 기업회생 신청 건수나 연체율 등 지표는 나아졌지만 시장에서 평가하는 부실채권 비율은 높아지고, 은행들은 대규모 충당금을 쌓고 있다. 여기에 물가 상승을 잡기 위한 금리 인상도 본격화하면서 이른바 ‘스텔스 부실’ 문제가 차기 정부의 ‘복병’이 될 것이란 전망도 나온다.

19일 금융업계에 따르면 2020년 코로나19 대유행이 시작된 이후 기업 부실 관련 지표는 유례 없이 엇갈리고 있다. 겉보기에 지표는 크게 개선되고 있다. 채무 상환이 어려워 법원에 회생절차를 신청한 기업 수는 2019년 1024건에서 2021년 741건으로 30% 가까이 줄었다. 국내은행의 고정이하여신비율(부실채권비율)도 2021년말 0.5%로 2019년말 0.77%에 비해 개선됐다. 기업 대출 연체율도 지난 1월 기준 0.28%로 2년전(0.51%)보다 나아졌다.

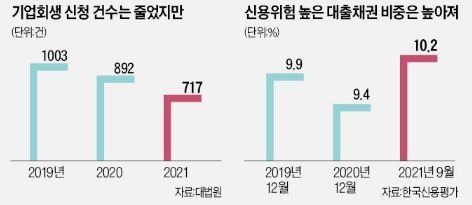

그러나 이 같은 수치는 연 130조원에 달하는 중소기업·소상공인 대상 대출 만기연장·상환유예 조치와 17조원에 달하는 고용유지 지원금 등 정부 지원에 따른 ‘착시 효과’라는 것이 시장의 분석이다. 확정된 손실 뿐 아니라 미래 신용손실까지 감안해 채권의 건전성을 판단하는 지표인 IFRS9 Stage2·3 등급 대출채권 비율(11개 시중은행 기준)은 2020년 말 9.4%에서 작년 9월 10.2%로 상승했다. 아직 공식 추산은 이뤄지지 않았지만 이 수치가 작년 말 기준 12% 이상으로 급등했다는 것이 업계의 분석이다.

금융감독원에 따르면 시중은행 대손충당금 적립률(부실채권 대비 대손충당금 잔액 비율)은 작년 말 192.7%로 전년 말 대비 39.8%포인트 상승했다. 공식적인 연체율과 부채비율이 낮아지고 있음에도 시장은 반대로 움직인 셈이다.

2020년부터 정부가 지원해온 중소기업·소상공인에 대한 260조원 규모의 대출 만기연장, 원금상환 유예 조치가 종료되는 9월을 전후로 스텔스 부실이 드러날 것이란 게 업계의 중론이다. 이인호 서울대 경제학부 교수는 “팬데믹을 계기로 산업 구조가 재편되면서 과거와 달리 비즈니스 모델 자체가 무너진 한계기업이 늘었다”며 “금리도 인상 국면에 있어 해법을 찾기 더욱 어려워졌다”고 말했다.

“요즘 투자할만한 구조조정 기업 찾는 게 쉽지 않습니다. 이미 한계기업으로 분류된 곳에서 투자해서 살릴만한 곳은 한 곳도 없다고 보면 됩니다.”

구조조정 기업 투자로 정평이 난 한 사모펀드(PEF) 임원 A씨는 “지금 한국의 한계기업들은 4차 산업혁명이 도래하면서 아예 경쟁력을 잃은 기업들”이라며 이렇게 말했다.

물가 상승을 막기 위한 금리 인상과 코로나19 엔데믹(감염병의 풍토병화)이 본격화하는 가운데 한계기업 구조조정이 윤석열 정부의 난제로 떠오르고 있다. 코로나19로 인한 경기 침체를 막기 위해 문재인 정부가 수백조원을 풀어 막아놓은 중소기업·소상공인 부실의 청구서가 하반기부터 날아들어올 것이란 전망이 나온다.

코로나19는 역설적으로 구조조정 시장의 상황을 가늠하는 지표인 연체율, 부실채권 비율의 감소로 이어졌다. 금융감독원에 따르면 2019년 각각 0.77%, 0.45%였던 부실채권 비율 및 기업대출 연체율은 작년 말 모두 0.26%로 낮아졌다. 채무를 갚지 못해 법원에 기업회생절차(법정관리)를 신청한 기업의 수도 2019년 1003건에서 지난해 717건으로 30% 가까이 줄었다. 올해 2월 기준으로도 회생 신청 기업은 98곳에 불과하다.

이같은 역설적 상황은 수백조원에 달하는 정부의 금융 지원이 만들어낸 ‘허상’이란 것이 시장의 냉정한 시각이다. 정부는 2020년 4월부터 전 금융권에 대해 중소기업 및 소상공인에 대한 대출 연장과 원리금 상환 유예 조치를 시행하고 있다. 그간 네 차례 연장을 거쳐 올해 9월까지 이어지는 이 조치를 통해 간접적으로 지원된 금액만 작년 말 기준 260조원에 이른다. 한 대형 회계법인 파트너는 “빚을 갚지 않아도 되는데 연체가 있을 수 없지 않나”며 “여기에 고용 지원금 같은 정책 지원도 받다보니 위기에도 부실 기업이 살아남은 것”이라고 분석했다.

실제 금융 시장의 물밑에선 부실의 징후가 포착되고 있다. 한국은행에 따르면 2020년 국내 비금융 영리법인 42만625개 기업 가운데 이자보상비율이 100% 미만인 기업 비중이 40.9%에 달하는 것으로 분석됐다. 2015년 통계 작성 이래 가장 높은 수치다. 2019년 36.6%에서 한 해 만에 4.3%포인트 상승했다. 이자보상비율이 100%를 밑돈다는 것은 번 돈으로 이자 비용조차 감당하지 못한다는 의미다. 이준행 서울여대 경제학과 교수는 “정부가 지원을 끊으면 곧바로 파산으로 갈 수 있는 기업의 수준이 위험 수위에 도달했다”며 “차기 정부 국정 수행의 거대한 제약 요인이 될 것”이라고 진단했다.

문재인 정부의 확장재정 정책으로 국가채무는 지난 달 사상 처음으로 1000조원을 넘어섰다. 문 정부 출범 직전인 2016년(623조원)에 비해 60% 이상 늘었다. 금리 인상으로 구조조정 압박은 강해지는데, 이를 막기 위해 과거처럼 재정을 풀자니 물가가 오르고, 물가 상승은 또 다시 금리 인상 압력으로 이어지는 상황이다.

1997년 외환위기, 2008년 금융위기와 달리 유동성 공급 등 재무적 지원만으론 기업을 회생시킬 수 없는 상황이란 것도 차기 정부가 풀어야할 숙제다. 한국은행 분석에 따르면 코로나19 이전 금융완화정책 지원을 받은 한계기업 229곳 중 70%에 달하는 162곳은 2년 간의 정책지원에도 한계기업에서 벗어나지 못했다. 성태윤 연세대 경제학부 교수는 “물가와 금리, 부채 등 여건을 종합해보면 이젠 일단 살리고 보는 식의 구조조정 정책을 펼치기 어려워졌다”며 “최대한 연착륙을 유도하되 옥석을 가려낼 때가 됐다”고 말했다.

황정환 기자 jung@hankyung.com

관련뉴스