NH농협생명은 10년 만기 국고채 금리가 연 1.4%까지 떨어졌던 2020년 9월 채권 재분류를 단행했다. 초저금리 기조로 지급여력(RBC) 비율이 200% 아래(193.5%)로 떨어지자 적극적인 대응이 요구되던 시점이었다. 만기까지 보유하기로 한 채권은 취득 원가로 기록되지만 매도가능증권으로 분류하면 시가로 평가된다. 금리 하락에 따른 채권 평가익(기타 포괄손익)이 자산에 반영돼 자본을 확충(RBC 비율 개선)할 수 있다. 농협생명은 당시 코로나19 사태로 초저금리가 한동안 지속될 것으로 봤고 이는 결과적으로 치명적인 오판이 됐다.

하지만 농협생명은 이 같은 필수 용도가 아닌 RBC 비율 관리용으로 활용하려다 덫에 걸렸다. 현행 회계기준상 만기보유증권을 매도가능증권으로 재분류하려면 보유 채권 전량을 바꿔야 한다. 또 3년간 재변경이 불가능하다. 보험사 경영진이 채권 재분류에 신중해야 하는 까닭이다.

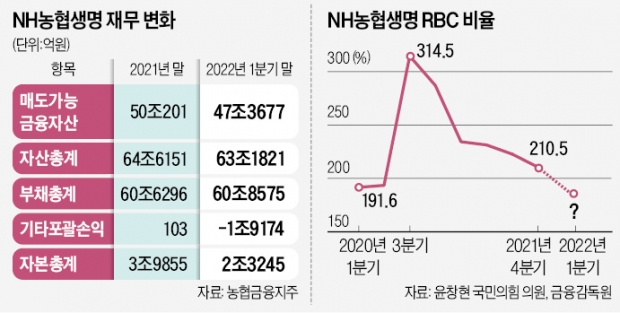

농협생명은 사상 초유의 초저금리 기회를 놓치지 않기 위해 채권 재분류를 시행했고 그 결과 RBC 비율은 2020년 3분기 314.5%까지 상승했다. 그러나 같은 해 4분기를 기점으로 다시 시장 금리가 뛰기 시작했다. 농협생명의 RBC 비율은 계속 내리막길을 탔다.

올 들어 금리가 폭등하자 사달이 났다. 작년 12월 연 2.1% 전후였던 10년 만기 국고채 금리는 지난 18일 기준 연 3.38%로 1%포인트 이상 뛰었고, 농협생명의 채권 평가손은 눈덩이처럼 불어났다. 보험업계 관계자는 “농협생명의 재분류 당시에도 금리가 다시 상승할 수 있다는 우려가 적지 않았다”며 “결과적으로 농협생명은 최악의 시기에 채권 재분류를 한 것”이라고 했다.

그러나 이는 보험사의 장기 건전성을 해친다는 지적이 많다. 미국 유럽에 기반을 둔 메트라이프생명(작년 말 기준 RBC 비율 223.5%), 라이나생명(348.5%) 등은 비교적 RBC 비율이 높다. 극도로 보수적인 운용 방식 덕분이다. 한 외국계 보험사 관계자는 “국내 제도 말고도 해외 본사의 꼼꼼한 가이드라인에 따라 리스크를 관리하고 있다”며 “실질 건전성에 영향을 끼치지 않는 채권 재분류는 기본적으로 하지 않는다는 게 원칙”이라고 설명했다.

금리가 상승하자 DB생명 메리츠화재 DB손해보험 현대해상 등은 지난해부터 매도가능증권을 다시 만기보유증권으로 되돌리는 ‘재재분류’를 벌여 건전성 악화를 방어하고 있다. 하지만 2020년 9월 재분류를 단행한 농협생명은 내년 9월까지 다시 바꿀 수 없어 금리 상승이라는 파고를 고스란히 감내할 수밖에 없다.

노건엽 보험연구원 연구위원은 지난해 발간한 ‘채권 재분류 현황과 시사점’이라는 제목의 보고서에서 “채권 재분류는 현행 RBC 제도하에서 유용할 수 있지만 이익의 내부 유보, 조건부 자본증권 발행 등 근본적인 자본 확충이 필요하다”고 지적했다.

김대훈/이호기 기자 daepun@hankyung.com

관련뉴스