정부가 나서 비은행권 대출을 은행으로 넘기는 것은 유례를 찾아보기 어려운 정책이다. 금리 상승기에 자영업자가 빚 부담을 덜고 연착륙하도록 지원한다는 취지지만, 대출자의 도덕적 해이를 부추기고 금융시장 왜곡을 심화할 수 있다는 우려가 나온다.

인수위는 28일 코로나19 사태로 피해가 누적된 소상공인·소기업 551만여 곳에 대한 손실 보상과 회복 지원 내용을 담은 ‘코로나 비상대응 100일 로드맵’을 발표했다. 4대 핵심 과제를 담은 이 로드맵에는 피해지원금 차등 지급과 손실보상제 강화, 세금 납부 기한 연장과 함께 금융구조 패키지 지원을 신설하는 방안이 담겼다. 이미 부실에 빠졌거나 부실 우려가 큰 소상공인에게 채무 조정을 지원하고 금리가 높은 비은행권 대출을 보유한 소상공인은 은행 대출로 갈아탈 수 있도록 하는 게 핵심이다. 추가로 대출이 필요하거나 투자 유치, 재창업 등의 수요가 있는 소상공인에게 유동성을 공급하기 위해 전용 맞춤형 특례자금 지원도 추진한다.

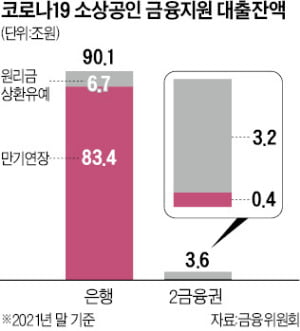

인수위는 28일 코로나19 사태로 피해가 누적된 소상공인·소기업 551만여 곳에 대한 손실 보상과 회복 지원 내용을 담은 ‘코로나 비상대응 100일 로드맵’을 발표했다. 4대 핵심 과제를 담은 이 로드맵에는 피해지원금 차등 지급과 손실보상제 강화, 세금 납부 기한 연장과 함께 금융구조 패키지 지원을 신설하는 방안이 담겼다. 이미 부실에 빠졌거나 부실 우려가 큰 소상공인에게 채무 조정을 지원하고 금리가 높은 비은행권 대출을 보유한 소상공인은 은행 대출로 갈아탈 수 있도록 하는 게 핵심이다. 추가로 대출이 필요하거나 투자 유치, 재창업 등의 수요가 있는 소상공인에게 유동성을 공급하기 위해 전용 맞춤형 특례자금 지원도 추진한다.인수위 발표에 앞서 금융위원회는 지난 25일 비공개 회의를 열고 은행연합회와 여신금융협회 저축은행중앙회 등을 소집해 비은행권 대환 대출 방안에 대한 의견을 구했다. 금융위는 이 자리에서 지원 대상, 이차보전 등의 계획을 설명하고 이르면 올 3분기 중 시행하겠다고 밝힌 것으로 알려졌다.

정부는 비은행 대환 대출을 위해 이차보전과 정책금융기관을 통한 보증을 동원한다는 계획이다. 가령 연 13%대 금리로 장기카드대출(카드론)을 이용하고 있던 자영업자가 대환을 신청하면 은행은 3%포인트가량 이차(이자차익)보전을 받고, 정부 보증을 통한 신용보강과 자체 금리 할인까지 거쳐 약 연 6~7%대 금리로 대출을 내줄 수 있다.

관건은 이차보전 폭과 정부 보증 비율이다. 이 비율이 작아질수록 은행이 감수해야 하는 리스크가 커지기 때문이다. 코로나 사태 초기 은행에서 진행된 소상공인 금융지원 프로그램의 경우 정부 보증 비율이 95%였다. A은행 관계자는 “보증 비율이 최소 85% 이상은 돼야 가능한 시나리오”라면서도 “은행 입장에선 손실을 감수하고서라도 나설 수밖에 없을 것”이라고 했다.

재원 마련을 위해선 국민 세금 투입이 불가피할 전망이다. B은행 관계자는 “2금융권 거래가 불가피했던 차주들의 대출인 만큼 부도가 나 세금으로 대신 갚아줘야 할 가능성이 크다”며 “결국 재정으로 이자 부담을 덜어주는 것”이라고 지적했다.

대상자를 정교하게 가려내기가 쉽지 않다는 지적도 나온다. 금융당국은 집합금지·영업제한 업종에 해당하거나 코로나로 매출이 감소한 자영업자 등을 대상으로 하겠다는 방침이지만 정확한 피해를 평가하기는 어렵다. 금융권의 한 관계자는 “코로나 사태 이전에도 경쟁력이 떨어져 정상적으로 사업을 영위하기 어려웠던 자영업자까지 밑 빠진 독에 물 붓듯 국민 세금으로 연명하게 하는 결과가 될 수 있다”고 했다.

대출 시장 왜곡에 대한 우려도 높다. C은행 관계자는 “정상적인 상황이라면 은행에서 대출받을 수 있었던 차주가 오히려 밀려나는 부작용도 생길 수 있다”고 했다. 한 금융사 최고경영자(CEO)는 “2금융권도 대출 자산이 줄고 부실채권 매각을 통한 이익이 사라지는 것이기 때문에 마냥 좋은 것만은 아니다”며 “자본주의 경제에서 지나친 시장 개입”이라고 비판했다.

빈난새 기자 binthere@hankyung.com

관련뉴스