5월 미국 중앙은행(Fed) 회의를 앞두고 4년 전 공전의 히트를 한 ‘국가 부도의 날’이란 영화가 다시 회자되고 있다. 나라 안팎에서 각종 위기론이 고개를 드는 상황을 감안하면 충분히 이해된다.

5월 미국 중앙은행(Fed) 회의를 앞두고 4년 전 공전의 히트를 한 ‘국가 부도의 날’이란 영화가 다시 회자되고 있다. 나라 안팎에서 각종 위기론이 고개를 드는 상황을 감안하면 충분히 이해된다.영화에서 다루는 국가 부도의 본질은 재정위기가 아니라 외환위기다. 외환보유액 부족보다는 “위기가 곧 닥친다”는 나라 안팎의 경고에도 “펀더멘털(기초체력)은 괜찮다”는 경제 각료들의 안이한 경기 진단과 대처, 정치권의 극한 대립이 궁극적으로 국가 부도를 초래했다는 게 영화의 시놉시스다.

1997년 외환위기 전후 대내외 상황은 미국과 다른 국가 간 금리가 따로 노는 ‘대발산(GD·Great Divergence)’의 시기였다. GD가 시작된 1994년 이후 Fed는 기준금리를 1년도 안 되는 짧은 기간에 연 3.75%에서 연 6%로 끌어올렸다. 반면 Fed를 제외한 다른 선진국 중앙은행은 금리를 내렸다.

엎친 데 덮친 격으로 1995년 4월에는 달러 강세를 용인하는 ‘루빈 독트린’ 시대가 전개됐다. 당시 로버트 루빈 미국 재무장관은 달러 강세가 자국의 국익에 부합한다는 인식을 바탕으로 ‘슈퍼 달러’ 정책을 펼쳤다. 타깃 통화인 일본 엔화 환율은 달러당 79엔에서 148엔까지 급등(엔화가치 하락)했다.

엎친 데 덮친 격으로 1995년 4월에는 달러 강세를 용인하는 ‘루빈 독트린’ 시대가 전개됐다. 당시 로버트 루빈 미국 재무장관은 달러 강세가 자국의 국익에 부합한다는 인식을 바탕으로 ‘슈퍼 달러’ 정책을 펼쳤다. 타깃 통화인 일본 엔화 환율은 달러당 79엔에서 148엔까지 급등(엔화가치 하락)했다.그 결과 금리차와 환차익을 겨냥한 캐리 자금이 미국으로 몰리는 과정에서 1994년 중남미 외채위기, 1997년 아시아 외환위기, 1998년 러시아 모라토리엄(국가채무 불이행) 사태가 연이어 발생했다. 국제금융시장에서는 신흥국 위기를 초래한 GD와 강달러를 주도한 당시 Fed 의장 및 재무장관 이름을 따 ‘그린스펀·루빈 쇼크’라고 부른다.

GD가 다시 시작됐다. Fed는 지난 3월 기준금리를 한 단계 올린 뒤 5월 회의에서는 ‘빅스텝’ 금리 인상을 기정사실화하고 있다. 반면 유럽중앙은행(ECB)은 러시아와 우크라이나 전쟁 후유증으로 금리 인상을 주저하고 있고, 일본은행(BOJ)은 마이너스 금리를 고집하고 있다. 중국과 러시아 중앙은행은 경기부양 차원에서 금리를 내리고 있다.

미국은 ‘성장 훼손’이란 부작용에도 최대 현안인 인플레이션을 안정시키기 위해 달러 강세를 용인하고 있다. 이 과정에서 ‘제2의 루빈 독트린’으로 불리는 ‘옐런 독트린’이란 용어가 나오고 있다. 엔화 환율은 ‘미스터 엔’(사카키바라 에이스케) 라인인 달러당 130엔마저 넘어섰다. 앞으로 옐런 독트린 시대가 전개될 경우 달러 가치는 더 뛸 것으로 예상된다.

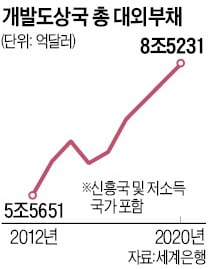

올 들어 신흥국이 겪는 외환 고충은 1990년대 상황보다 더 심하고 광범위하다. 스리랑카가 지난달 국가 부도를 선언한 데 이어 파키스탄, 튀니지, 페루, 엘살바도르, 가나, 에티오피아 등도 뒤를 이을 태세다. 국제통화기금(IMF)은 저소득 신흥국 73개국 중 56%에 해당하는 41개국이 심각한 부도 위험에 노출돼 있다고 경고했다.

한 가지 기대해볼 수 있는 것은 ‘최악의 결과를 낳을 수 있는 게임을 선택하지 않는다’는 Fed의 관례다. Fed가 금리를 대폭 올려 ‘슈퍼 달러’ 시대가 전개되면 신흥국뿐만 아니라 미국 경제도 연쇄 타격을 받는다. 1990년대 중반 이후처럼 슈퍼 달러 시대를 초래한 GD가 더 확대되지 않도록 금리 인상 속도를 조절해 나갈 것으로 예상된다.

현재 한국의 외환보유액에는 문제가 없다. 모리스 골드스타인의 위기 판단지표, 골드만삭스의 외채상환 계수 등으로 평가해보더라도 외환위기가 재발할 확률은 낮다. 하지만 4년이 지난 ‘국가 부도의 날’이 최근 다시 관심을 끄는 것은 외환위기 때와 마찬가지로 정책당국의 안이한 경기 진단과 대처, 정치권의 극한 대립이 재연되고 있기 때문이다.

오는 10일이면 새 정부가 출범한다. 가장 먼저 해결해야 할 것은 경제 심리부터 안정시키는 일이다. 현 정부처럼 ‘시간만 지나면 어떻게 되겠지’ 하면서 경제정책 운용에 변화를 주지 않으면 ‘삶은 개구리 신드롬’처럼 직면할 위험을 인지하지 못한 채 돌이킬 수 없는 상황을 맞게 된다. 그때는 국가 부도, 즉 외환위기가 재발한다는 점을 곱새겨야 한다.

관련뉴스