동원산업이 소액주주들의 요구를 전격 수용해 결정한 동원엔터프라이즈와의 합병비율 조정에 대해 시장은 대체로 긍정적인 반응이었다. 19일 증시가 글로벌 경기침체 우려 등으로 큰 폭의 조정을 받은 와중에도 동원산업은 상승세를 보였다.

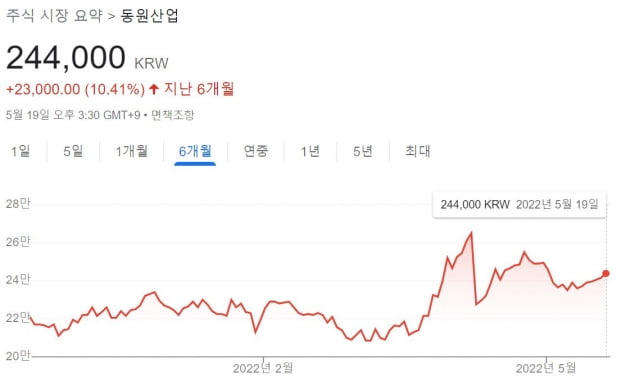

이날 유가증권시장에서 동원산업은 2500원(1.04%) 상승한 24만4000원에 마감했다. 기관투자가와 개인이 각각 40억원과 15억원을 순매수해 상승세를 이끌었다. 장 초반에는 한때 2만7000원(11.18%) 급등해 26만8500원을 찍기도 했다.

전날 장마감 후 합병가액을 기준시가가 아닌 자산가치를 기준으로 변경한다고 공시한 게 상승세의 주요인으로 꼽힌다. 합병가액은 종전 24만8961원에서 38만2140원으로 53.5% 상향 조정됐다.

동원산업의 이같은 결정에 대해 소액주주 관련 단체들은 대체로 환영의 뜻을 표시했다. 동원산업은 총발행주식수의 20% 가량을 소액주주가 갖고 있는 상장사다.

정의정 한국주식투자자연합회 대표는 “지배주주와 소액주주 간 상생의 이정표를 세운 사례로 다른 기업에도 영향을 미칠 것”이라고 했다. 소액주주연대도 “시장의 요청을 받아들인 우수한 선례”라고 평가했다.

사단법인 한국기업거버넌스포럼의 경우 “기업 지배구조 발전사에 의미있는 일보 전진”이라는 의견을 내면서 동원산업이 별도재무제표 상 순자산가치를 적용하는 바람에 스타키스트 등 우량 자회사의 가치가 반영되지 않은 것은 아쉬운 점으로 지목했다. 별도 기준 1조4000억원으로 추산되는 동원산업의 순자산가치는 연결 기준으로 하면 2조원을 웃돈다.

합병 원안에 강력 반대했던 소액주주 단체들이 긍정적인 입장으로 선회한 만큼 두 회사간 합병은 원활하게 진행될 것이란 게 전문가들의 관측이다. 주식매수청구권도 합병가액보다 37.6%(14만3974원) 낮은 23만8186원으로 원안대로 유지된 만큼 기존 주주들이 반대할 가능성은 높지 않을 것이란 전망이다. 2020년에 이테크건설·군장에너지와 삼자 합병을 추진하는 과정에서 합병가액을 시가에서 순자산가치로 조정했던 삼광글라스도 원활한 합병을 위해 주식매수청구가는 조정하지 않았다.

동원그룹은 지배구조를 단순화해 비효율을 개선할 수 있게 됐다. 시장에서는 그룹 지배구조 개편 이벤트의 영향력이 약화하면서 투자자들의 관심이 회사 기초체력(펀더멘털)으로 이동할 것이란 관측이 나온다.

한유정 대신증권 연구원은 “공정거래법상 손자회사 행위제한으로 증손회사 지분을 100% 보유해야하는 의무조항이 있어 지분 투자에 제약이 많았다”며 “지배구조 개편으로 지분투자 제약이 해결돼 투자 확대가 기대된다”고 말했다. 금융정보업체 에프앤가이드에 따르면 동원산업은 올해 지난해보다 9.3% 불어난 2850원의 영업이익을 올릴 전망이다.

한경제 기자 hankyung@hankyung.com

관련뉴스