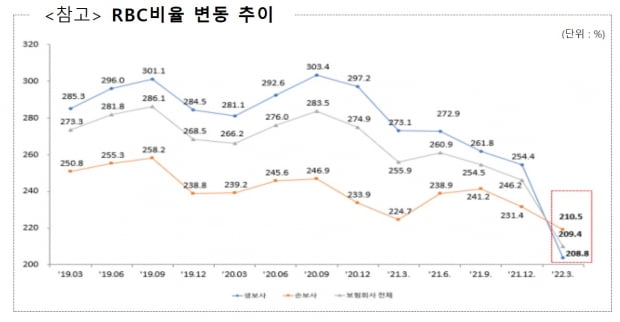

올해 1분기 국내 보험사의 RBC 비율(지급여력비율)이 급락했다. RBC 비율은 보험사들의 건전성 지표를 나타내는 평가 지표다. 수치가 높을수록 재무건전성이 양호하다는 의미다.

금융감독원은 국내 보험사의 RBC 비율이 올해 3월 말 기준 209.4%를 기록했다고 29일 밝혔다. 이는 전분기 말 대비 36.8%포인트 내린 수치다. 보험사 운용 자산이 소폭 줄어든 가운데 시장금리가 오르면서 건전성 리스크가 커진 영향이다.

국내 보험사의 운용 자산은 지난해 12월 말 1075조3000억원에서 올해 3월 말 1044조5000억원으로 30조8000억원 줄었다. 이에 따라 요구 자본도 6000억원은 감소했다. 이 기간 가용 자본은 161조7000억원에서 136조4000억원으로 25조3000억원으로 줄었다. 금리가 오르면서 매도가능증권평가이익이 줄어든 탓이 컸다.

생명보험사의 올해 3월 말 RBC 비율은 전분기보다 45.6%포인트 하락한 208.8%로 집계됐다. 생보사 중 RBC 비율이 가장 낮은 곳은 DGB생명이었다. DGB생명 RBC 비율은 84.5%로 전분기보다 139.1%포인트 내렸다. 생보사 중 가장 큰 폭으로 RBC 비율이 떨어진 곳 또한 DGB생명으로 나타났다. DGB생명은 지난 4월 RBC 비율 제고를 위해 300억원 유상증자를 실시한 바 있다.

손해보험사의 올해 3월 말 RBC 비율은 전분기 대비 20.9%포인트 하락한 210.5%를 기록했다. 손보사 중 RBC 비율 최저치를 기록한 곳은 MG손해보험이었다. MG손보의 RBC 비율은 69.3%로 전분기 대비 19.0%포인트 떨어졌다. MG손보 RBC 비율이 70% 아래로 내려간 건 이번이 처음이다. 이는 전체 보험사 가운데서도 가장 낮은 수치다. 손보사 가운데 가장 큰 폭으로 RBC 비율이 떨어진 곳은 캐롯손해보험이었다. 캐롯손보의 RBC 비율은 252.3%로 전분기 대비 137.1%포인트 하락했다.

보험업법은 보험금지급 의무 이행을 위해 RBC 비율 100% 이상 유지를 규정하고 있다. 금감원의 권고치는 150%다.

금감원은 올해 1분기 국내 보험사 RBC 비율(209.4%)이 큰 폭 하락했으나 여전히 규제 비율(100%)을 웃돌고 있다고 평가했다. 아울러 이달 말 결산부터 RBC 비율 완충 방안이 시행되는 만큼 향후 보험사 RBC 비율이 상당 폭 개선될 것으로 전망했다.

금융당국은 채권 평가손실을 보험 부채까지 시가 평가하는 제도(책임준비금 적정성평가·LAT)를 통해 잉여금으로 상쇄해주기로 했다. LAT 잉여금의 40%를 가용자본으로 인정하는 식이다. 이는 최근 급격한 금리 상승 탓에 RBC 비율이 급락해 자본건전성 관리에 비상이 걸린 보험사 부담을 완화해주기 위한 조치다. 이 조치가 적용되면 보험사들이 후순위채, 신종자본증권 등을 발행하지 않고도 자본 확충 효과를 볼 수 있다.

금융당국은 이번 조치에 따라 보험사의 RBC 비율이 200% 안팎으로 상승할 것으로 보고 있다. 금감원 관계자는 "금리 급등에 따른 RBC 비율 완충 방안 시행 시 보험사 RBC 비율은 상당 폭 개선될 전망"이라며 "향후 금융시장 변동성 확대에 대비해 선제적 자본확충 유도 등 건전성 감독을 강화해 나갈 계획"이라고 말했다.

김수현 한경닷컴 기자 ksoohyun@hankyung.com

관련뉴스