코로나19 사태로 제로에 수렴했던 미국의 10년 만기 국채 금리가 어느새 3%에 육박하고 있다. 글로벌 공급 불안정으로 물가가 튀어 오르자 정책금리를 큰 폭으로 인상하면서 시중금리도 급하게 따라 오르는 도미도 현상이 벌어지고 있다.

이 같은 거시경제 변수의 변화에 대응해 장기간 실질 구매력을 유지하려면 은퇴자산 축적이나 연금 인출 시 소득 현금흐름 확보 관점에서 투자를 더 면밀히 바라볼 필요가 있다. 미국 리츠(REITs·부동산투자회사)를 활용한 장기 배당투자를 통해 소득 관점 투자의 장점을 파악해 보자.

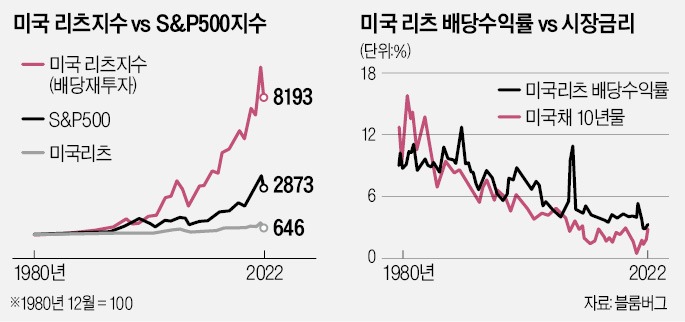

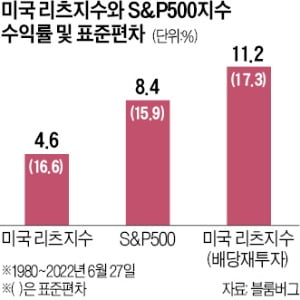

상장 리츠 전체를 토대로 산출한 미국 리츠지수를 보면 1980년 이후 연평균 수익률은 4.6%로 나쁘지 않은 편이지만 같은 기간 S&P500지수의 연평균 수익률인 8.4%보다 낮다. 게다가 경기충격기에 부동산시장 침체 영향에 따른 자산가격 하락폭이 주가 하락폭에 비해 작지 않다. 1980년 이후 약 42년간 리츠지수의 상하 가격변동폭은 16.6%로 15.9%인 S&P500지수의 상하 변동폭보다 오히려 소폭 높았다.

상장 리츠에 투자하면서 장기투자 성과를 안정적으로 높이려면 정기적으로 받는 배당금을 재투자하는 게 좋다. 매기 배당금을 상장 리츠에 재투자해 얻은 수익을 포함한다는 가정으로 미국 리츠지수를 재산출해 보면 1980년 이후 약 40년간 연평균 수익률이 11.2%에 달한다. 이때 같은 기간 상하 가격변동폭은 17.3%로 S&P500지수와 큰 차이가 없었다. 부동산 투자로부터 얻는 임대료 등을 토대로 한 안정된 배당금을 모두 재투자함으로써 복리 효과를 극대화한 결과다.

부동산 가격은 자산시장 충격기에 크게 하락할 수 있지만 임대수입은 상대적으로 견고하다는 특징이 있다. 미국 리츠지수의 경우 2008년 서브프라임 모기지 사태 이후 부동산 버블 붕괴 기간에 70% 넘게 하락했다. 그에 비해 안정적 배당에 힘입은 리츠의 배당수익률은 부동산 버블 붕괴 전 4% 수준에서 11%까지 치솟았다. 이는 배당 재투자 전략을 활용해 리츠를 적립식으로 산다고 할 때 자산시장 충격기에 훨씬 많은 우량자산을 편입할 수 있음을 의미한다. 이후 시장 회복과 대세 상승기에 투자 성과를 장기적으로 높일 수 있게 된다.

부동산 가격은 자산시장 충격기에 크게 하락할 수 있지만 임대수입은 상대적으로 견고하다는 특징이 있다. 미국 리츠지수의 경우 2008년 서브프라임 모기지 사태 이후 부동산 버블 붕괴 기간에 70% 넘게 하락했다. 그에 비해 안정적 배당에 힘입은 리츠의 배당수익률은 부동산 버블 붕괴 전 4% 수준에서 11%까지 치솟았다. 이는 배당 재투자 전략을 활용해 리츠를 적립식으로 산다고 할 때 자산시장 충격기에 훨씬 많은 우량자산을 편입할 수 있음을 의미한다. 이후 시장 회복과 대세 상승기에 투자 성과를 장기적으로 높일 수 있게 된다.미국 리츠의 배당수익률은 최근 10여년간의 부동산시장 호황기 동안 4% 수준을 견고하게 유지해 시장금리보다 높았다. 최근 수년간 본격적으로 확대된 한국의 상장 리츠 시장을 둘러싼 상황도 크게 다르지 않은 편이다. 금리와 물가 상승 국면이 당분간 지속된다면 견조한 임대수입 등에 바탕을 둔 리츠의 배당수익률 역시 다시 올라갈 가능성이 있으며, 이때 우량한 상장 리츠를 적립식으로 투자할 좋은 기회를 잡을 수 있다.

금리가 높아졌다고 예금 상품으로 옮겨가는 것보다 글로벌 리츠와 같은 인컴형 자산에 꾸준히 적립식으로 투자하는 것이 장기적 관점에서 더 유리할 수 있다.

박영호 미래에셋투자와연금센터 이사

관련뉴스