보령의 2분기 매출 및 영업이익은 각각 전년 동기 대비 19.1%와 52.1% 증가한 1691억원과 130억원을 기록할 것으로 봤다. 시장 예상치(컨센서스) 대비 매출은 부합하고, 영업이익은 소폭 밑돌 것으로 예상했다.

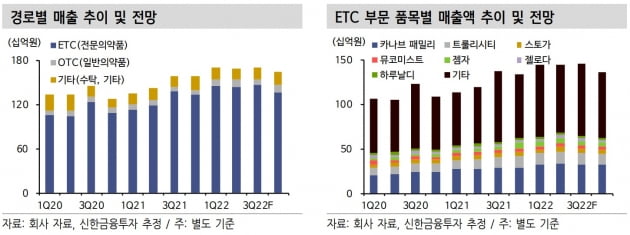

정재원 연구원은 "카나브패밀리 외 항암 분야에서의 전문의약품(ETC)들의 안정적인 성장 및 용각산, 겔포스 등 일반의약품(OTC) 사업부의 고성장으로 매출은 예상치에 부합할 것"이라며 "2분기 국내에 출시한 '듀카브 플러스'와 관련된 광고 등 마케팅 비용으로 영업이익은 컨센서스 대비 소폭 하회할 것"이라고 말했다.

카나브 제품군(카나브패밀리) 외에도 주목할 요인들이 발생하고 있다는 판단이다. 우선 다양한 ETC 제품들의 매출 비중이 확대 중이다. LBA(레거시 브랜드 인수) 전략의 일환으로 도입한 항암제 젬자를 시작으로, 조현병 치료제인 자이프렉사에 주목했다. 특허가 만료된 오리지널 제품의 가격 하락폭이 상대적으로 낮고, 기존 처방을 유지하는 성향이 강한 국내 시장에 맞는 전략으로 유의미한 매출을 확보하고 있다고 했다.

OTC에서는 용각산과 겔포스의 선전을 기대했다. 정 연구원은 "코로나19 급증으로 연초 주목받은 용각산은 양호한 성장이 예측되며, 연간 기준으로 보더라도 작년 대비 높은 매출을 확보할 것"이라며 "겔포스는 작년 시노팜과 중국 내 유통망 확대계약을 체결했고, 이에 따른 추가매출 발생 모멘텀은 여전히 존재한다"고 했다.

이어 "회사의 성장 방향성은 명확하게 설정됐다"며 "제2의 카나브를 발굴하려는 회사의 의지는 명확하기에 실적과 성과를 주목할 필요가 있다"고 전했다.

한민수 기자 hms@hankyung.com

관련뉴스