21일 금융감독원에 따르면 올 2분기 기준 수은은 대우조선이 발행한 2조338억원어치 영구 전환사채(CB)를 보유하고 있다. 이 기관은 경영난에 빠진 대우조선에 2016년 말부터 2018년 초까지 세 차례에 걸쳐 2조3328억원의 공적자금을 지원했다. 대출을 상계하는 방식으로 대우조선이 발행한 CB를 인수했다. 이 CB는 만기가 30년인 영구채다. 영구채는 만기가 길기 때문에 회계상 부채가 아니라 자본으로 분류된다.

21일 금융감독원에 따르면 올 2분기 기준 수은은 대우조선이 발행한 2조338억원어치 영구 전환사채(CB)를 보유하고 있다. 이 기관은 경영난에 빠진 대우조선에 2016년 말부터 2018년 초까지 세 차례에 걸쳐 2조3328억원의 공적자금을 지원했다. 대출을 상계하는 방식으로 대우조선이 발행한 CB를 인수했다. 이 CB는 만기가 30년인 영구채다. 영구채는 만기가 길기 때문에 회계상 부채가 아니라 자본으로 분류된다.영구채가 자본으로 인정받으면서 대우조선의 재무 건전성 확보에 큰 역할을 했다. 2분기 대우조선의 자본총계는 1조5483억원이다. 영구채를 제외하면 마이너스(-)로 추락한다. 이자는 연말까지 연 1%로 책정돼 있다.

하지만 대우조선은 지금까지 한 차례도 수은에 이자를 지급하지 않았다. 2분기까지 1192억원의 이자를 미지급했다. 수은이 배당 및 주식 소각 등 특정 사유가 아니면 이자 지급을 미뤄도 된다고 합의해줬기 때문이다. 해운 업황이 회복되기 이전에도 HMM이 주채권은행인 산업은행에 영구채 이자를 지급한 것과 비교되는 대목이다. 조선업계 관계자는 “우량 기업도 높은 이자로 간신히 자금을 차입하는 상황에서 과도한 특혜로 비칠 수 있다”고 지적했다.

더 큰 문제는 내년부터 이 영구채에 대한 ‘스텝 업’(금리 조정)이 적용된다는 점이다. 당초 이자는 작년 말까지 연 1%로 책정됐지만, 수은은 당시 현대중공업그룹의 인수가 진행되고 있다는 점을 감안해 1년간 유예했다. 현 규정대로라면 내년부터 5년 만기 공모 무보증회사채 기준 수익률에 매년 0.25%포인트를 가산한 금리를 지급해야 한다.

대우조선 신용등급은 ‘BBB-’에 그치고 있다. 같은 급의 공모회사채 수익률은 연 10%가 넘는다. 한국은행이 이달 25일 기준금리를 추가 인상하면 회사채 금리도 더 상승할 전망이다. 이렇게 되면 대우조선은 내년부터 최소 연 2300억원가량의 이자를 부담해야 한다. 대우조선이 매 분기 영업손실을 내는 상황에서 이 정도 이자를 부담하는 건 불가능할 것이라는 관측이 나온다.

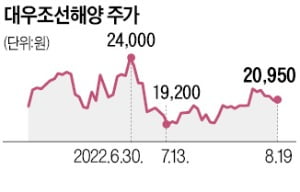

수은이 대우조선 영구채를 주식으로 전환할 수도 있다. 주식 전환의 문제는 영구채 전환 조건이 주당 4만350원이라는 데 있다. 대우조선 주가는 지난 19일 종가 기준 2만950원에 머물고 있다. 지금 시점에서 주식 전환을 하면 자금 회수가 불가능하다는 의미다.

수은이 대우조선 경영난을 감안해 또다시 스텝 업 조항을 유예해줄 수 있다는 관측도 나온다. 정부가 스텝 업을 유예하지 않으면 향후 인수합병(M&A)에 걸림돌이 될 수 있기 때문이다. 이 경우 대우조선에 대한 특혜 시비가 불거질 가능성이 높다.

강경민 기자 kkm1026@hankyung.com

관련뉴스