국내 은행 부실채권 비율이 2020년 3분기부터 8분기 연속 사상 최저치를 경신했다.

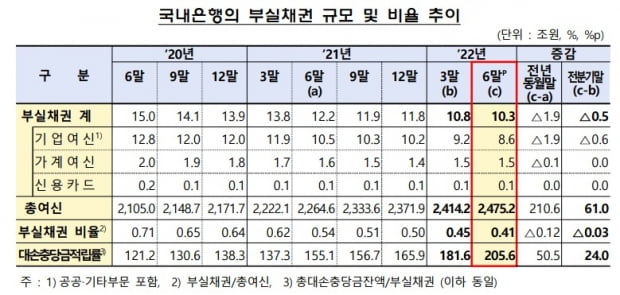

1일 금융감독원에 따르면 6월 말 기준 국내 은행의 부실채권 비율은 전분기 말 대비 0.03%포인트 하락한 0.41%로 잠정 집계됐다.

지난해 2분기 말 대비로는 0.12%포인트 낮아졌다. 국내 은행의 부실채권 비율은 2020년 3분기부터 8분기 연속 최저 기록을 갈아치우고 있다. 부실채권 비율은 연체 기간이 3개월 이상인 부실채권(고정이하여신)이 전체 여신에서 차지하는 비중을 말한다.

주요 시중은행의 부실채권 비율은 △국민은행 0.19% △신한은행 0.26% △하나은행 0.24% △우리은행 0.19% △농협은행 0.22% △SC제일은행 0.17% △씨티은행 0.54% 등으로 집계됐다.

6월 말 기준 부실채권은 총 10조3000억원으로, 전분기 말 대비 5000억원 감소했다. 부문별로 보면 기업여신 8조6000억원, 가계여신 1조5000억원, 신용카드 채권 1000억원 순이었다.

올해 2분기 새로 발생한 부실채권은 2조3000억원으로 전분기 말보다 5000억원 늘었다. 기업여신은 1조7000억원으로 전분기보다 5000억원 증가했다. 가계여신은 5000억원으로 전분기와 유사한 수준에 머물렀다. 정리된 부실채권 규모는 2조9000억원으로, 전분기 대비 1000억원 증가했다.

부실채권 대비 대손충당금 잔액을 의미하는 대손충당금적립률은 205.6%로 전분기 말(181.6%) 대비 24.0%포인트 상승했다.

은행 부실채권 비율이 사상 최저치를 기록한 데에는 정부가 2020년 3월 말부터 중소기업·소상공인 대출 만기 연장 및 상환유예 조치를 이어온 영향이 큰 것으로 분석된다. 정부의 코로나19 금융 지원으로 착시 현상이 일어난 것으로 사실상 잠재 부실에 따른 리스크는 커지고 있는 셈이다.

금감원 관계자는 "대내외 경제충격에도 은행이 건전성을 유지해 본연의 자금공급 기능을 충실히 수행하도록 손실 흡수 능력 확충을 유도할 계획"이라며 "이를 위해 은행의 대손충당금 적립 내역을 분기별로 지속 점검하고 자본 비율이 취약한 은행들에 대해 자본 확충을 지도할 예정"이라고 말했다.

김수현 한경닷컴 기자 ksoohyun@hankyung.com

관련뉴스