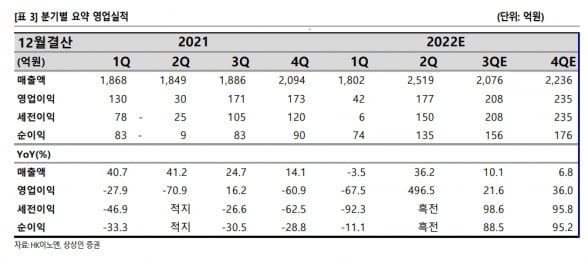

HK이노엔의 2022년 상반기 연결 재무제표 기준 매출은 4321억원, 영업이익은 219억원이었다. 전년 동기 대비 각각 16.2%와 36.9% 증가했다. 성장이 본격화되고 있다는 판단이다.

호실적은 항궤양제 ‘케이캡’이 크게 성장하면서다. 케이캡은 올 상반기에 498억원의 매출을 냈다. 작년 상반기보다 96.1% 늘었다. 현재 종근당과 공동 판매하고 있다. 지난 5월 출시한 구강붕해 제형은 HK이노엔이 직접 판매 중이다. 현재 월 매출은 10억원 내외로 추정된다. 연간 100억원대 제품으로 성장할 전망이다.

2022년 케이캡 매출은 작년 대비 34.1% 늘어난 1053억원으로 추산했다. 하태기 연구원은 “일본 소화성 궤양시장에서 ‘다케캡’의 침투율이 33% 내외인 것을 감안하면, 국내 침투율이 10%대인 케이캡의 성장 잠재력은 아직도 크다”며 “올해 대웅제약에서 경쟁제품 ‘펙수프라잔’이 출시됐는데, 현재 두 제품이 시장을 확장하며 동반 고성장하고 있다”고 말했다.

중국에서의 분위기도 긍정적이라고 했다. 중국 뤄신은 케이캡 정제를 지난 4월 말 출시했다. 22개성 중에서 10개성에 진출하는 등 분위기가 좋다는 설명이다. 현재 비급여 형태지만, 내년 초부터 급여품목으로 등재시켜 본격적인 매출 확대를 추진할 계획이다. HK이노엔이 받는 경상기술사용료(로열티)는 순매출의 10%대 초반으로 추정했다.

뤄신은 케이캡을 주사제로도 개발해 2026년 출시할 계획이다. 중국 소화성 궤양 정제시장은 1조400억원, 주사제 시장은 2조6000억원 내외다. 뤄신은 중국에서 내년 2000억원, 2027년 6000억원의 매출을 목표하고 있다. 하 연구원은 “HK이노엔은 올 2분기 뤄신으로부터 케이캡의 품목허가 및 출시에 따른 단계별기술료(마일스톤) 600만달러를 수익으로 계상했다”며 “뤄신의 매출 목표로 볼 때, 내년부터 중국 로열티 수입이 크게 주목을 받을 수 있다”고 했다.

미국에서의 후기 임상도 시작될 전망이다. HK이노엔은 지난 4월 케이캡의 미국 1상을 완료했다. 미국 후기 임상은 협력사인 세벨라의 자회사 브레인트리가 시작할 예정이다. 후기 임상에 진입하면 의미 있는 금액의 마일스톤이 인식될 것으로 전망했다.

하반기에도 긍정적인 실적을 낼 것으로 예상했다. 하 연구원은 “코로나19의 일상 전환으로 전문의약품과 ‘컨디션’ 매출이 회복되고, ‘가다실’의 가격인상 효과도 이어질 것”이라며 “3분기부터 수액제 신공장의 본격 가동 등이 매출 성장동력으로 작용할 것”이라고 말했다.

이어 “내년에도 케이캡의 고성장에 따른 수익성 개선이 가능하고, 2024년 종근당과 케이캡의 계약조건 개선 가능성 등을 감안하면 영업이익 전망이 특히 좋다”고 했다.

김예나 기자 yena@hankyung.com

관련뉴스