세계적인 물가 상승과 금리 인상 대응의 영향으로 경기 침체 우려가 깊어지고 있다. 최근 한국을 비롯해 경제협력개발기구(OECD) 주요국의 경제성장률 전망이 하향 조정되는 추세다. 코로나19 사태가 거시경제에 미치는 후폭풍이 만만치 않다고 할 수 있다. 한편으로 인구 감소 및 고령화로 인한 저성장 기조에서 차별화하기 위해 신기술 및 성장 트렌드를 쫓는 노력도 여전히 게을리할 수 없다. 이런 환경에서 투자에 대한 고민은 적지 않을 것이다. 장기적으로 위험자산 투자가 필수인 가운데 자산가격 변동으로 인한 위험을 관리할 수 있어야 성공적인 결과를 맞이할 수 있다. 금융투자에서 위험관리 및 장기투자 실행을 위해 갖춰야 할 조건에 대해 알아보자.

인컴투자는 이자, 배당, 임대료 등 소득을 발생시키는 자산에 투자하는 것을 말한다. 채권, 배당주, 부동산 등이나 이 자산들을 기초로 한 펀드 및 상장지수펀드(ETF)에 투자할 수 있다. 현금흐름이 발생하는 자산에 투자하는 이점은 다음 두 가지다.

인컴투자는 이자, 배당, 임대료 등 소득을 발생시키는 자산에 투자하는 것을 말한다. 채권, 배당주, 부동산 등이나 이 자산들을 기초로 한 펀드 및 상장지수펀드(ETF)에 투자할 수 있다. 현금흐름이 발생하는 자산에 투자하는 이점은 다음 두 가지다.첫째, 지속적으로 유입되는 현금흐름을 통해 자산가격 하락에 따른 손실을 좀 더 빨리 만회할 수 있다. 배당금이나 임대료 및 분배금 등의 정기적인 소득 발생이 자산시장에서의 가격 하락에 따른 자본손실을 상쇄해주기 때문이다.

둘째, 재투자에 따른 효과로 장기 투자 성과를 기대할 수 있다. 현금흐름이 발생하는 자산에 투자할 경우 자산가격이 하락할 때 유입되는 현금흐름으로 낮은 가격에 해당 자산을 추가 매입하는 일종의 적립식 투자를 시행할 수 있다. 이 같은 과정을 반복해 해당 자산의 평균 매입단가를 낮추고 자산가격이 회복될 때 더 빠른 속도로 수익률을 회복시킬 수 있다.

부동산, 고속도로 항만 철도 등 인프라 시설, 천연자원 등 실물자산에 간접투자하는 방법은 이를 기초로 한 펀드와 리츠(REITs) 등에 투자하는 것이다. 부동산과 인프라 시설 등은 임대료 또는 운영 수익으로 발생하는 분배금이 인컴으로 제공된다.

부동산, 고속도로 항만 철도 등 인프라 시설, 천연자원 등 실물자산에 간접투자하는 방법은 이를 기초로 한 펀드와 리츠(REITs) 등에 투자하는 것이다. 부동산과 인프라 시설 등은 임대료 또는 운영 수익으로 발생하는 분배금이 인컴으로 제공된다.이들은 주식, 채권 등 전통적 위험자산과 다른 가격 흐름을 보여준다. 이 때문에 포트폴리오의 변동성을 낮추는 분산투자 효과를 거두는 데 도움이 된다. 요즘처럼 물가와 금리가 강세를 띠는 국면에서 이런 실물자산이 수익을 올려줄 수 있어 주식 및 채권으로부터의 손실을 보완하게 된다.

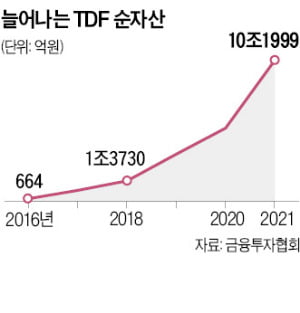

타깃인컴펀드(TIF)와 타깃데이트펀드(TDF)는 위의 세 가지 조건을 비교적 잘 갖춰 위험관리와 장기투자를 실행하는 데 효과적으로 활용될 수 있다. 생애주기상 연금자산의 투자 시기와 인출 시기에 맞춰 각각의 펀드 투자 비중, TDF의 목표시점(빈티지) 등을 선택할 수도 있다.

퇴직연금에서의 디폴트옵션 선택을 앞두고 TDF, TIF 등 자산배분형 펀드상품의 장기 성과를 미리 파악해 두는 것도 나쁘지 않다.

박영호 미래에셋투자와연금센터 이사

관련뉴스