올해 공모주시장이 침체기에 접어들었음에도 이런 관행은 여전히 지속되고 있는 것으로 확인됐다. 뻥튀기 청약은 공모가를 높이고, IPO 시장을 왜곡시켜 결국 개인투자자와 발행사(기업), 기관투자가 등 모든 시장 참여 주체에 피해를 준다는 비판이 제기되고 있다.

이런 문제가 논란이 되자 금융당국은 뒤늦게 제도 개선에 나섰다. 지난 5월부터 △투자일임업 등록 후 2년을 경과하거나 △일임재산 규모가 50억원 이상인 투자일임사만 수요예측에 참여할 수 있도록 한 것이다.

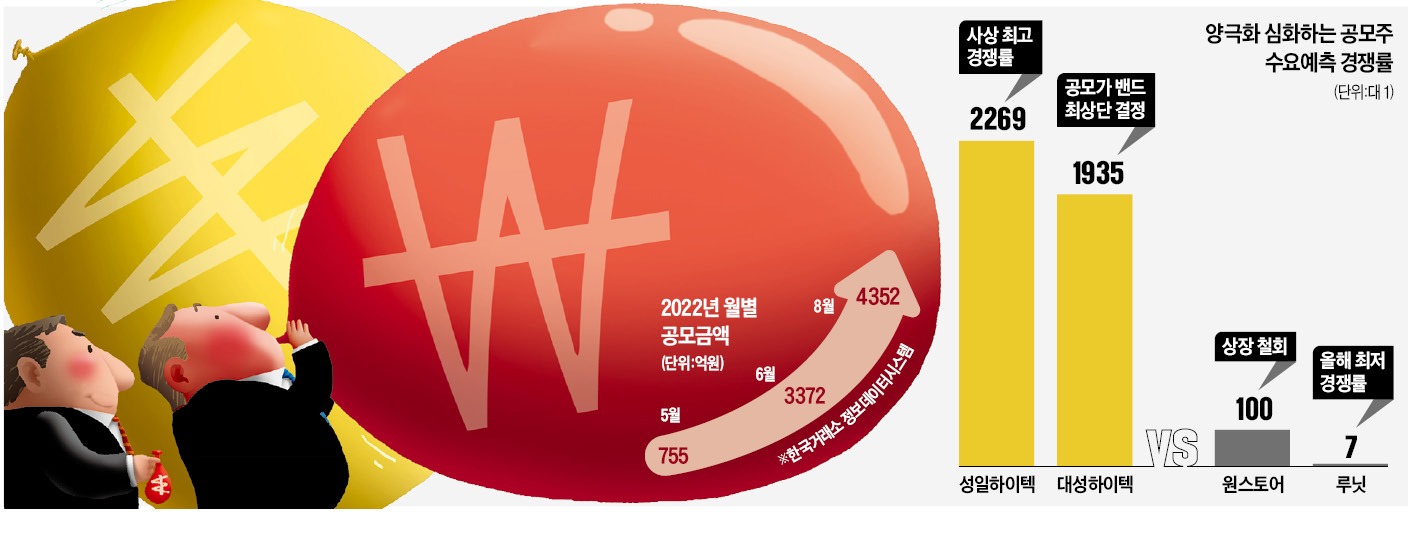

하지만 한국경제신문이 윤창현 국민의힘 의원을 통해 입수한 ‘성일하이텍 기관투자가 수요예측’ 자료에 따르면 제도 개선 이후에도 뻥튀기 청약은 여전히 횡행하는 것으로 확인됐다. 공모가격 기준으로 시가총액 6000억원짜리인 성일하이텍 IPO 수요예측에 최소 142조원의 기관투자가 자금이 몰리며 경쟁률이 2269.7 대 1에 달했기 때문이다.

금융투자업계에선 당국의 제도 개선 방향이 수요예측의 참여 문턱을 높인 것이지 뻥튀기 청약 자체를 방지하는 것은 아니기 때문에 이런 일이 되풀이되고 있다고 설명한다.

한 증권사 IPO 담당자는 “규정상 최대 청약 한도에 제한이 없다 보니 최대치를 주문하는 게 당연한 분위기”라며 “성일하이텍뿐만 아니라 최근 경쟁률이 높았던 딜에는 모두 뻥튀기 청약이 섞여 있다”고 말했다.

먼저 수요예측의 주요 목적인 ‘가격 발견기능’을 떨어뜨린다는 지적이다. 국내 IPO 시장은 기관투자가 수요예측 결과를 반영해 공모가가 결정된다. 이를 토대로 개인투자자와 기관투자가를 대상으로 한 일반청약이 이뤄진다. 황세운 자본시장연구원 연구위원은 “뻥튀기 청약으로 수요가 부풀면 적정 가격보다 공모가가 높게 결정될 수 있다”며 “상장 이후 주가 상승분이 줄어들어 투자자가 피해를 볼 수 있다”고 말했다.

최근 공모주시장에 한파가 몰아치면서 뻥튀기 청약이 공모주 양극화를 심화시킨다는 지적도 나온다. 지난 7월 7~8일 수요예측을 진행한 루닛은 기관투자가 수요예측에서 7.1 대 1의 저조한 경쟁률을 기록했다.

기관투자가들이 흥행이 예상되는 공모주엔 뻥튀기 청약을 하고, 부진할 것 같은 종목에는 실수요로 주문하면서 공모주 시장의 왜곡을 불러일으키고 있다. 뻥튀기 청약 없이 저조한 경쟁률을 기록한 기업들은 IPO를 통한 자금 조달 과정에서 더 큰 어려움을 겪는다.

펀드 규모(순자산)의 10%만 청약하는 일부 공모 운용사가 피해를 보고 있다는 목소리도 나온다. 공모펀드의 경우 펀드 내 한 종목 비중이 10%를 넘기면 자본시장법을 위반하기 때문이다.

금융위원회와 금융감독원은 수요예측과 관련해 추가적인 제도 개선을 검토 중이지만 대책이 언제 나올지는 미지수다. 금융위 관계자는 “주관사(증권사)가 수요예측 참여 기관의 자금조달 능력을 확인하는 등 주관사의 책임을 강화하는 방안을 논의 중”이라며 “연내 대책 발표를 목표로 하고 있다”고 말했다.

서형교/이동훈 기자 seogyo@hankyung.com

관련뉴스