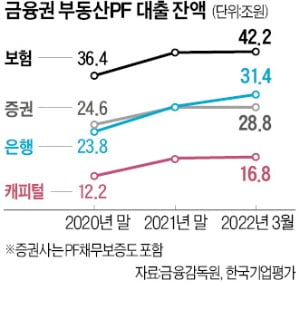

금융감독원이 윤창현 국민의힘 의원에게 제출한 자료에 따르면 지난 3월 말 기준 증권사의 부동산 PF 대출 잔액은 4조1750억원, PF 채무보증 규모는 24조6675억원이었다. 2020년(합계 24조5897억원)보다 17% 증가했다. 2019년 1.9%였던 PF 대출 연체율은 4.7%까지 치솟았다. 3월 말 기준 PF 대출 규모가 42조2472억원으로 금융권에서 가장 큰 보험사도 연체율이 작년 말 0.07%에서 0.31%로 3개월 새 네 배 넘게 뛰었다.

금융감독원이 윤창현 국민의힘 의원에게 제출한 자료에 따르면 지난 3월 말 기준 증권사의 부동산 PF 대출 잔액은 4조1750억원, PF 채무보증 규모는 24조6675억원이었다. 2020년(합계 24조5897억원)보다 17% 증가했다. 2019년 1.9%였던 PF 대출 연체율은 4.7%까지 치솟았다. 3월 말 기준 PF 대출 규모가 42조2472억원으로 금융권에서 가장 큰 보험사도 연체율이 작년 말 0.07%에서 0.31%로 3개월 새 네 배 넘게 뛰었다.시행사가 착공부터 분양 준공까지 필요한 자금을 조달하는 PF는 경기 민감성이 높아 부동산금융 중에서도 가장 위험이 큰 사업으로 꼽힌다. 그간 금융회사들은 집값 상승과 저금리 기조 등에 힘입어 부동산 PF를 공격적으로 확대했다.

한국신용평가에 따르면 3월 말 국내 주요 증권사 24곳의 PF 대출과 브리지론 비중은 전체 자기자본의 39%에 달한다. 소형사는 이 비중이 49%에 이른다. 영업자산 대비 PF 대출·브리지론 비중이 2016년 6.9%였던 캐피털사도 3월 말 14.7%까지 상승했다.

하지만 금리 인상과 원자재값 급등 여파가 이어지고 부동산 경기가 악화하면서 금융사도 부실 리스크가 커졌다. 공사가 중단되면 시행사부터 시공사, 그리고 이들에 돈을 빌려준 금융사까지 줄도산할 수 있기 때문이다.

캐피털과 저축은행에서 급증한 브리지론에도 경고등이 켜졌다. 본PF 대출 이전에 사업부지 취득, 인허가 등 운영자금에 필요한 자금을 토지 담보로 빌려주는 브리지론은 사실상 부동산 PF지만 일반 토지담보대출로 분류되면서 규제 밖에서 빠르게 불어났다. 한국기업평가는 “부동산 개발사업의 수익성 저하로 브리지론의 본PF 전환이 지연되면서 부실 가능성이 커졌다”며 “특히 캐피털사 브리지론은 51%가 중·후순위여서 전액 손실 위험이 크다”고 분석했다.

빈난새/장현주 기자 binthere@hankyung.com

관련뉴스