지배구조 개편 계획을 발표한 한화솔루션이 주식 공개매수에 나선다. 최근 금융위원회가 물적분할 대책으로 제시한 주식매수청구권을 선제적으로 시행해 주주 권익을 보호하겠다는 이유에서다.

26일 금융감독원 전자공시시스템에 따르면 한화솔루션은 이달 26일부터 다음달 17일까지 공개매수에 나선다. 매수가격은 보통주의 경우 주당 5만1000원, 우선주는 4만7669원이다. 공개 매수가는 물적분할 공시 전날 종가(5만1000원·지난 22일)와 자본시장법상 주식매수청구가액 중 높은 가격으로 결정됐다. 주식 매도를 원하는 주주들은 NH투자증권 창구를 통해 매도를 신청하면 된다.

매수예정수량은 보통주 136만2800주(발행주식총수의 0.71%), 우선주 1만500주(0.01%)다. 응모 주식 수가 공개매수 예정 주식 수에 미달하는 경우 응모 주식 전부를 매수한다. 응모 주식 수가 공개매수 예정 주식 수를 초과하는 경우에는 비례배분해 매수한다. 예컨대 회사가 10주를 공개매수하는데 A 주주가 10주, B 주주가 8주, C 주주가 2주를 응모했다면 경쟁률은 2 대 1이 된다. 비례배분하면 회사는 A로부터 5주, B에게 4주, C에게 1주를 매수한다.

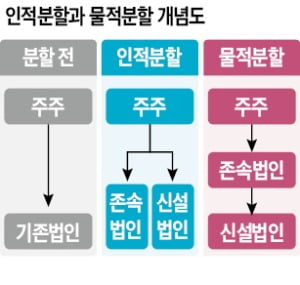

이번 공개매수는 물적분할 관련 일반주주 보호 차원에서 진행된다. 한화솔루션은 지난 23일 백화점사업인 한화갤러리아와 첨단소재 부문(한화첨단소재·자동차 경량 소재와 EVA 시트 부문)을 분할하겠다고 밝혔다. 한화갤러리아는 인적분할하고, 한화첨단소재는 물적분할한다.

한화솔루션 관계자는 공개매수 목적에 대해 “최근 금융위가 발표한 ‘물적분할 시 주식매수청구권 부여’에 대한 취지를 고려해 주주 권익 보호 차원의 공개매수를 진행한다”고 밝혔다.

이달 초 금융위원회는 물적분할 대책으로 주식매수청구권을 도입하겠다고 발표했다. 당초 금융위는 오는 4분기 중으로 자본시장법 시행령을 개정해 주식매수청구권을 도입할 계획이었지만, 한화솔루션이 법 개정 전에 공개 매수에 나서겠다고 밝힌 것이다.

업계에서는 한화솔루션의 결정을 두고 긍정적 평가가 나온다. 정부의 물적분할 대책이 시행되기 전에 ‘꼼수’로 물적분할 계획을 발표한 일부 기업과 달리 한화솔루션은 주주 보호 대책을 선제적으로 내놨기 때문이다.

한 업계 관계자는 “최근 정부가 물적분할 대책을 발표한 상황에서 대기업으로서 이를 거스르는 결정을 하기 어려웠을 것”이라며 “소액주주가 보유한 주식 비율이 52.76%(지난 2분기 말 기준)에 달한다는 점에서 일반주주와 기관투자가 등도 고려한 것으로 보인다”고 설명했다.

증권가에서도 이번 지배구조 개편으로 한화솔루션의 태양광 사업이 더욱 돋보일 것이라는 분석이 나온다. 조현렬 삼성증권 연구원은 "이번 인적분할 및 물적분할은 한화솔루션이 신재생 에너지 중심으로 사업모델을 개편한다는 것을 시사한다"며 "한화솔루션의 다양한 사업영역이 밸류에이션(실적 대비 주가 수준) 할인 요인으로 작용해온 만큼 사업구조 단순화 및 핵심사업이 집중돼 기업가치에 긍정적"이라고 설명했다.

한화솔루션은 이날 오후 1시 기준 5.43% 내린 4만7000원에 거래중이다. 이날 한화그룹이 대우조선해양 인수를 추진한다는 소식이 전해지면서 한화그룹주가 일제히 약세를 보이고 있다.

서형교/이동훈 기자 seogyo@hankyung.com

관련뉴스