5일 윤창현 국민의힘 의원이 금융감독원에서 받은 국정감사 자료에 따르면 올 6월 말 기준 저축은행의 부동산 PF 익스포저(위험 노출액)는 10조8000억원이었다. 작년 말(9조5000억원)보다 14%, 2020년 말(6조9000억원)에 비하면 56% 늘어났다. 부동산 PF 대량 부실이 촉발한 ‘저축은행 사태’ 직전인 2010년(12조2000억원) 후 최대 규모다. 올 들어 연체율도 올랐다. 저축은행 부동산 PF 연체율은 작년 말 1.2%로 수년간 하락 추세였지만 올 6월 말에는 1.8%로 상승 반전했다.

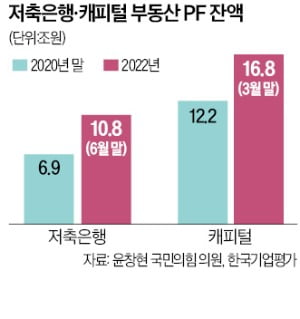

5일 윤창현 국민의힘 의원이 금융감독원에서 받은 국정감사 자료에 따르면 올 6월 말 기준 저축은행의 부동산 PF 익스포저(위험 노출액)는 10조8000억원이었다. 작년 말(9조5000억원)보다 14%, 2020년 말(6조9000억원)에 비하면 56% 늘어났다. 부동산 PF 대량 부실이 촉발한 ‘저축은행 사태’ 직전인 2010년(12조2000억원) 후 최대 규모다. 올 들어 연체율도 올랐다. 저축은행 부동산 PF 연체율은 작년 말 1.2%로 수년간 하락 추세였지만 올 6월 말에는 1.8%로 상승 반전했다.저축은행보다 더 문제가 되는 건 캐피털업계다. 캐피털사는 지난 수년간 주력 사업이던 자동차 할부사업의 경쟁이 심해지자 부동산 PF 대출로 눈을 돌렸다. 한국기업평가에 따르면 주요 캐피털사의 부동산 PF 대출 잔액은 지난 3월 말 기준 16조8000억원으로 2020년 말(12조2000억원)보다 40%가량 늘었다. 하지만 이는 빙산의 일각에 불과하다는 지적이다. 브리지론처럼 사실상 부동산 PF지만 일반 토지담보대출로 분류되는 여신이 상당하기 때문이다. 나이스신용평가가 18개 캐피털사의 부동산 개발 관련 대출을 분석한 결과 실질 익스포저는 23조6000억원에 달했다.

캐피털사가 내준 부동산 PF 대출도 연체가 늘어나는 추세다. 금감원에 따르면 현대 KB 하나 등 국내 대형 캐피털 3사의 부동산 PF 연체율은 작년 말 0%에서 올 3월 말 1.07%(평균)로 뛰었다. 금리 인상, 원자재값 급등 등의 충격이 이어지고 부동산 경기가 악화하면서 공사 중단이 속출해서다.

금융권에선 저축은행 사태 이후 규제가 강화된 저축은행보다 캐피털 업권의 리스크가 더 크다고 우려하고 있다. 안동현 서울대 교수는 “다음 위기가 온다면 PF에서 시작될 것이란 위기감이 크다”며 “금융당국이 캐피털사의 부동산 PF 사업 전수조사를 서두르고 부실 위험이 높은 곳에는 선제적으로 부실 처리 계획을 세워야 한다”고 말했다.

빈난새 기자 binthere@hankyung.com

관련뉴스