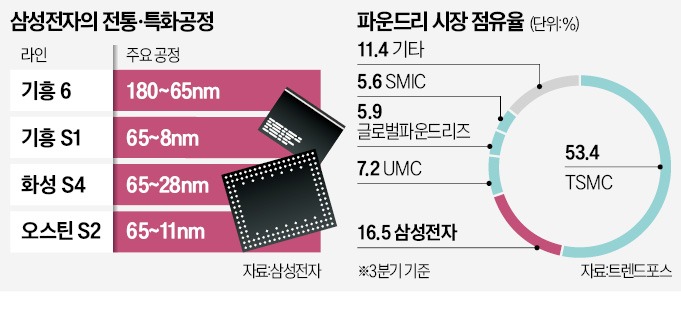

최근 2~3년간 삼성전자는 대만 TSMC와 파운드리(반도체 수탁생산) 초미세공정 시장에서 치열한 경쟁을 벌였다. 두 회사는 5나노미터(㎚, 1㎚=10억분의 1m), 3㎚ 공정 등에서 ‘최초 양산’ 타이틀을 놓고 엎치락뒤치락했다. 하지만 시장점유율(올 3분기 TSMC 53.4%, 삼성전자 16.5%)만 놓고 보면 ‘경쟁’이란 말이 무색할 정도로 격차가 상당하다. TSMC가 압도적인 생산능력을 바탕으로 파운드리 시장의 절반 이상을 차지하는 ‘전통·특화 공정’ 분야를 장악하고 있어서다.

전통 공정은 10㎚, 14㎚, 28㎚, 65㎚, 180㎚ 등 파운드리업체들이 과거부터 기술 개발을 이어오는 과정에서 탄생한 ‘표준’ 공정이다. 쉽게 말해 ‘구식’이란 뜻이다. 특화 공정은 전통 공정을 특정 고객사에 맞게 맞춤형으로 개량한 것이다.

TSMC의 이 같은 전략은 통했다. 올 3분기(7~9월) 기준 TSMC 매출의 46%가 전통·특화 공정에서 나왔을 정도다. 7㎚, 5㎚, 4㎚ 같은 최첨단 공정이 필요하지 않은 고객사도 많기 때문이다.

예컨대 퀄컴, 애플 등 스마트폰용 칩이 필요한 고객사들은 파운드리업체의 5㎚, 4㎚ 공정을 이용하지만 NXP 같은 자동차용 반도체 생산업체는 28㎚ 공정을 주로 이용한다. 현재 시점에서 자동차용 반도체는 스마트폰에 들어가는 칩처럼 작고, 빠르고, 효율적일 필요성이 크지 않아서다.

후발주자로서 삼성전자는 그동안 기술 경쟁에 초점을 맞춰 ‘TSMC의 경쟁자’란 이미지를 굳히는 데 주력했다. 2019년 극자외선(EUV) 노광 장비를 활용한 7㎚ 공정을 가장 먼저 선보인 게 대표적이다. 지난 6월 3㎚ 공정 양산을 세계 최초로 시작하고, 이달 초 ‘2027년 1.4㎚ 공정 양산’을 선언한 것도 이런 이유에서다. 하지만 좀처럼 좁혀지지 않는 TSMC와의 매출 격차를 축소하기 위해선 전통·특화 공정에 눈을 돌릴 필요성이 커졌다. TSMC의 텃밭을 차지하지 않고서는 ‘2030년 파운드리 세계 1위 달성’은 불가능하기 때문이다.

삼성전자는 자동차용칩, RF(무선주파수)칩을 제조하는 8㎚ 공정의 투자를 강화해 내년 생산능력을 2019년 대비 1.5배 수준까지 끌어올릴 계획이다. 이미지센서와 관련해선 기존 28㎚에 더해 프리미엄 이미지센서용 17㎚ 공정을 도입한다. 반도체업계 관계자는 “TSMC의 고객사를 얼마나 많이 빼앗아올 수 있을지가 1위 달성의 관건이 될 것”이라고 말했다.

황정수 기자 hjs@hankyung.com

관련뉴스