이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

지난달 미국 증시에서 기업공개(IPO)를 통해 기업이 조달한 자금이 최근 10년 내 최저치를 기록했다. 기업들의 인수합병(M&A) 규모도 절반 가까이 감소했다. 미국 중앙은행(Fed)의 고강도 긴축 정책 때문이라는 분석이 나온다.

6일(현지시간) 월스트리트저널(WSJ)은 금융정보업체 딜로직의 조사 결과를 인용해 지난달 미국에 상장된 기업의 IPO 규모가 전년 동기(238억달러·약 33조3900억원) 대비 95% 줄어든 16억달러로 집계됐다고 보도했다. 이는 2011년 이후 최저치다.

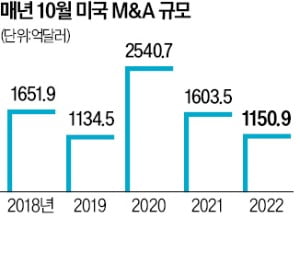

6일(현지시간) 월스트리트저널(WSJ)은 금융정보업체 딜로직의 조사 결과를 인용해 지난달 미국에 상장된 기업의 IPO 규모가 전년 동기(238억달러·약 33조3900억원) 대비 95% 줄어든 16억달러로 집계됐다고 보도했다. 이는 2011년 이후 최저치다.지난해에 비해 M&A 규모도 줄었다. 올해 9월과 10월 두 달간 미국 내 M&A 규모는 2190억달러로 작년 같은 기간에 비해 43% 감소했다. WSJ는 “월가가 10년 만에 가장 조용하다”고 분위기를 전했다. 월가가 얼어붙은 까닭은 Fed가 인플레이션을 억제하기 위해 이례적인 속도로 기준금리를 인상하면서 경기 침체 우려가 불거지고 이자 비용이 치솟았기 때문이다. WSJ는 올해부터 내년까지 미국 기업들이 감당해야 할 이자 비용이 최소 2000억달러로 추산된다고 보도했다.

경기 침체 우려와 함께 안전 자산 선호 현상도 짙어졌다. 이에 따라 대출채권담보부증권(CLO) 발행은 전년(430억달러) 대비 97% 감소한 13억달러 수준으로 쪼그라들었다. CLO는 신용도가 낮은 기업에 대한 은행의 대출채권을 묶어 이를 담보로 발행하는 채권으로, 자산유동화증권(ABS)의 일종이다. 기업들이 인수 자금을 마련하기 위해 피인수 기업의 자산을 담보로 발행한다.

박주연 기자 grumpy_cat@hankyung.com

관련뉴스