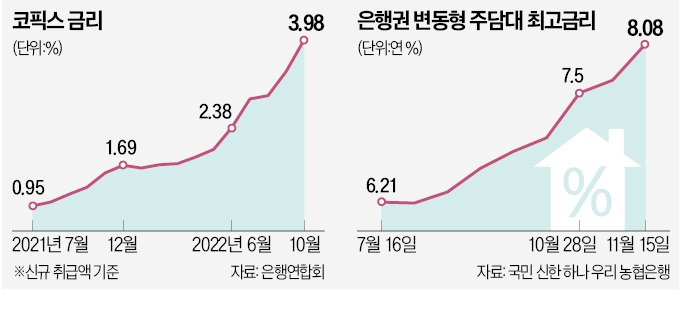

고금리 예·적금이 늘어날수록 은행의 자금조달 비용은 증가한다. 이는 주택담보대출 변동금리와 전세자금대출 금리의 기준이 되는 코픽스(COFIX·자금조달비용지수)를 끌어올린다. 코픽스가 올랐다는 것은 은행의 조달비용, 즉 원가가 뛰었다는 뜻이다. 한국은행의 기준금리 인상→은행 고금리 예·적금 증가→코픽스 인상→대출금리 상승으로 이어지는 구조다. 예금금리 상승이 대출금리를 끌어올려 차입자들의 이자 부담이 한층 커질 것이란 우려가 나온다.

은행들이 예금금리를 올리는 것은 은행채 발행이 줄면서 자금 조달에 애를 먹고 있어서다. 지난달 신용도 높은 은행채가 쏟아지면서 일반 회사채 수요가 줄어들자 금융당국은 은행들에 은행채 발행을 자제할 것을 권고했다. 이달 들어 지난 11일까지 은행채 발행액은 7조3800억원으로 7조4300억원인 상환액에 못 미쳤다. 순발행액(발행액-상환액)은 -500억원으로 집계됐다. 다른 조달처인 양도성 예금증서(CD) 금리도 글로벌 금융위기가 불거진 2009년 이후 처음으로 연 4%에 육박할 정도로 가파르게 뛰었다. 한 시중은행 자금담당 임원은 “은행채 발행이 사실상 막힌 상황에서 저원가성 예금이 빠져나가고 있어 정기예금 금리를 올려서라도 자금을 조달할 수밖에 없다”고 했다.

신규 취급액 코픽스보다 금리 상승분이 늦게 반영돼 금융당국이 관련 대출상품을 추천했던 신잔액 코픽스(2.36%)도 한 달 새 0.32%포인트 높아졌다. 2019년 6월 신잔액 코픽스 도입 이후 최대치로, 상승폭도 역대 가장 커 신잔액 코픽스 적용 차입자들의 이자 부담이 커질 것으로 예상된다.

지난해 7월 연 3% 금리로 5억원의 변동금리 주담대(30년 만기·원리금 균등상환)를 받았다면 월 이자액은 210만원이었지만, 1년간 코픽스 상승률(0.95%→3.98%)만큼 대출금리가 오르면서 월 이자가 300만원으로 껑충 뛴다. 연간 이자 부담 증가액은 1080만원에 이른다.

전세자금대출 금리도 국민은행의 경우 연 5.24~6.64%에서 연 5.82~7.22%로 금리 상단이 연 7%를 넘어서게 됐다. 전세대출의 94%가 변동금리형이어서 이자 부담 급증과 함께 부실화 우려까지 제기된다. 20~30대가 전세 대출자의 61.6%를 차지해 금리 인상의 직격탄을 맞을 가능성이 크다.

김보형 기자 kph21c@hankyung.com

관련뉴스