이 기사는 11월 29일 17:23 마켓인사이트에 게재된 기사입니다.

석유화학업체 여천NCC의 기업어음 신용등급이 하향 조정됐다. 유가 상승과 국내외 설비 증설로 수익성이 악화한 영향이다.

한국신용평가는 28일 수시 평가를 통해 여천NCC의 제74회 외 무보증사채 신용등급을 A+(안정적)에서 A+(부정적)으로 변경했다. 또 정기 평가를 통해 기업어음 신용등급을 A1에서 A2+로 하향 조정했다.

업황 부진으로 영업적자가 지속되고 있는 데다 영업 창출 현금이 축소되면서 재무 부담이 커지고 있다는 판단에서다. 앞서 한국기업평가도 지난 6월 수익성 저하와 차입금 확대 등을 이유로 여천NCC의 등급 전망을 'A+(부정적)'로 변경했다.

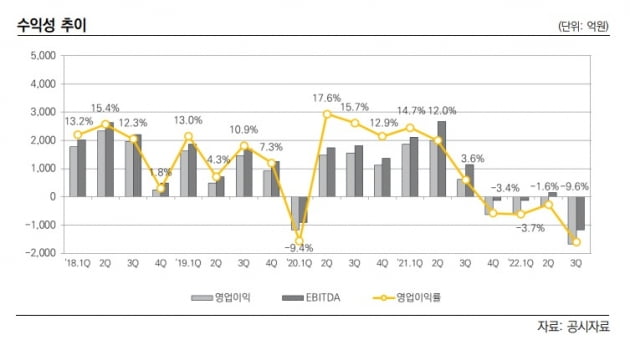

여천NCC는 올 초 러시아 우크라이나 전쟁과 중국의 제로 코로나 정책 등으로 전방 수요가 위축되면서 4개 분기 연속 영업적자를 이어가고 있다. 올해 1~3분기 누적 영업적자는 2624억원에 이른다. 적자 규모는 올 1분기 623억원에서 지난 3분기 1663억원으로 증가했다.

여천NCC는 올 초 러시아 우크라이나 전쟁과 중국의 제로 코로나 정책 등으로 전방 수요가 위축되면서 4개 분기 연속 영업적자를 이어가고 있다. 올해 1~3분기 누적 영업적자는 2624억원에 이른다. 적자 규모는 올 1분기 623억원에서 지난 3분기 1663억원으로 증가했다.지난해 하반기부터 유가 상승으로 원가 부담이 커졌고 경쟁사들이 공격적으로 설비를 증설하면서 이익 창출력이 약화하기 시작했다. 지난 2월 인명사고가 발생해 일부 설비가 약 2개월간 가동이 중단된 것도 실적에 악영향을 미쳤다. 여기에 중국의 봉쇄 정책과 러시아 우크라이나 전쟁 장기화로 수요가 감소했다.

한신평은 "글로벌 긴축 기조와 중국 내 코로나19 확산 등으로 전방 수요가 단기간 내에 회복되기 어려울 것"이라며 "경기변동에 취약한 업스트림 위주의 제품 포트폴리오 등을 감안하면 저조한 수익성이 당분간 지속될 것으로 보인다"고 내다봤다.

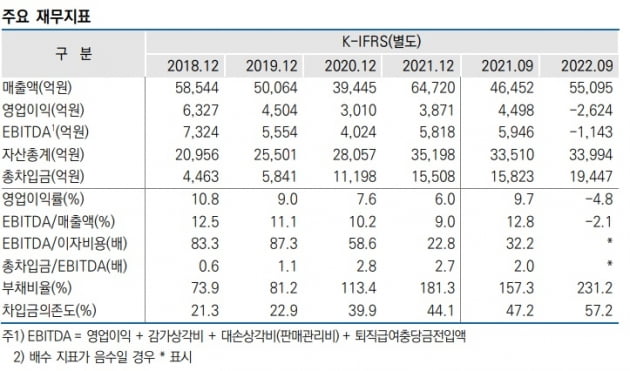

공장 설비 투자로 차입금이 늘어나면서 재무 안정성도 흔들리고 있다. 이 회사는 2018년부터 2021년까지 연평균 약 4175억원을 배당금으로 지급해왔다. 같은 기간 공장 증설에 9162억원을 투자하면서 차입금이 지속해서 증가했다.

여천NCC의 순차입금은 2018년 말 4331억원에서 지난해 말 1조6000억원, 올 3분기 기준 1조7000억원으로 늘어났다. 올해는 배당을 실시하지 않았지만, 3분기까지 누적 상각전영업이익(EBITDA)이 적자를 낸 탓에 재무 부담이 지속되고 있다.

업황 전망도 밝지 않다. 석유화학산업은 지난해 하반기부터 유가 상승, 공급 부담, 수요 둔화 등 삼중고를 겪고 있다. 금리 인상 기조와 글로벌 경기 침체, 최근 중국의 코로나19 확산에 따른 방역 조치 강화 등을 고려하면 전방 수요가 회복되기까지 시간이 걸릴 것으로 예상된다.

공급 측면에서도 내년 국내외 설비 증설이 이어지고 정유사들이 석유화학산업에 진출하고 있어 경쟁이 심화하고 있다. 중국의 자급률도 높아져 중장기적으로 수익성이 개선되기 어렵다는 전망이 나온다.

여천NCC의 부채비율은 지난해 9월 157.3%에서 올 9월 231.2%로 증가했고 차입금 의존도도 47.2%에서 57.2%로 늘었다. 한신평은 전방 수요 회복 여부와 글로벌 설비 증설 등에 따른 주요 제품 스프레드 변동 폭, 주주사에 대한 배당금 지급 수준, NCC/BD 투자 성과 등을 중점적으로 모니터링할 계획이다.

전예진 기자 ace@hankyung.com

관련뉴스