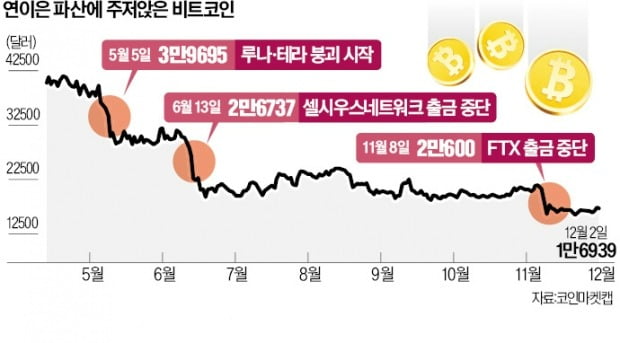

비관론에 힘이 실리는 건 암호화폐 업체의 부도가 전염병처럼 번지고 있어서다. FTX에 이어 암호화폐 대출업체 블록파이가 파산을 신청한 가운데 다음은 어느 업체가 파산 목록에 오를지 관심이 쏠리고 있다. 제네시스 글로벌 캐피털은 최근 암호화폐 도미노 붕괴의 핵심 축으로 꼽힌다. 루나·테라 사태로 12억달러 손실을 입은 데다 FTX로 2억달러의 자금을 또다시 날렸다. 이 업체가 파산을 신청하면 125억달러에 달하는 암호화폐 대출이 상환 수순을 밟게 된다.

FTX 여파가 여기서 그치지 않을 수 있다는 우려도 나온다. 제네시스의 모회사 디지털커런시그룹(DCG)은 또 다른 자회사인 그레이스케일이 운용하는 그레이스케일비트코인신탁(GBTC)에 13조원어치의 비트코인, 4조7000억원어치의 이더리움을 각각 맡겨놨다. 암호화폐 정보 플랫폼인 쟁글은 “이 정도면 시장을 가라앉히고도 남을 물량”이라며 “제네시스의 자금난을 해소하지 못하면 GBTC의 해체 시나리오도 충분히 가능한 상황”이라고 분석했다. 암호화폐 평가 플랫폼인 메사리의 라이언 셀키스 최고경영자(CEO)도 “DCG는 암호화폐 생태계에서 시스템적으로 가장 중요한 회사 중 하나”라며 “일단 제네시스에서 발생한 10억달러의 ‘구멍’을 메워야 ‘전염’을 막을 수 있을 것”이라고 했다.

더 큰 문제는 스테이블코인 발행사인 테더가 내준 USDT 대출이다. 테더 재단에 따르면 지난 9월 말 기준 USDT 대출액은 61억달러(전체 자산의 9%)에 달했다. 지난 6월 파산한 셀시우스네트워크가 비트코인을 담보로 USDT 대출을 받았다. 그런데 대출을 떼인 데다 담보 가치가 급락하면서 투자자들에게 USDT를 1 대 1로 현금을 돌려줄 자산이 충분한지 의심을 받게 된 것이다. 금융시장 정보업체인 크레인 데이터의 피터 크레인 대표는 “재정이 건전하다면서 공개하지 않는 이유가 무엇인지 모르겠다”고 지적했다.

기관투자가들이 암호화폐 시장을 대거 이탈할 가능성도 점쳐진다. 최근 뱅크오브아메리카(BoA)는 투자자들에게 보낸 서한에서 코인베이스에 대한 투자의견을 ‘매수’에서 ‘중립’으로 하향 조정하며 세 가지 이유를 들었다. 구체적으로 △FTX 파산으로 암호화폐에 대한 신뢰 붕괴 △다른 업체에 대한 여파 가능성 △암호화폐의 제도권 진입 지연 등이다.

미국 벤처업계의 ‘큰손’인 세쿼이아캐피털과 세계 최대 자산운용사 블랙록, 삼성전자의 자회사인 삼성넥스트 등도 FTX 투자로 큰 손실을 입었다. 래리 핑크 블랙록 CEO는 “FTX에 2400만달러를 투자했다”며 “암호화 기술은 여전히 중요하지만 대부분의 암호화폐 기업은 우리 곁에서 사라질 것”이라고 말했다. 로스틴 베넘 미국 상품선물거래위원장은 FTX 청문회에서 “발생할 수 있는 모든 위법행위를 포괄하기 위해 상원에 발의된 ‘디지털상품 소비자보호법을 재검토해야 한다”고 강조했다.

국내에서도 암호화폐의 제도권 진입을 앞두고 진통이 잇따르고 있다. 개별 암호화폐의 법적 성격부터 문제가 되고 있다. 가령 위믹스는 ‘투자계약증권’이 아니냐는 논란에 휩싸였다. 투자계약증권으로 판명 나면 금융감독원의 증권신고서 심사를 거쳐 유가증권시장에서 거래돼야 한다.

국내에서도 암호화폐의 제도권 진입을 앞두고 진통이 잇따르고 있다. 개별 암호화폐의 법적 성격부터 문제가 되고 있다. 가령 위믹스는 ‘투자계약증권’이 아니냐는 논란에 휩싸였다. 투자계약증권으로 판명 나면 금융감독원의 증권신고서 심사를 거쳐 유가증권시장에서 거래돼야 한다.허위 공시도 고질적인 리스크로 꼽힌다. 위메이드는 당초 유동화된 위믹스 물량이 없다고 공시했지만 금감원 전자공시시스템(DART)에 올라온 위메이드 분기보고서에는 위믹스 토큰 유동화에 따른 선수수익(1460억원)이 반영돼 있었다. 이는 이번 위믹스 상장 폐지의 핵심 사유로 작용했다.

박진우 기자 jwp@hankyung.com

관련뉴스