올해 상장을 철회한 기업 수가 역대 최고치를 기록할 전망이다. 증시 침체 여파로 공모기업의 가치가 하락한 데다 기관투자가들의 유동성이 마르면서다. 기업공개(IPO)를 통한 자금 조달과 투자금 회수 통로가 막혀 자금 경색이 심화할 수 있다는 우려가 나온다.

올해 상장을 철회한 기업 수가 역대 최고치를 기록할 전망이다. 증시 침체 여파로 공모기업의 가치가 하락한 데다 기관투자가들의 유동성이 마르면서다. 기업공개(IPO)를 통한 자금 조달과 투자금 회수 통로가 막혀 자금 경색이 심화할 수 있다는 우려가 나온다. ○찬바람 부는 IPO 시장

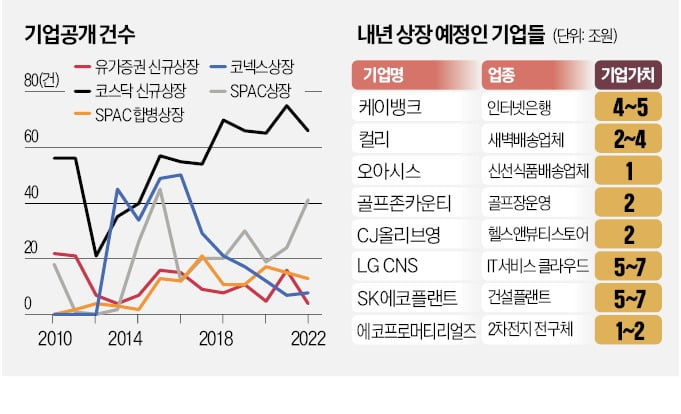

12일 한국거래소에 따르면 올 들어 기업공개(IPO)를 철회한 기업은 총 13곳으로 늘었다. 지난 6일 통신용 반도체 설계기업 자람테크놀로지가 수요예측에서 실패해 상장을 접었다. 올초엔 현대엔지니어링이 상장을 접었고 5월 태림페이퍼, 원스토어, SK쉴더스 등이 줄줄이 수요예측에서 고배를 마셨다. 코로나19 이후 골프 열풍으로 사상 최대 실적을 기록한 골프존커머스도 기관투자가로부터 외면받았다. 브랜드 인지도가 높고 실적이 좋은 기업에도 기관투자가들의 자금이 몰리지 않고 있다. 전자책 플랫폼 밀리의서재와 바이오인프라, 제이오 등도 투자자들의 마음을 사로잡는 데 실패했다. 공모기업의 가치가 하락하고 상장 후 주가가 상승할 유인이 줄어들자 투자자들이 빠져나가고 있다는 분석이다. 수요예측 문턱을 넘지 못하는 기업들이 쌓이자 ‘대어’로 꼽혔던 CJ올리브영, 라이온하트스튜디오 등은 상장 시기를 연기했다.연말까지 공모에 나서는 기업은 스팩(기업인수목적회사·SPAC)이 대부분이다. 지난해만 해도 공모 기업이 몰려들면서 12월까지 IPO 시장이 호황을 이뤘지만, 올해는 3분기부터 이상 신호가 감지되기 시작했다. 지난 9월 레고랜드 사태가 계기가 됐다. 4분기 들어 IPO 시장이 본격적으로 침체기에 돌입하면서 신규 상장 건수도 감소했다. 올해 신규 상장 기업 수는 70곳으로 지난해(91곳) 대비 23% 줄어들 것으로 전망된다.

공모 규모도 약 16조원으로 지난해 19조7000억원 대비 20%가량 줄었다. 올 1월 상장한 LG에너지솔루션을 제외하면 공모액은 2조8000억원으로 줄어든다. 연간 평균 공모액인 5조원보다도 적다. 증권가에서는 “LG에너지솔루션의 착시 효과를 걷어내고 나면 IPO 건수나 규모 면에서 모두 퇴보했다고 볼 수 있다”고 평가했다.

IPO 시장 참여자의 수요 자체가 줄어들었다는 게 업계의 분석이다. DB금융투자에 따르면 기관투자가의 수요인 공모주 펀드 설정액은 연초 대비 36.7% 감소했다. 개인 수요를 가늠할 수 있는 증시 주변 자금인 고객예탁금과 미수금 규모는 46조8000억원으로 연초 대비 33.1% 감소했다.

○대기 중인 기업만 20여 곳

공모주 수익률이 하락한 것도 상장 철회가 급증한 이유다. 지난해 상장한 차량공유업체 쏘카와 2차전지 분리막 제조업체 더블유씨피 등은 공모가를 낮췄는데도 불구하고 상장 후 주가가 공모가를 밑돌면서 투자심리가 더욱 싸늘해졌다.시장 침체에도 불구하고 IB업계는 내년 IPO 기업 수나 공모 규모가 줄어들지 않을 것으로 보고 있다. 카카오엔터테인먼트, LG CNS, SK에코플랜트 등 2023년을 목표로 상장을 준비해온 기업뿐만 아니라 올해 상장을 철회한 기업들까지 가세할 경우 공모 규모는 더 클 수 있다는 전망도 나온다.

내년엔 컬리와 골프존카운티, 케이뱅크 등이 공모에 나설 예정이다. 컬리와 골프존카운티는 지난 8월 22일 예비 심사 승인을 받아 내년 2월 22일 전에는 공모 절차를 끝내야 한다. 상장 예비 심사 효력이 6개월이기 때문이다. 케이뱅크는 내년 3월 30일 이전에 상장하지 못하면 예비 심사를 다시 받아야 한다.

거래소에 따르면 약 50개 기업이 상장 예비심사를 받고 있다. 승인을 받고 공모 시기를 조율 중인 기업은 스팩을 제외하고 20여 곳에 이른다. 증권가는 현대엔지니어링, 현대오일뱅크, SK쉴더스, 원스토어 등은 상장 예비 심사를 한 차례 받은 경험이 있는 만큼 이른 시일 안에 공모 절차를 준비할 수 있을 것으로 보고 있다. 이 밖에 상장을 연기한 CJ올리브영, SSG닷컴, 11번가 등도 주식시장 입성을 노리고 있다.

관건은 내년 1분기 상장하는 대어의 흥행 여부다. 한 투자운용사 관계자는 “연초부터 대어들이 줄줄이 수요예측에서 실패한다면 시장 분위기가 더욱 악화할 것”이라며 “자금 조달이 시급한 기업들이 IPO를 하지 못하고 재정 위기에 빠질 경우 벤처캐피털과 사모펀드의 손실이 커지고 다시 기업의 투자가 위축되는 악순환이 이어질 수 있다”고 말했다.

전예진 기자 ace@hankyung.com

관련뉴스