지난 2일 국내 7대 상장 금융 지주사를 상대로 주주환원정책 도입을 요구하는 주주행동을 개시한 얼라인파트너스의 프레젠테이션 자료에서 가장 충격적이었던 건 대만 비교 기업들이었다. 메가파이낸셜홀딩과 대만합작금융지주다. 두 회사 모두 국내 대형 은행 지주사들과 사업 구조 및 자산 규모가 비슷한 금융회사다. 이 회사들의 순자산 대비 주가(PBR)는 지난해 말 기준 각각 1.44배와 1.78배. 국내 대표적 금융지주사인 KB금융과 신한지주는 0.4배, 하나금융과 우리금융지주는 0.3배였다. 시장에서 대만 은행들의 몸값을 우리나라 은행보다 4배에서 6배 가까이 더 쳐주는 셈이다. 미국 은행들이야 그렇다 치고, 대만 은행과 비교해도 이토록 저평가된 이유는 뭘까.

지난 2일 국내 7대 상장 금융 지주사를 상대로 주주환원정책 도입을 요구하는 주주행동을 개시한 얼라인파트너스의 프레젠테이션 자료에서 가장 충격적이었던 건 대만 비교 기업들이었다. 메가파이낸셜홀딩과 대만합작금융지주다. 두 회사 모두 국내 대형 은행 지주사들과 사업 구조 및 자산 규모가 비슷한 금융회사다. 이 회사들의 순자산 대비 주가(PBR)는 지난해 말 기준 각각 1.44배와 1.78배. 국내 대표적 금융지주사인 KB금융과 신한지주는 0.4배, 하나금융과 우리금융지주는 0.3배였다. 시장에서 대만 은행들의 몸값을 우리나라 은행보다 4배에서 6배 가까이 더 쳐주는 셈이다. 미국 은행들이야 그렇다 치고, 대만 은행과 비교해도 이토록 저평가된 이유는 뭘까.아무리 살펴봐도 다른 이유는 없다. 한국 은행들은 건실하다. 자본적정성과 자산건전성 모두 대만 은행들 못지않게 우수하다. 돈은 국내 은행들이 더 잘 번다. 메가파이낸셜과 대만합작금융의 최근 4개 분기 자기자본이익률(ROE)은 각각 6.4%, 8.9%였다. 같은 기간 한국 은행들의 평균 ROE는 9.9%다.

주가의 차이를 만든 건 단 한 가지, 벌어들인 돈을 주주들에게 얼마나 돌려주느냐다. 2021년 메가파이낸셜과 대만합작금융은 각각 순이익의 76.7%, 55.2%를 배당과 자사주 매입·소각을 통해 주주들에게 돌려줬다. 두 회사의 지난 10년간 평균 주주환원율은 56.1%다. 반면 국내 은행 지주사들은 20여 년간 꾸준히 20%가 조금 넘는 주주환원율을 유지해 왔다. 대만 국민들은 자국의 대표적인 은행주에 투자해 안정적인 배당 수익을 얻고 있는 반면, 우리 국민들은 그런 기회를 박탈당하고 있는 셈이다.

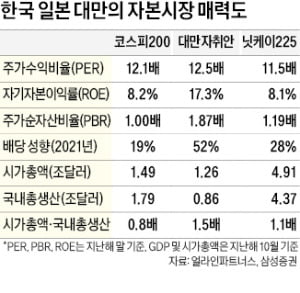

주가의 차이를 만든 건 단 한 가지, 벌어들인 돈을 주주들에게 얼마나 돌려주느냐다. 2021년 메가파이낸셜과 대만합작금융은 각각 순이익의 76.7%, 55.2%를 배당과 자사주 매입·소각을 통해 주주들에게 돌려줬다. 두 회사의 지난 10년간 평균 주주환원율은 56.1%다. 반면 국내 은행 지주사들은 20여 년간 꾸준히 20%가 조금 넘는 주주환원율을 유지해 왔다. 대만 국민들은 자국의 대표적인 은행주에 투자해 안정적인 배당 수익을 얻고 있는 반면, 우리 국민들은 그런 기회를 박탈당하고 있는 셈이다.비단 은행주뿐일까? 전체 증시를 비교해봐도 부끄러움은 우리 몫이다. 대만의 지난해 국내총생산(GDP)은 약 8600억달러로 한국 1조7900억달러의 절반 수준이다. 하지만 대만 증시의 시가총액은 약 1조2600억달러로 한국 증시 1조4900억달러와 비슷하다. GDP 대비 시가총액은 대만이 1.5배, 우리나라는 0.8배다. 한국 기업들이 시장에서 대만 기업들의 절반 가격으로 거래되고 있다는 뜻이다.

대만과 한국은 비슷하다. 1인당 GDP도 그렇고, 전쟁의 위협이 상존하고 있다는 점에서도 그렇다. 대만이 한국에 비해 탄탄한 중소기업 기반을 가지고 있지만, 산업 포트폴리오는 한국이 더 좋다. 그렇다면 주가 차이는 어디서 나올까? 역시 주주환원이다. 삼성증권에 따르면 2021년 대만 기업의 평균 배당 성향은 52%, 우리 기업은 19%다.

그러다 보니 한국 기업들은 대만 기업과 비교해 과도하게 많은 자본을 쌓아놓고 있다. 코스피200 기업들과 대만 자취안지수 편입 기업들의 순이익 대비 주가(PER)는 비슷하다. 지난해 말 기준 각각 12.1배, 12.5배다.

그런데 순자산 대비 주가(PBR)는 한국 1.0배, 대만 1.87배다. 한국 기업들의 순자산(자본총계)이 너무 많다는 뜻이다. 자연히 대만 기업들의 ROE는 17.3%로 한국 8.2%에 비해 두 배 이상 높다. 우리 기업들은 배당도 재투자도 하지 않고 돈을 쌓아만 놓고 있다는 뜻이다.

더 큰 문제는 정책을 만들고 집행하는 사람이나 기업을 경영하는 사람들 모두 이런 주가 수준이 문제인지도 모른다는 점이다. 주가가 수년째 청산 가치를 밑돌아도 최고경영자(CEO)들이 건재하다는 건 글로벌 기준으로 이해 불가다. 정치인과 공무원들은 배당을 확대해야 한다는 목소리를 일부 소액주주 운동가의 구호 정도로 치부한다.

주가 수준은 나라의 미래다. 자본 시장이 매력적인 대만으로는 계속해서 자본이 유입될 것이다. 자본은 혁신을 지원하고 혁신은 성장을 이끈다. 반대로 자본 시장의 매력이 떨어지는 한국에서는 돈이 부동산으로만 몰린다. 위기 시 증자를 통한 자본 확충도 어렵다. 주식 투자자들은 장기 투자를 믿지 않고 증시는 도박판이 돼 간다. ‘오와콘(オワコン·한물간 콘텐츠)’이라고 불린다는 일본 증시와 닮은꼴이다. 혁신은 사라지고 장기 침체의 어두운 그림자만 가득한 미래다.

아직 늦지 않았다. 혁신의 불꽃이 영영 사라지기 전에 주주가 대접받고 자본시장이 매력적인 나라를 만들어야 한다. 그러기 위해선 이사회가 전체 주주들에게 신의성실의 책임을 갖도록 제도를 개선해 의사결정의 초점이 주주 가치에 맞춰지도록 해야 한다. 과도한 상속세를 낮춰 대주주들이 마음 놓고 기업 가치를 끌어올릴 수 있게 해야 한다. ‘지난 20년 동안 은행 주주환원율이 20%였으니 내 임기 중에도 20%를 유지해야 한다’는 금융당국 ‘늘공’들의 무책임함도 걷어내야 한다.

시간이 얼마 남지 않았다. 더 이상 미루지 말고 2023년 계묘년을 만성적인 코리아 디스카운트를 해소하는 원년으로 삼았으면 한다.

관련뉴스